Na CNBC byl před několika dny jedním z nejčtenějších článků ten, který poukazoval na mimořádné zisky, které by investoři realizovali v případě, že by před deseti lety investovali do akcií jedné z nejznámějších technologických firem NVIDIA. O této společnosti tu občas píšu, protože jde o hodně zajímavý korporátní a investiční příběh. Ale přiznám se, že úvahy typu „kdybyste před X lety koupili akcii...“ mi jsou hodně cizí. Přesto bych se u této dnes rád zatavil i s tím, že trochu souvisí s investicemi jednoho z nejznámějších ekonomů minulosti.

Nechoďme dlouho kolem horké kaše, graf s dlouhodobým vývojem cen akcií NVIDIA vypadá následovně. Pokud bychom tedy nakoupili před deseti lety a ještě by se nám podařilo prodat někdy na počátku roku 2018, mohli bychom se poplácat po rameni. Jenže to by byla velká chyba.

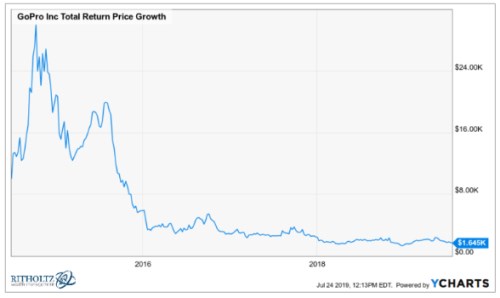

Na stránkách Wealth of Common Sence jsme mohli před časem vidět několik grafů, které také kriticky reagovaly na podobné úvahy „co by kdyby“. Šlo o grafy, které bych nazval očkováním proti představě, že dokážeme správně časovat trh a z obrovského množství nově vznikajících a na trh vstupujících firem vybrat jen ty, které dovedou něco podobné jako NVIDIA. To očkování může vypadat třeba takhle:

Jak jsem naznačil, úvahy „co by kdyby“ se většinou týkají jak „místa“ (konkrétní akcie), tak času (správné doby nákupu a prodeje). Tedy správného časování trhu, respektive titulu. Hodně studií poukazuje na to, že tuto schopnost má jen málokdo, pokud někdo. Pokud se nám tedy někdy něco podobného podaří, ono plácání po ramenou je zrádné, protože velmi pravděpodobně šlo jen o náhodu.

Zajímavá je v této souvislosti studie „Keynes the Market Investor: A Quantitative Analysis“ z roku 2015. Její autoři šli po investičních stopách známého ekonoma a došli k následujícímu závěru: Jeho top-down strategie ve dvacátých letech přinesla zklamání a ekonom nevykazoval žádné známky schopnosti časovat trh. Nicméně jeho výsledky se začaly zlepšovat ve třicátých letech, kdy se začal orientovat na jednotlivé akcie s tím, že jednoznačně favorizoval hodnotové akcie velkých společností.

Což nás dovádí k onomu druhému aspektu „co by kdyby“ – výběru konkrétního titulu. Je hezkým paradoxem, že makroekonom pan Keynes nedokázal znalosti ve svém oboru proměnit v „časovací“ investiční úspěch a musel se pro něj přesunout na mikro úroveň. Cynik může tvrdit, že to bylo tím, že nebyl ani dobrý makroekonom, ale já bych si dovolil nesouhlasit. Pro mě jsou závěry studie spíše důkazem, že aktivní investování má smysl, ale jen v určitých oblastech. Časování trhu je mimo ně, výběr konkrétních titulů ne. Nepopírám tím ale to, že úvahy o desetileté NVIDII mají vlastně svůj smysl?

Zrádné jsou podle mne ve chvíli, kdy investora ponoukají k tomu, aby všechno vsadil na jednu, či dvě firmy, o kterých se domnívá, že budou dalším Amazonem, či Applem. Opak může platit v případě, že motivují investora k hlubšímu přemítání o výhledu odvětví a firmy, o její finanční síle a podobně. S tím, že pokud je zhodnotí jako pozitivní a akcii valuačně atraktivní, přidá jí do již diverzifikovaného portfolia. Takového, které nepoloží to, když akcie půjde spíše cestou GoPro. Možná je to triviální, ale i triviality někdy stojí za připomenutí.