Vedle aktuálního pohledu na dění v ekonomice, na trzích, či u konkrétních titulů tu občas nabízím jakési myšlenkové rámce, které mohou určitému typu investorů pomáhat. Tedy zejména typu, který se zajímá o to, co se vlastně děje pod povrchem, jaké principy mohou být ve hře a podobně. Tato úvaha o tahounech celkových zisků jde tímto směrem, i když na závěr se podíváme na jednu konkrétní predikci.

Tři tahouni akciových zisků

Mechanika generování celkových akciových zisků nám může být úplně jasná, pak je lepší hned přeskočit do druhé části úvahy. Ale přece jen: Vezměme si jednoduchý příklad: Akcie vyplácí dividendu ve výši 10 Kč, požadovaná návratnost je u ní na 10 %, takže její hodnota dosahuje 100 Kč (10/0,1). A na efektivním trhu se zde nalézá i cena. Ročně tedy tento titul vyplatí 10 Kč, cena se nehýbe a celková návratnost 10 % je generována pouze dividendami.

Nyní dojde k tomu, že požadovaná návratnost klesne na 7 % (klesne celková averze k riziku na trhu). Cena akcie se tak v daném roce skokově vyhoupne na 142 Kč (10/0,07). Celkové zisky tedy zahrnují 42% posílení ceny akcie plus 10 % generovaných dividendami (měřeno k výchozí ceně 100 Kč). V následujících letech ale už budou dividendové výnosy dosahovat pouze oněch 7 % (10/142), cena se dál nebude měnit. Toto posílení ceny akcie můžeme vnímat tak, že je generováno zvýšením valuačních násobků, u PE by to bylo konkrétně z 10 na 14,2 a bylo by dáno zmíněným poklesem požadované návratnosti. Podobně by PE mohlo růst (či klesat) kvůli změně dlouhodobého růstového výhledu.

Do třetice existuje možnost, že valuační násobky zůstanou nezměněny, ale vzrostou zisky (na akcii). Dejme tedy tomu, že firma začne díky zvýšení efektivity výroby vydělávat ne 10, ale 15 Kč na akcii. Požadovaná návratnost se nezmění a ani dlouhodobý růstový výhled. PE tedy zůstane na hodnotě 10 a cena akcie skokově posílí na 150 Kč. Kapitálové zisky, tentokrát tažené vyšší ziskovostí tedy tento rok dosáhnou 50 %, k tomu 10% dividendový výnos (opět měřený k oněm 100 Kč z počátku roku). Následující roky ale již celkové výnosy táhnou zase jen dividendy a jejich výše dosahuje 6 % (10/150).

U této poslední možnosti je to ale trochu složitější: Implicitně se tu počítá s tím, že ony dodatečné zisky budou dříve či později vyplaceny na zvýšených dividendách, jinak by totiž násobek PE nezůstal konstantní (klesl by tak, že by se cena držela stále na 100 Kč). Výše uvedené by ale mělo hlavně poukázat na to, jak v základu funguje mechanika celkových akciových zisků. A z příkladu také plyne jedna podstatná věc: V dlouhém období by akciové zisky měly být taženy zejména dividendami, popřípadě zisky. Změny násobků (tj. zejména změny averze k riziku) by měly hrát podružnou roli.

Chová se nám praxe podle naší teorie?

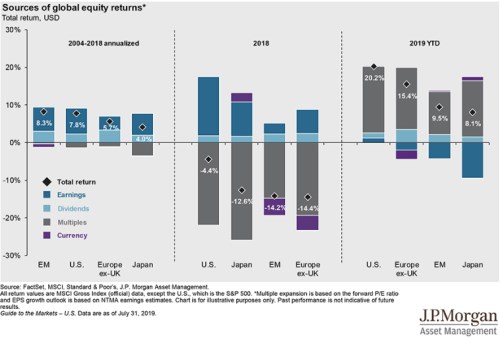

Následující graf od ukazuje, jací jsou tahouni celkových zisků generovaných akciemi (i) v letech 2004 – 2018, (ii) v roce 2018 a (iii) v roce 2019. První sledované období se nápadně liší od zmíněných dvou let. V období 2004 – 2018 generovaly například americké akcie celkově 7,8% návratnost, z toho dividendy asi třetinu. Zbytek táhly zisky, násobky celkovou návratnost o něco snížily (klesly). Vyjma Japonska to o vliv násobků návratnosti platí i v Evropě a na rozvíjejících se trzích. To ukazuje, že v Japonsku došlo k výraznému strukturálnímu posunu – více než pravděpodobně ke kombinaci vyšší averze k riziku a horšímu dlouhodobému výhledu.

Roky 2018 a 2019 ale ukazují úplně rozdílný obrázek, a to v podstatě plošně. Zde otěže návratnosti naprosto přebírají valuace – v roce 2018 vše táhly dolů, v roce 2018 naopak nahoru. Mimo USA k tomu dokonce docházelo i přesto, že zisky šly opačným směrem. Realita se nám tedy v principu chová tak, jak nám předpověděl náš úvodní „model“. Dá se to formulovat tak, že v delším období rozhoduje to, co firmy vydělají a vyplatí. V kratším období rozhodují ale změny názorů (odražené ve valuacích) na to, co a s jakým rizikem budou vydělávat a vyplácet.

Co předpovídají současné valuace

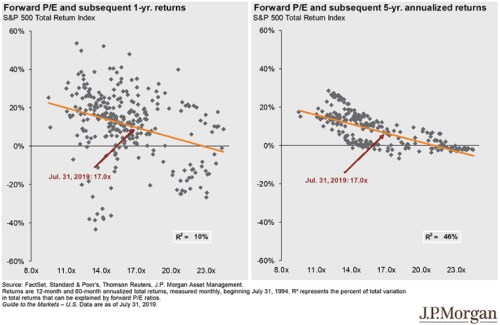

Nedávno jsem tu psal o hodně našponovaných amerických valuacích, výše uvedená část grafu týkající se roku 2019 na toto téma plně sedí. V úvodu jsem slíbil jednu projekci a ta právě souvisí se současnou výší PE v USA. Jak ukazuje první z následujících dvou grafů, pro krátké období není PE moc dobrou věšteckou koulí, ovšem pro 5letou periodu už platí něco trochu jiného – viz druhý graf. Soudě podle proložené přímky by akcie měly na základě tohoto vztahu v následujících pěti letech posilovat o necelých 10 %. Jenže zrovna u současné výše valuací jsou konkrétní body rozděleny na dvě jasné skupiny – ta optimističtější naznačuje na návratnost nad 10 %, ta druhá spíše na ztráty.