Na trhu se v poslední době hodně hovoří o takzvané inverzi výnosové křivky. Jak ale poukazuje společnost Bespoke, došlo také k tomu, co bych nazval třeba inverzí akciově dluhopisové křivky. Podle některých názorů jde o mimořádnou situaci a býčí signál pro akcie, ale ono ve skutečnosti dost záleží na úhlu pohledu. Ostatně jako v mnoha dalších případech. Každopádně jde o věc, na kterou podle mne stojí za to se podívat detailněji.

Dividendové výnosy „mimořádně“ vysoko...

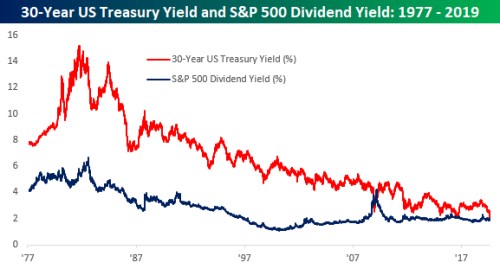

Bespoke v následujícím grafu ukazuje, že

výnos třicetiletých amerických vládních obligací se dostal na 1,966%, čímž poprvé od roku 2009 klesl pod dividendový

výnos amerických akcií. Z obrázku je také zřejmé, že spread mezi oběma výnosy se trendově zavírá již od konce sedmdesátých let. Bespoke k tomu dodává, že v současné době je na trhu velké množství akcií, které na dividendách vynáší více než dlouhodobé obligace. Konkrétně dvě třetiny indexu

S&P 500 mají dividendové výnosy nad výnosy pětiletých amerických dluhopisů a více než polovina nabízí více, než obligace třicetileté.

...nebo se vrací k dávnému standardu

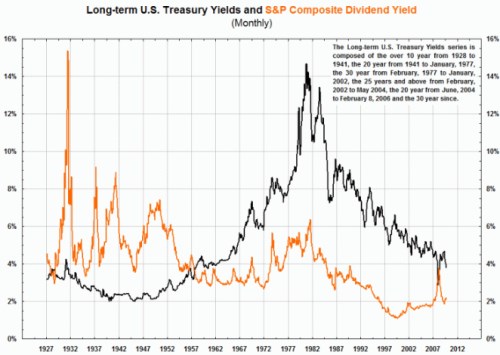

Výše uvedené je nejednou považováno za známku atraktivity akcií (relativně k obligacím). Akcie totiž vedle dividendového výnosu nabízí ještě potenciál kapitálových zisků a tudíž se tak nějak intuitivně předpokládá, že jejich dividendové výnosy by měly být pod výnosy obligací. Jak jsem ale uvedl v úvodu, tato oblast patří k těm, kde hodně záleží na onom úhlu pohledu. Ten rozšířený a již mnohem méně býčí nám může poskytnou skutečně dlouhodobé srovnání obou výnosů – tedy ne to, které začíná „jen“ koncem sedmdesátých let, ale ještě o řadu desetiletí dříve:

Zdroj: The Chart Store

Až do konce padesátých let tedy byly vyšší dividendové výnosy ve srovnání s výnosy obligací dost pevnou normou. Pak se nůžky překlopily a začaly otevírat opačným směrem, další zlom přišel na konci sedmdesátých let, kdy se spread začal znovu uzavírat – viz výše. Takhle tedy vypadá skutečný historický příběh těchto dvou druhů výnosů a my na jeho základě můžeme uvažovat o tom, zda se nevracíme do standardu panujícího před padesátými lety. V takovém případě by mimo jiné neplatilo, že současný stav popsaný výše znační nějakou velkou relativní atraktivitu akcií. Ty by se „jen“ vracely do časů, kdy akcie musely na dividendách vynášet mnohem více, než

dluhopisy na úrocích. Je to skutečně možné?

Nový normál: Nízké výnosy, vysoké riziko, utlumený růst?

Položme si pevnější základ našich dalších úvah: Výše dividendového výnosu (poměr dividendy k ceně/indexu) je fundamentálně dána výší požadované návratnosti „r“ (bezrizikových výnosů „r rf“ a rizikové prémie MRP) a očekávaného růstu dividend „g“ (konkrétně D/P = r- g = r rf + MRP - g). Pokud tedy klesají výnosy vládních obligací a nemění se riziková prémie, klesá „r“ a měl by klesat i dividendový

výnos. Při daných dividendách by měly růst ceny akcií a pohybujeme se v logice výše zmíněného býčího pohledu.

Vtip je ovšem v tom, že mezi „r rf“ a „g“ existuje ekonomický vztah: Výnosy obligací často klesají kvůli tomu, že se zhoršuje růstový výhled (a k tomu může růst riziková prémie). Jen výjimečně tak lze mít „ze všeho to nejlepší“, tedy pokles „r rf“ a stabilní, či dokonce se lepšící „g“ a stabilní rizikové prémie MRP. Může se dokonce lehce stát, že výnosy vládních obligací prudce klesnou, ale dividendové výnosy akcií se prudce zvednou – například poslední finanční krize. K poklesu bezrizikových výnosů se totiž přidává prudce zhoršený růstový výhled a v takovýchto situacích i vysoká averze k riziku. Takže tu ani nedojde k poklesu „r“, ale jeho růstu a k tomu navíc klesne „g“.

Ona období, kdy dividendové výnosy míří nahoru i přesto, že výnosy vládních obligací jdou dolů, respektive období, kdy se ty první drží vysoko nad druhými, se pak vyznačují stejnou, jen mírnější logikou: Proti nízkým/klesajícím výnosům obligací jde vysoká riziková prémie a /nebo horší růstový výhled.

Pointa výše uvedeného je tedy minimálně taková, že bychom se v žádném případě neměli spoléhat na jednoduchá pravidla tvrdící, že akcie jsou levné v případě, že jejich dividendový

výnos dosáhne nad výnosy obligací. Varuje před tím historie i jednoduchá fundamentální logika. Takové situace mohou totiž být plně ospravedlněny tím, co Pimco nazývá novým normálem, či Larry Summers a podobně smýšlející ekonomové dlouhodobou stagnací. Tedy stavem, kdy je růst utlumen, averze k riziku vysoko a právě proto jsou výnosy obligací nízko.