Bublina je každá jiná a všechny jsou zároveň stejné. Prolíná se jimi mylný pocit, že „tentokrát je to jinak“. Ale aby to nebylo tak jednoduché, někdy to jinak skutečně je. A při hovorech o bublině je také dobré mít ponětí o tom, jaká valuační měřítka jsou lepší a jaká horší. Co říkají nyní?

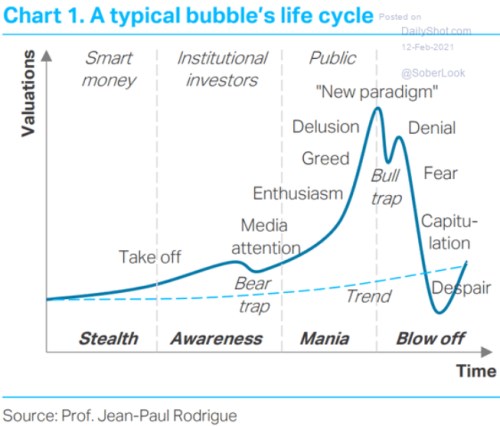

1. Bublinomie: Jean Paul Rodrigue v následujícím grafu schématicky popisuje, jak se postupně zvedá valuace nějakého aktiva, s tím, že k němu nejdříve proudí chytré peníze a následně peníze institucionálních investorů (tedy nemalé části úspor drobných investorů spravované velkými finančními institucemi). Přijde past na medvědy – tedy korekce, do které prodají skeptici, ale optimisté dál drží a kupují a další vývoj jim dá (na čas) za pravdu:

Zdroj:

Aktiva si začínají všímat média, roste nadšení, zájem a nákupy veřejnosti, vše přerůstá v chamtivost a vzniká nové paradigma (v podstatě nějaká variace známého „tentokrát je to jinak“). Na vrcholu toho všeho se valuace otočí prudce dolů, přijde past na býky, která je opak pasti na medvědy. Dostaví se pokusy o zavírání očí před aktuálním vývojem, pak strach, kapitulace, zoufalost.

Každá bublina je stejná, ale také má své specifikum. Možná nejdůležitějším bodem celého grafu je ono „nové paradigma“, respektive víra v něj. Problém je přirozeně „jen“ v tom, že někdy a někde je to skutečně „jinak“, jinak bychom stále žili v jeskyních a jezdili na koních. Rozeznat skutečné a domnělé „jinak“ je tak do značné míry rozeznáním bubliny od nebubliny. Pokud bych ke grafu měl nějakou výhradu, pak by to byla ona linka od „chytrých“ peněz, přes instituce až k veřejnosti. Realita je podle mne mnohem pestřejší a třeba mezi retailovými investory mohou být mnohem střízlivější a schopnější investoři, než mezi hedge fondy.

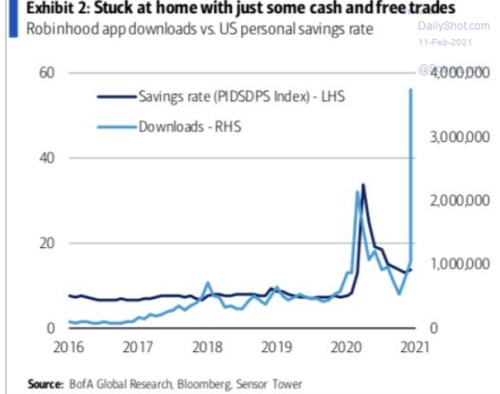

2. Komu bral a komu dával: Robin Hood podobně jako Jánošík bohatým bral a chudým dával. To možná stojí i za jménem v současnosti populární obchodní platformy Robinhood. Jaká bude realita braní a dávání se u jejich uživatelů ještě ukáže, následující zajímavý graf ukazuje vývoj úspor amerických domácností a počtu stažení Robinhood obchodní aplikace:

Zdroj:

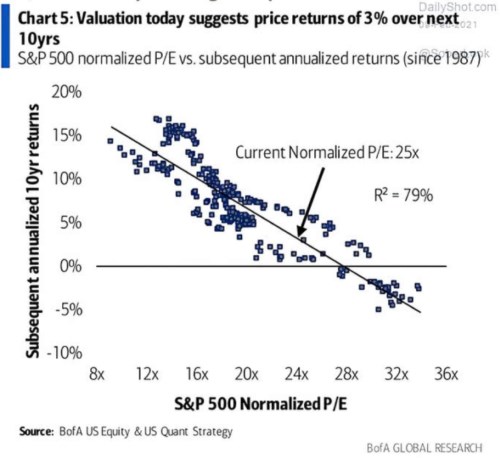

3. Bubliny jsou o valuacích: Pokud dojde k nafouknutí nějaké bubliny, nepřekvapí, že její splasknutí a následné období nemusí být z hlediska návratnosti tím nejlepším. Platí to i o akciích, a nejen u vyložených bublin: Následující graf ukazuje, že čím vyšší je valuace akcií (poměr cen a zisků - PE), o to nižší bývala návratnost akcií v následujících deseti letech (záporná při extrémním – bublinovém PE). Aby ne – pokud jsou valuace vysoko, další růst cen již nemohou táhnout, musí na to stačit zisky. A naopak, pokud jsou valuace nízko, mohou ceny táhnout nejen zisky, ale i růst PE:

Zdroj:

Podle grafu není současné PE amerického trhu úplným extrémem, ale je dost vysoko. Implikovaná budoucí návratnost akcií je podle grafu znatelně pod 5 %. Návratnostní optimismus nemusí zvýšit ani tvrzení, že PE je vysoko, protože sazby jsou nízko. Je to totiž jen jinak řečeno, že nízko bude i návratnost.

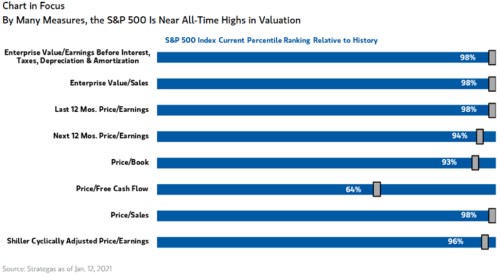

Nicméně bych v této souvislosti rád (znovu) poukázal na to, že PE je jen aproximací valuace stejně, jako zisky jsou jen aproximací toku hotovosti. Strategas v následujícím grafu porovnává řadu valuačních měřítek amerického akciového trhu relativně k historii. A jak vidíme, ceny akcií k toku hotovosti jsou jediným měřítkem, které je jen o něco výše než historický standard. Zároveň jde z této skupiny valuačních, či přesněji řečeno naceňovacích, ukazatelů o ten nejrelevantnější. A v předchozím grafu stojí za povšimnutí i to, že korelace tu sice očividně je, ale pro nějaké přesnější predikční účely jsou body kolem přímky rozházeny asi příliš.

Zdroj: Strategas, , Isabelnet