Niall Ferguson z Hoover Institution se na Bloomberg Markets zamýšlel nad historickým obdobím, kdy inflace v USA dosáhla vysokých hodnot. Podle jeho názoru šlo o výsledek doby, kdy se vlády snažily o snížení chudoby v zemi. Tato doba byla delší a její počátky lze nalézt již v období takzvané Nové dohody. Současná situace je specifická v tom, že do ekonomiky míří hodně peněz relativně k tomu, jaké jsou v ní produkční kapacity. Jinak řečeno, rozpočtové deficity by měly být vysoké, a to v době, kdy dluhy federální vlády dosahují nejvyšších úrovní od druhé světové války. Co to znamená pro inflaci?

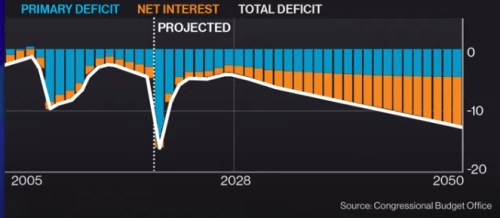

Následující graf ukazuje projekce rozpočtových deficitů americké vlády od Rozpočtové kanceláře Kongresu CBO. Podle nich by celkové deficity dané primárními deficity a placenými úroky měly ze současných vysokých hodnot klesat do roku 2028, pak ale rozpočtová dynamika otočí směr a deficity by měly růst, a to jak kvůli těm primárním, tak kvůli rostoucím úrokovým nákladům:

Zdroj: Youtube

Ferguson hovořil o tom, že ekonomika se po pandemickém útlumu již rychle zotavuje a i přesto k ní dorazí výrazná vlna stimulace. Jde o makroekonomické téma, ale historik poukázal na to, že taková situace a načasování stimulace je mimořádné. Na jeho slova navázal ekonom Lawrence H. Summers, podle kterého stimulace obsahuje i potřebné položky, ale dosahuje rozměrů, které ekonomiku rozžhaví do běla a tempo růstu pošle na 7 % či dokonce ještě výš (v případě, že poleví pandemie).

Taková politika je podle ekonoma „hrou s ohněm“ a „existuje 33% pravděpodobnost, že Fed nezareaguje dostatečně rychle a Spojené státy se stanou inflační zemí“. K tomu je možné, že Fed bude muset zareagovat razantně a to rozhodí trhy. Takový scénář má také třetinovou pravděpodobnost. Třetí možnost je taková, že růst bude rychlý a podaří se hladké přistání bez větších problémů. Summers k tomu dodal, že roste řada inflačních indikátorů, což odráží možnost napjatého trhu práce.

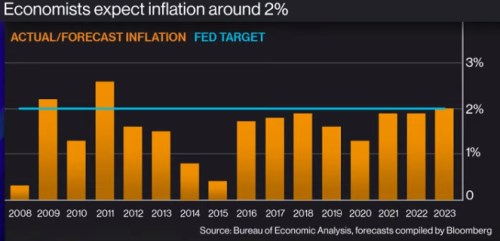

Ferguson míní, že mladí lidé mají nepřesnou představu o tom, jak vypadalo období vysoké inflace. Domnívají se totiž, že jejím jádrem byl ropný šok sedmdesátých let. Nicméně celý příběh je takový, že v první polovině šedesátých let se inflace držela nízko, ale ve druhé polovině přišly dva skoky, které uvolnily inflační očekávání. Již před sedmdesátými lety tedy došlo k inflačním změnám. Ferguson k tomu dodal, že on sám mylně predikoval růst inflace po roce 2010, nyní nechce udělat stejnou chybu a přidat se k těm, kteří neustále vidí vysokou inflaci za rohem. V šedesátých letech podle něj hrála velkou roli i válka ve Vietnamu, nyní by teoreticky mohly hrát stejnou roli tenze mezi USA a Čínou. Následující graf ukazuje historickou inflaci v USA spolu s konsenzem ohledně dalšího vývoje:

Zdroj: Youtube

Summers míní, že současná situace se může stát „šedesátkami na steroidech“. Tedy že současné nastavení fiskální a monetární politiky zvýší znatelně inflaci, protože se budeme příliš spoléhat na dobře ukotvená inflační očekávání a politici se budou snažit vyřešit některé problémy ve společnosti přes rozpočtové deficity.

Zdroj: Bloomberg Markets, Youtube