Pohled na poměr cen amerických akcií k toku hotovosti ukazuje na mnohem menší našponovanost trhu, než častěji používané PE (viz má včerejší úvaha). Můžeme to brát jako jeden z argumentů, které by stály za tezí pokračujícího růstu trhu, či proti korekci. Natixis nyní přichází s analýzou, která shrnuje jeho býčí argumenty. Krátce je shrnu a více bych se chtěl věnovat jednomu, který se točí kolem nekonečné hodnoty akcií.

1. Růst a sazby: Natixis poukazuje na vysoká PE, která by ale podle něj neměla být překážkou atraktivitě akcií, protože nás čeká rychlý ekonomický růst. Ten se navíc podle banky bude pojit s nadále nízkými sazbami a výnosy obligací. Ty dole podle této teze udrží jednak vysoké globální úspory a také uvolněná politika centrálních bank. Natixis to explicitně nezmiňuje, ale takový scénář by měl spočívat na tom, že se výrazně a dlouhodobě nezvedne inflace – v ekonomice je a bude dost volných produkčních kapacit a její potenciál je a bude vysoko.

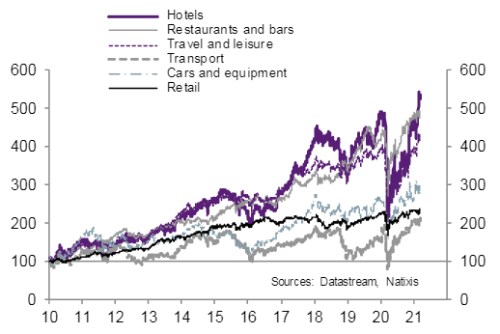

K těmto argumentům Natixis přidává ještě jeden: Začne se zvedat řada doposud utlumených sektorů – viz následující graf, který porovnává dlouhodobé výkony pandemií zkoušených sektorů od hotelů až po tradiční retail a dopravu:

2. Nekonečná hodnota akcií: V analýze Natixisu zazní i myšlenka o nekonečné hodnotě akcií v prostředí vysokého růstu a nízkých sazeb. Myslím, že stojí trochu za rozebrání a začít můžeme od jednoduchého příkladu, který ukáže základní valuační mechaniku:

Pokud chceme odhadnout hodnotu nějaké akcie, musíme nejdříve odhadnout to, jaké může v budoucnu generovat svým majitelům dividendy, či jaký volný tok hotovosti bude firma vytvářet. Dejme tomu, že u firmy Lester Inc. jsou vypovídající dividendy a my jsme usoudili, že v současné výši 10 USD porostou o 5 % ročně. Bezrizikové sazby jsou nyní na 1,63 %, rizikovou prémii odhadujeme na 5,5 % a akcie má betu (citlivost na pohyb celého trhu) ve výši 1. Požadovaná návratnost je tak na 7,13 % (1,63 % + 5,5 % * 1) a hodnota akcie je 470 USD. Spočítat to můžeme jednoduše, když vydělíme 10 USD rozdílem požadované návratnosti a očekávaného růstu (10 / (7,13 % - 5 %) – Gordonův růstový model.

Natixis ve své analýze píše, že pokud se budou dlouhodobé sazby držet pod růstem americké ekonomiky, je současná hodnota dividend generovaných obchodovanými společnostmi nekonečná. A tudíž odhady hodnoty nepředstavují strop pro ceny akcií. Lze se ale skutečně dostat k nekonečné ceně akcií? Pro demonstraci nám poslouží právě následující příklad. Natixis, zdá se mi, dělá trochu chybu v tom, že neuvažuje o rizikových prémiích a srovnává pouze růst a bezrizikové sazby (které považuje za požadovanou návratnost u akcií). Co kdyby se ale celková návratnost (sazby plus prémie) pohybovala na tempu růstu, či dokonce pod ním?

V takovém případě by hodnota akcií byla skutečně nekonečná. Dejme tomu, že očekáváme onen růst dividend ve výši 5 %, ale bezrizikové sazby budou na 1 % a prémie klesnou na 5 %. Hodnota akcie se zvedne na 613 USD. Pokles prémií na 4,5 % nakopne hodnotu na 884 USD, prémie na 4 % už zvedá hodnotu na 1 600 USD, prémie na 3,5 % na téměř 7 700 USD. Vidíme tedy, že každý další pokles prémií a požadované návratnosti o 0,5 procentního bodu (a takové přibližování se požadované návratnosti a tempa růstu) generuje stále větší a větší růst hodnoty akcií. Když se tak požadovaná návratnost dostane ze 3,5 % na 3,4 %, odhad hodnoty je už na 33 333 USD. A pokud by prémie dál klesla, negeneruje již uvedený vzorec smysluplná čísla, protože odhad hodnoty se překlopí do záporu. Což je v praxi ekvivalent toho, co tvrdí Natixis.

3. A v praxi? Teoreticky tedy mohou být hodnoty akcií obrovské až nekonečné, a to v případě, že se budou rovnat dlouhodobé růsty a požadované návratnosti (či druhé klesnou pod první). Je přitom jasné, že výše požadované návratnosti a tempo růstu spolu souvisí. Čím vyšší růst, o to vyšší by měly být sazby a naopak. Důvodů je více (a teorií také). Onen vztah by měl platit třeba proto, že vyšší růst sebou nese inflační tlaky. Nebo proto, že vyšší dlouhodobý/udržitelný růst by měl znamenat vyšší návratnost kapitálu, což by mělo tlačit požadovanou návratnost nahoru.

Každopádně, jak jsem tu ukazoval nedávno, výnosy dlouhodobých obligací mají ve velmi dlouhém období tendenci pohybovat se kolem tempa růstu celé ekonomiky. Pokud tedy počítáme s tím, že akcie jako celek jsou rizikové a mají nějakou prémii nad bezrizikové výnosy (viz výše), těžko předpokládat, že by se jejich požadovaná návratnost jako celku dostala pod tempo růstu zisků, dividend, toku hotovosti. Výše uvedené ale ukazuje, že čím více se ony dvě proměnné podobají, o to citlivější je odhad hodnoty. Což také implikuje, že trh by měl být v prostředí nízkých sazeb a relativně vysokého růstu volatilnější.