Nordea si všímá celkem zajímavé korelace mezi reálnými sazbami a valuacemi amerického trhu. Dnes si dáme dohromady tento její pohled s očekávaným vývojem ziskovosti obchodovaných firem. A také s možným vývojem rizikových prémií. Co nám vyjde?

1. Akcie jsou prý relativně k sazbám drahé: Následující graf porovnává PE amerického trhu s reálnými sazbami odvozenými na základě inflace očekávané za pět po dobu pěti let. Nějaká korelace tu je. A jelikož ony sazby se v posledních týdnech vydaly prudce nahoru (měřítko v grafu je pro uživatelskou přívětivost obrácené), graf není ohledně dalšího vývoje valuací vyloženě optimistický:

![akcie <a class=]() sazby graf" src="/Fotobank/4be6efa2-cdb8-4a90-aa24-aaec53f5f5fd?width=500&height=565&action=Resize&position=Center" />

sazby graf" src="/Fotobank/4be6efa2-cdb8-4a90-aa24-aaec53f5f5fd?width=500&height=565&action=Resize&position=Center" />

Zdroj:

Je to pár týdnů, co jsem tu ukazoval přehled očekávání velkých investičních bank pro vývoj na trhu v letošním roce. Tato očekávání byla rozdělena na vývoj ziskovosti a valuačních násobků. Pokud se dobře pamatuji, tak ani největší valuační pesimisté nepředpokládali, že by PE kleslo pod hodnotu 20. Graf přitom implikuje hodnotu pod osmnácti, což je ze současných hodnot téměř 20 % pokles. Nicméně dlužno dodat, že z nějakého dlouhodobějšího hlediska není PE kolem 18 žádnou umírněností.

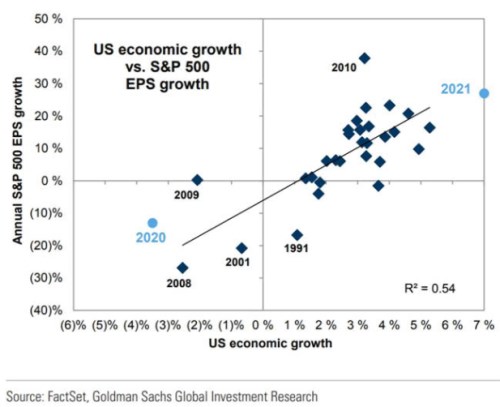

2. PE dolů, zisky nahoru? Kdyby tedy (i) měl výše uvedený graf navzdory očekávání stratégů predikční hodnotu a (ii) zisky obchodovaných firem se letos nezměnily, čekalo by trh znatelné oslabení tažené poklesem valuací. Očekávání ohledně zisků je ale samozřejmě úplně jiné – čeká se jejich prudké zvýšení. Následující graf od porovnává růst celé ekonomiky a růst zisků:

Zdroj: Twitter

Ona proložená přímka nemá nějakou extrémní vypovídací hodnotu, což může na první pohled překvapit. Nicméně zisky a ekonomika se skutečně drží často za ruce jen velmi volně – mění se podíl zisků na celkových příjmech a obchodované společnosti si mohou vést výrazně jinak než zbytek korporátního sektoru. Každopádně v roce 2021 by podle GS mělo americké hospodářství růst o cca 7 %, růst zisků by se měl pohybovat znatelně nad 20 %. V kombinaci s prvním bodem bychom tak stále měli růst cen akcií – PE by o cca 20 % oslabilo, ale zisky (E) by rostly o více než 20 %, takže ceny (P) by se pohnuly o něco nahoru.

3. Riziková prémie: O vlivu sazeb a výnosů vládních obligací na akcie jsem tu více psal v pondělí. V kontextu pondělní úvahy výše uvedené neukazuje nic jiného, než že nelze mít delší dobu najednou sníh a teplo na lyžování v tričku (velmi nízké sazby/vysoké valuace a vysoký růst ekonomiky a zisků).

Goldman Sachs tvrdí, že akcie jsou relativně k sazbám nepředražené. Toto tvrzení se opírá o prostý poměr ziskového výnosu akcií (obrácené PE) a výnosů desetiletých vládních obligací. Ten je nyní nad mediánem od roku 1990, což v takto definované historii a zarámování celé věci vede k onomu nepředraženému závěru:

Zdroj:

Onen medián táhne dolů období před rokem 2000, kdy byl ziskový poměr relativně k výnosům obligací mnohem níže. Vlastně tu u tmavě modré křivky vidíme dvě rozdílná období a je otázkou, které je relevantní. Pro mě je tak v grafu zajímavější ona světle modrá křivka, která ukazuje odhady rizikové prémie.

Nejde o odhady přespříliš zjednodušené, podle popisku GS používá model diskontovaných dividend. A vychází mu, že riziková prémie je i v případě, že dáme stranou bublinovatější období, stále relativně vysoko. Jinak řečeno, mohl by být prostor pro její pokles. Což by mělo snižovat tlak na pokles PE, o kterém jsem hovořil výše (PE by nekleslo plně v souladu s reálnými sazbami).