Podle hlavního ekonoma společnosti Natixis Patricka Artuse je nyní „úplně jasné, že centrální banky nechtějí zasahovat proti bublinám na finančních trzích.“ A Artus se snaží najít odpověď na otázku proč. K tomu ve své analýze predikuje další vývoj na dolaru.

Proč centrální banky nejednají

Na to, že se centrální banky odmítají postavit proti příliš vysokým cenám aktiv, Artus usuzuje z toho, kam se dostaly ceny akcií a nemovitostí v USA a v eurozóně. Neochotu centrálních bank zasáhnout pak vysvětluje tím, že tyto instituce se domnívají, že „nedovedou určit normální cenu finančních aktiv“. Jinak řečeno, podle centrálních bank nelze říct, zda se na trhu již vytvořila bublina, nebo ne.

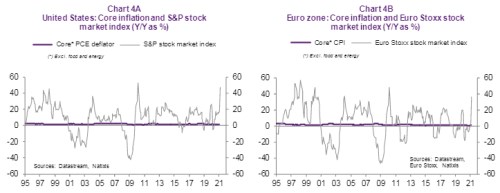

Nejde ale o jediný důvod, který podle Artuse za chováním centrálních bank stojí. Tyto instituce totiž čelí i tomu, že ceny finančních aktiv mohou prudce posilovat, zatímco inflace na trzích zboží a služeb se drží nízko. Následující dva grafy porovnávají vývoj jádrové inflace v USA a eurozóně s pohybem cen na akciových trzích:

K tomu mohou ceny finančních aktiv prudce růst v době vysoké nezaměstnanosti. Pokud by tedy centrální banky chtěly nějak stabilizovat ceny těchto aktiv, čelily by v podobných situacích konfliktu zájmů, protože finanční trhy by vyžadovaly utažení monetární politiky, zatímco trh práce či vývoj inflace zase potřebují její uvolnění.

K tomu Artus zmiňuje i argument ekonoma Larse Svenssona. Podle něj by utažení monetární politiky provedené s cílem bránit dalšímu růstu cen finančních aktiv mohlo nakonec vyvolat finanční krizi. Bylo by tedy příčinou vývoje, kterému by se snažilo zabránit. Artus tak dochází k závěru, že se nyní nedá čekat, že by centrální banky reagovaly na růst cen finančních aktiv utažením své politiky.

Budoucnost dolaru

V další analýze se Artus snaží predikovat kurz dolaru. Podle jeho názoru bude v kratším období rozhodující síla oživení v americké ekonomice. Ta bude totiž předbíhat vývoj ve zbytku světa, s tím porostou nahoru sazby v USA a bude se rozšiřovat úrokový diferenciál, který povede k posilování dolaru.

V delším období ale přijde stabilizace sazeb a s ní i zahraniční poptávky po americké měně. Souběžně ale porostou obchodní deficity Spojených států a to znamená, že se bude zvyšovat nabídka dolarů na světových měnových trzích. Vývoj by tak mohl být podobný jako mezi lety 1998–2008. I tehdy dolar nejdříve posiloval, ale pak jeho kurz otočil s tím, jak se stabilizoval úrokový diferenciál a prohlubovaly se americké deficity.

Zdroj: Natixis