Akcie bank jsou v určitém smyslu protipólem technologií. Těm totiž moc neprospívá růst sazeb, protože jejich tok hotovosti a dividendy jsou očekávány ve vzdálenější budoucnosti. A jejich současná hodnota tak reaguje na vyšší sazby mnohem citlivěji, než tomu je u akcií, které mají dividendy rozloženy v čase rovnoměrněji (včetně bank). Vyšší sazby, respektive sklon výnosové křivky, by pak bankám měl vyloženě svědčit na provozní úrovni. Co ale o tomto sektoru říká praxe?

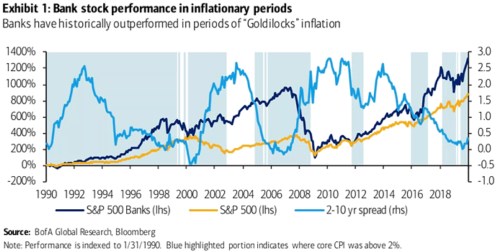

BofA do následujícího grafu vtěsnala čtyři proměnné. Je tu vývoj celého indexu SPX a pak vývoj bankovního sektoru. K tomu rozdíl ve výnosech desetiletých a dvouletých vládních obligací (sklon výnosové křivky). A světle modrá pole mají ukazovat období, kdy se jádrová inflace spotřebitelských cen držela nad 2 %:

Zdroj: Twitter

Od roku 1990 se banky dvakrát mocně odtrhly od celého indexu, aby se k němu pak opět vrátily, a to v roce 2001 a pak 2009. Od té doby se pokouší o velké odtržení potřetí, málem bylo přerušeno v roce 2016 a nemalá byla i bankovní korekce roku 2019/2020. Pointa grafu je ale asi zejména ve srovnání vývoje v bankovním sektoru na straně jedné s vývojem výnosové křivky (onoho rozdílu ve výnosech) a/nebo oněch inflačních období na straně druhé.

1. Banky a výnosová křivka: Jak bylo naznačeno, bankám by měl prospívat růst sazeb, respektive napřimování výnosové křivky. Tedy růst rozdílu mezi dlouhodobými a krátkodobými výnosy. Protože ten by měl zvyšovat rozdíl v návratnosti bankovních aktiv (pro něž jsou relevantnější sazby dlouhodobé) a nákladu pasiv (pro které by měly být v celku relevantnější sazby krátkodobé). Co říkají data?

--V letech 1993 – 1998 onen rozdíl ve výnosech klesal, ale ceny akcií bank šly nahoru.

--Pak šlo obojí dolů a od roku 2001 zase obojí nahoru a to až do roku 2003.

--A poté přišlo dlouhé období, kdy šly obě proměnné trendově zase soustavně proti sobě. Tedy když šel spread dolů, banky šly nahoru a naopak.

Data tedy vysílají poněkud smíšené signály, posledních cca deset let by dokonce naznačovalo negativní vztah mezi sklonem křivky a cenami akcií v bankovním sektoru. Asi to nebude tím, že by nefungoval fundamentální vztah daný vztahem sazeb k pasivům a aktivům bank. Ale spíše vidíme, že do hry vstupuje ještě řada jiných faktorů, které v obdobích, jako bylo poslední desetiletí, dominovaly.

2. Inflace a banky: BofA se v komentáři ke grafu zaměřuje na onu inflaci s tím, že bankovní akcie prý předbíhají trh v obdobích, kdy se ekonomika nepřehřívá a inflace se drží na relativně nižších úrovních. No nevím. Takový závěr asi sedí na dobu po finanční krizi, ale předtím by se skoro dalo uvažovat o opaku.

Celkově tak graf ukazuje pestrou škálu kombinací vývoje v bankovním sektoru, v inflaci a sklonu výnosové křivky. Nějaký pevný mustr v historii nevidím. Což se pojí se současným nejasným výhledem ohledně samotné inflace a následně i sklonu křivky. Což není argument pro, či proti bankovním akciím. Spíše připomínka toho, že historie je pestřejší než jednoduchý modelový pohled na vztah mezi vývojem v ekonomice a bankami.