S oživením americké ekonomiky se množí i úvahy o tom, kdy Fed začne sundávat nohu z plynu, popřípadě brzdit. A co se pak stane s akciemi. Dnes pár úvah a historický výlet tímto směrem.

1. Rozvaha a trh: Následující graf ukazuje vývoj aktiv Fedu a akciového trhu, konkrétně jeho valuace. Pohled na ní, a ne na ceny akcií, je lepší v tom smyslu, že ceny jsou dány ještě vývojem ziskovosti obchodovaných firem. Pohled na PE tak odstraňuje tento ziskový „šum“.

Zdroj:

V kontextu současných úvah jsou asi nejzajímavější periody, kdy Fed nechal svou rozvahu stagnovat, či klesat. Ke konci roku 2009 nastal krátký pokles rozvahy, PE šlo prudce nahoru. Ke konci roku 2010 začal rozvaha opět stagnovat, PE tou dobou již nějaký čas korigovalo, krátce poté ale obrátilo směrem nahoru.

Často zmiňován bývá rok 2013, kdy došlo k tzv. Taper Tantrum. O něm jsem tu před časem psal, šlo o dobu, kdy trhy negativně reagovaly na náznaky ukončení nákupů aktiv. K němu fakticky došlo v roce 2014 a akcie si záhy rozmyslely svou valuační skepsi, protože PE prudce vystřelilo nahoru. Následující roky dost fluktuovalo, hodně zhruba snad můžeme říci, že kolem 16 – 17. Tedy na úrovni, na kterou se trh začal nastřelovat na počátku tohoto období. Toto období tedy nakonec nepřineslo nějaký systematický obrat valuací směrem dolů. Na druhou stranu ale tehdy valuace nebyly znatelně nad dvaceti...

2. Noha z plynu a brzda. Jen krátce si můžeme připomenout, že když Fed během a po finanční krizi nakupoval aktiva (tehdy šlo o značně netradiční krok), mezi odborníky se diskutovalo na téma „tok, nebo zásoba“. Tedy o tom, zda má na dluhopisový trh a následně trhy další vliv jen nákup nových obligací, či zda i to, kolik jich Fed již nakoupil. V kontextu současné situace je to otázka, zda ukončení nákupů znamená konec tohoto druhu stimulace (stimulací by byl jen tok – další a další nákupy). Či by ukončení nákupů znamenalo jen snížení míry stimulace (rozhodovalo by i to, jakou část celkového objemu dluhopisů Fed ve své rozvaze již drží.

Ani nevím, jak ona diskuse skončila. Možná bez výsledku, jak řada jiných. Možná proto, že na trhu, stejně jako jinde, často funguje sebenaplňující se proroctví. Nicméně výše uvedený graf bychom mohli velmi, velmi volně interpretovat tak, že význam má nejen tok, ale i zásoba. Protože valuace zůstaly vysoko i poté, co již „fungovala“ jen zásoba. Ale samozřejmě nevím, jak se historie zrýmuje nyní.

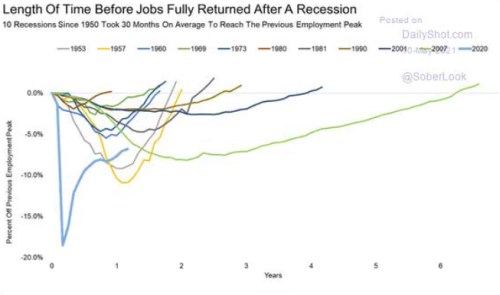

3. Kdy? Nepustím se zde do nějakého obsáhlého přemítání nad načasováním změny v politice Fedu. Dělají to jiní a s různými výsledky. Zřejmé je, že bude záležet na inflaci. A ze strany Fedu také častěji než dříve zaznívají slova týkající se trhu práce. V této souvislosti bych rád ukázal následující graf - porovnává dobu jeho plného oživení během řady recesí. Rekordmanem ohledně délky je oživení (či oživování) během finanční krize a po ní. Rekordmanem ohledně propadu je recese poslední. Pokud bychom pak velmi simplisticky protáhli nějaký trend posledními měsíci, do zotavení zaměstnanosti zbývá více než rok.

Zdroj: