predikuje oslabení amerických akcií dané obratem v cyklu. Podle mohou být sazby dole mnohem déle, než se nyní očekává a na konci letošního roku nedosáhnou výnosy desetiletých obligací ani zdaleka 2 % tak, jak někteří predikují. Známí investoři uvažují o tom, zda je nyní Čína příležitostí, či chybou. A ještě více v nových Perlách týdne.

Trh do roka níže? v následující tabulce shrnuje svůj pohled na vývoj amerického trhu v příštím roce. Podle ekonomů banky by se index S&P 500 měl v polovině roku 2022 pohybovat na 4 225 bodech, což znamená, že ze současných hodnot by měl oslabit. Tato predikovaná hodnota indexu je přitom dána očekávanými zisky na akcii ve výši 207 dolarů a valuačním násobkem PE ve výši 19:

Zdroj:

V medvědím scénáři jsou zisky na akcii a PE ještě níže a trh by tak oslabil o téměř 17 %. Pouze býčí scénář implikuje další posílení amerických akcií, a to vyšší než 8 %. A to díky PE ve výši 20 a ziskům dosahujícím 216 dolarů.

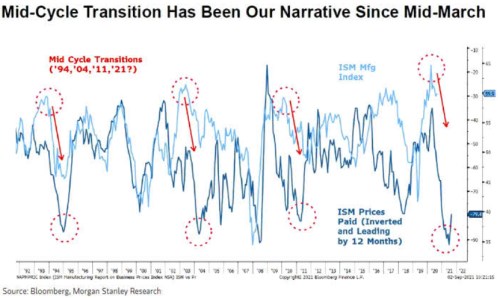

Morgan Stanley také již řadu měsíců hovoří o posunu v ekonomickém a tržním cyklu. Svůj pohled dokládá následujícím obrázkem, kde je vyznačen vývoj vývoj ISM ve výrobním sektoru a vývoj indexu placených cen v tomto sektoru. V grafu jsou vyznačena čtyři předchozí období, kdy se lámal cyklus a nyní dochází ke stejnému vývoji v obou proměnných, jako tehdy:

Zdroj:

Rozdílná QE a výnosy blíže 1 %: Každý program kvantitativního uvolňování, tedy nákupu aktiv centrální bankou, probíhal v jiném kontextu. Například první QE v USA bylo přímou reakcí na finanční krizi, následná QE byla spíše snahou o reflaci. Pro Bloomberg Markets to uvedl Steven Major z , podle kterého poslední QE bylo vlastně neplánované a vzniklo ve chvíli, kdy Fed začal na počátku roku 2020 dodávat trhům likviditu. Rozdíly v jednotlivých programech pak znamenají, že by bylo „naivní předpokládat, že ukončení současného QE bude mít podobné důsledky, jako ukončení těch předchozích“.

Major míní, že když Fed začal hovořit o taperingu v roce 2013, bylo to chaotické a výnosy a sazby byly v té době také více vzdáleny svým fundamentálním hodnotám. Nyní je ale situace v obou ohledech jiná. Major pak dodal, že QE mají své nezamýšlené důsledky, včetně jejich dopadu na růst cen aktiv, možné nafukování bublin a ohrožování finanční stability. Jde o jev, kterému mimochodem věnuje velkou pozornost i Čína, která se mu snaží vyhnout a studuje tak vývoj v západních zemích. Což zase ukazuje, že věci je nutno vnímat globálně. Včetně toho, jak je situace v Číně ovlivněna děním za jejími hranicemi a naopak.

HSBC má podle ekonoma již asi deset let nejnižší predikce výnosů vládních obligací v USA a tento pohled si zachovává i nyní. Major konkrétně predikuje, že ke konci letošního roku se výnosy desetiletých dluhopisů budou pohybovat „blíže 1 % než 2 %“. A nechápe, proč konsenzus hovoří o sazbách blízko 2 %, protože taková predikce „nedává matematicky moc smysl“. Sazby a výnosy by přitom měly držet dole strukturální faktory, jako je stárnutí populace, či příjmová nerovnost a nerovnost v bohatství.

Major pochybuje o tom, že Fed začne v dohledné době zvedat sazby a podle něj k tomu možná nedojde ani v roce 2023. Poukázal v této souvislosti na Japonsko, kde se sazby drží dole již celá desetiletí. Jinak řečeno, rovnovážné sazby mohou být výrazně níže, než se nyní většina domnívá. Na závěr rozhovoru byl Major tázán na vývoj kurzu dolaru. Odpověděl, že pokud by záleželo jen na vývoji v USA, tak by dolar měl tendenci ke slábnutí. Nicméně také záleží na vývoji v Číně a v Evropě. U které má ekonom podle svých slov obavy z chyby v monetární politice a v tom, jak bude komunikováno ukončení nákupu aktiv ze strany ECB.

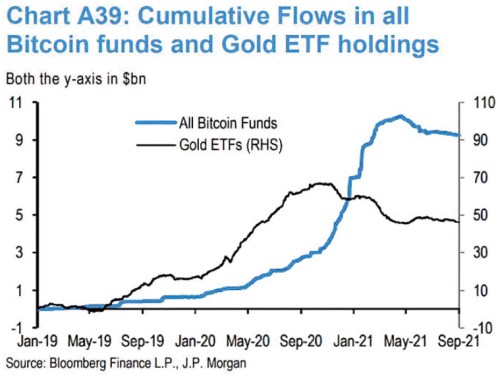

Bitcoin nebo zlato? v následujícím obrázku srovnává kumulativní tok kapitálu do fondů investujících do bitcoinu a do zlata. V druhém případě bylo vrcholu dosaženo zhruba před rokem, u bitcoinu v dubnu roku letošního:

Zdroj:

Čína ano, či ne? CNBC se věnovala diskusi o tom, zda jsou nyní investice v Číně dobrou příležitostí, či naopak velkou chybou. Příčinou těchto úvah je prudká změna v postoji vlády směrem k některým odvětvím včetně technologií a jejich intenzivnější regulace. Například investor Ray Dalio míní, že Čína je „stále součástí světa, který nelze opomenout“. Naopak George Soros hovoří o tom, že „lít nyní miliardy dolarů do Číny je tragickou chybou“. A Larry Fink, který stojí v čele investiční společnosti , míní, že Čína je atraktivní příležitostí.

Na CNBC k tématu hovořil Kyle Bass z Hayman Capital Management, který připomněl, že během posledních deseti let posiloval trh v Šanghaji v průměru o 3 – 4 % ročně, zatímco americké akcie si připisovaly 14 % ročně. Nedochází tak tomu, že by investoři byli na čínském trhu kompenzováni za vyšší riziko, které tu musí podstoupit. A které se nyní ukazuje například v tom, že vláda se rozhodla úplně změnit chod některých odvětví.

Bass se tak podle svých slov kloní k názoru Sorose a on sám se zbavil svých investic v Číně již před lety. Na závěr rozhovoru Bass zopakoval, že podle něj investoři nedosahují v Číně vyšší návratnosti jako kompenzaci za vyšší riziko, které mimo jiné zahrnuje to, že nefunguje systém auditů a investoři prostě musí firmám věřit, že jim říkají pravdu.