Je lepší, když (obchodovaná) firma použije hotovost na investice do svého rozvoje, na výplatu dividend akcionářům, nebo třeba na koupi jiné společnosti? Na obecné úrovni se obvykle operuje s tím, že firma by měla maximalizovat svou hodnotu a vztahuje se to i k uvedeným možnostem. Jejich posouzení pak záleží na konkrétní situaci. Dnes se ale podíváme na to, jak si historicky vedou firmy, které tíhnou k tomu, či onomu. A na pár souvisejících poznámek.

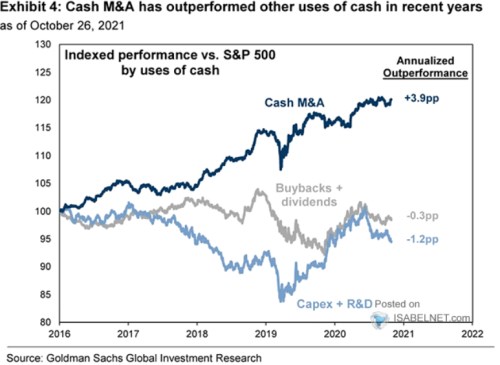

1. Pohled do historie: v následujícím grafu srovnává návratnosti jednotlivých typů použití korporátní hotovosti – na fúze a akvizice, na odkupy a dividendy a na investice do hmotných a nehmotných aktiv, včetně výzkumu a vývoje. Ona návratnost je měřena relativně k celému trhu a podotýkám, že přesně nevím, jak jí GS měřil – jak přesně zjistil návratnost hotovosti, která byla použita v jednotlivých oblastech.

Zdroj:

2. Fúze a akvizice daleko vepředu: Nejlépe je na tom podle grafu hotovost, která byla směrována na fúze a akvizice. Od roku 2016 totiž vynáší celkově asi o 20 % více, než celý akciový index. O fúzích a akvizicích toho přitom bylo napsáno a zanalyzováno hodně. Zabývá se jimi například tato metastudie. Reinhard Meckl z University of Bayreuth v ní na základě analýzy více než 55 000 transakcí proběhlých v letech 1950 – 2010 tvrdí, že „se potvrzují závěry jiných studií, tedy že fúze a akvizice většinou nemají pozitivní dopad na úspěšnost firmy“.

Obrázek tu určitě nebude černobílý a určitě proběhla nejedna smysluplná transakce podobného typu. S ohledem na minimálně smíšené empirické hodnocení fúzí a akvizic je pro mě překvapivé, jak si vedou podle uvedeného grafu. Možná se také situace v posledních letech výrazně změnila. A podotknout by v této souvislosti stálo za to, že minimálně v USA se fúze a akvizice stávají předmětem rostoucího zájmu veřejnosti kvůli rostoucí koncentraci firem v řadě odvětví. Výsledná monopolizace může totiž mít své důsledky pociťované dokonce na makroekonomické úrovni.

3. Odkupy, dividendy, Capex: Hotovost vracená akcionářům, či investovaná zpět do firmy je na tom podle odhadů GS s návratností mnohem hůře než fúze a akvizice. Celkově se její návratnost za posledních pět šest let pohybuje na nižší úrovni, než jaká je návratnost celého trhu, před pár lety se dokonce nacházela znatelně pod ní.

Mohlo by to třeba svádět ke skepsi ohledně toho, jak firmy investují do zachování, obnovy a expanze svých produkčních kapacit, do inovací a podobně. Tudíž jak zvedají potenciál celé ekonomiky, její nabídkovou stranu, tlumí tím inflační tlaky a tak dále. Ono ale z podobných agregátních dat týkajících se navíc jen obchodovaných firem nejde zase tolik vyvozovat. Je třeba možné, že vzniká víc a víc nových firem, které jsou schopny lépe inovovat, lépe investovat do provozu a podobně. A ty jsou pak v určitou dobu kupovány firmami velkými – jim to zvyšuje jejich efektivitu a inovace (a třeba i tržní sílu – viz ona monopolizace), projevuje se to vyšší návratností fúzí a akvizic. A akcionáři kupovaných firem nedostávají své peníze zpět před dividendy a odkupy, ale jednorázově prodejem.