Při zpětném pohledu se zdá, že u akcií bylo docela významné číslo 6,5 %. Podíváme se proč a přidáme pohled to, co říká cyklický model ohledně dalšího vývoje zisků.

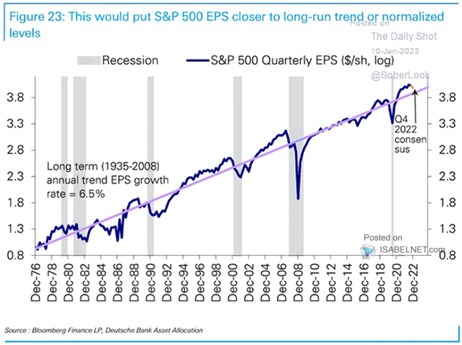

1. Trend a cyklus: DB v následujícím grafu ukazuje vývoj čtvrtletních zisků na akcii v americkém indexu SPX. Patrné jsou dlouhodobé cykly, často zakončené ziskovou recesí (která se nutně nemusí krýt s recesí v celé ekonomice). DB v grafu vypichuje to, že konsenzus ohledně výsledků za čtvrté čtvrtletí minulého roku uzavírá vzdálenost mezi skutečnými zisky a dlouhodobým trendem. Nicméně určitá mezera by stále přetrvávala:

Zdroj: Twitter

Podle toho, co nás v grafu nejvíce zaujme, si můžeme tak trochu otestovat, jestli máme dlouhodobý/strukturální pohled, či spíše krátkodobý/cyklický (neříkám, že jedno je lepší než druhé): Pokud se naše pozornost upře zejména ke konci křivky, napovídá to na druhé. Pokud čtenáře stejně jako mě zaujal spíše onen trend a číslo 6,5 %, tíhne asi k prvnímu. Jde o dlouhodobý růst zisků. Který, pokud by přetrval, by řešil hlavní otázky ohledně dalšího vývoje na amerických akciích. Malý příklad toho, jak se tu dá uvažovat:

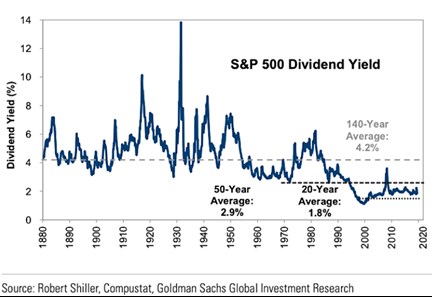

2. Férové nacenění s 6,5 %: Pokud bychom předpokládali, že (i) zisky a dividendy porostou dlouhodobě v souladu s uvedeným trendem a (ii) přidali k tomu současné bezrizikové výnosy ve výši 3,5 % a rizikovou prémii akcií ve výši 5,5 % (požadovaná návratnost 9 %), vyjde nám „férový“ dividendový výnos kolem 2,5 % (obrácený poměr cen k dividendám, který se rovná jedné dělené rozdílem mezi požadovanou návratností a růstem dividend).

Současný dividendový výnos indexu SPX je kolem 1,7 %, ceny jsou tak relativně k dividendám znatelně výš, než by naznačovalo výše uvedené. K tomu má v sobě onen příklad docela přívětivý poměr bezrizikových sazeb k růstu zisků: Výnosy dlouhodobých dluhopisů by nyní cca odpovídaly nominálnímu potenciálu americké ekonomiky (pokud počítáme s cca 2% inflací a necelými 2 % reálného dlouhodobého růstu). Oněch trendových 6,5 % u zisků a dividend by ale pak implikovalo, že podíl zisků na příjmech se bude zvyšovat. Už nyní je přitom na dost vysokých hodnotách.

Mimochodem, ani oněch 2,5 % by historicky nebylo nijak vysoko:

Zdroj: Twitter

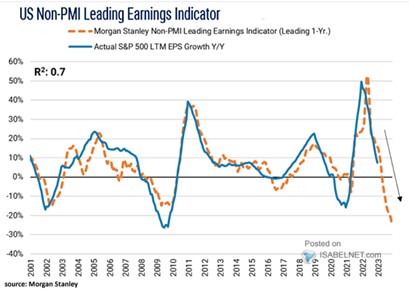

3. Cyklický model od MS: Pro druhou skupinu čtenářů, kteří se zaměřují zejména na kratší období, je tu následující graf s predikčním modelem vývoje zisků od . Shodou okolností se aktuální meziroční růst nepohybuje daleko od oněch 6,5 %. Oranžová křivka mu ale moc nefandí:

Zdroj: Twitter