Nedávno jsem tu poukazoval na to, že pokud bychom věřili v nějakou slušnou efektivitu akciového trhu, je veškerá hra na cílové hodnoty indexu na konci roku bez většího smyslu. Pak by totiž bylo nejlogičtější předpokládat, že akcie vynesou bezrizikovou návratnost plus rizikovou prémii. Dívali jsme se v této souvislosti na predikce , dnes pohled na očekávání od .

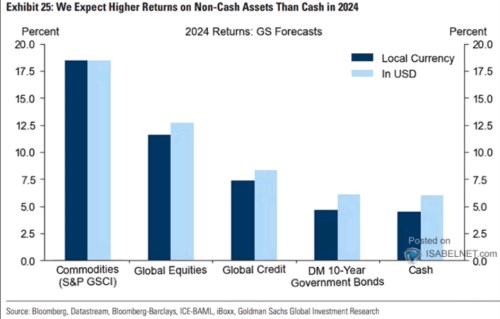

Připomeňme si nejdříve předpovědi GS - podle následujícího grafu by v lokálních měnách i v dolarech měly v příštím roce nejvíce vynášet komodity a to asi 18 %. Akcie na globálních trzích jsou s cca 12 % se znatelným odstupem za nimi. Následují globální korporátní dluhopisy, dluhopisy vládní a hotovost. Tedy synonymum pro krátkodobé obligace a jejich ekvivalenty.

Zdroj: X

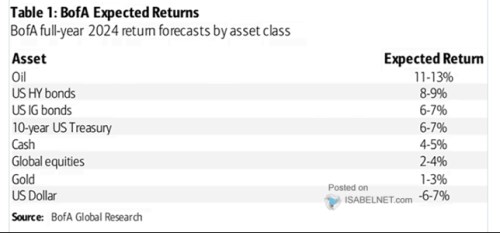

Z učebnicového pohledu by tedy v GS museli věřit, že komodity jsou/budou znatelně rizikovější, než akcie. V jiném případě by totiž investoři komodity kupovali již nyní a jejich ceny tlačili nahoru (tudíž návratnost by již v příštím roce nebyla taková). Jak celou věc uchopili v BofA? Odpověď ukazuje následující tabulka:

Zdroj: X

Globální akcie podle ekonomů této banky budou v příštím roce druhým nejhorším aktivem, o něco menší návratnost bude generovat jen zlato. Ona 2 – 4 % akciové návratnosti jsou samozřejmě hluboko pod požadovanou návratností a také pod americkými bezrizikovými výnosy. BofA tedy minimálně implicitně tvrdí, že trhy jsou už nyní masivně předražené – příliš vysoko se nachází růstová očekáván í a/nebo rizikové prémie. Z komodit se pak tato banka vedle zlata v tabulce věnuje jen ropě, která by podle ní měla příští rok připsat 11 – 13 % zisky.

Co by říkaly ony predikce založené na efektivitě trhu? Výnosy amerických desetiletých dluhopisů se nyní pohybují u 3,9 %. Pokud bych předpokládal, že příští rok bude z hlediska rizikových prémií standardní, použil bych 5,5 % a celková požadovaná návratnost by se pohybovala u 9,5 %. A to je metodologie, která z mého pohledu generuje nejlepší odhad pro návratnost, která bude příští rok v USA realizována. Pravděpodobnost odchylky je přitom velká, ale to samo o sobě neznamená, že nejde o nejlepší odhad. na podzim odhadoval, že rizikové prémie v USA jsou u 3 %, což by odhadovanou návratnost posunovalo k 7 %.