Včera jsem psal, že takhle nevypadají trhy a ekonomika v potřebě nižších sazeb. Na trzích je totiž zřejmá velká náklonnost k riziku, či dokonce spekulacím. Ekonomika se nezdá být v útlumu a (možná hlavně) finanční podmínky jsou uvolněné. Na druhou stranu je pravda, že monetární politika funguje se zpožděním, a tudíž by měl rozhodovat výhled, nikoliv aktuální situace. Dnes pár dalších poznámek k tomuto tématu.

1. Dlouhá řada nečekaných a jednorázových vlivů se stává systematickým jevem: Podle budou mít cla znatelný dopad na ekonomickou aktivitu v letošním roce i těch příštích. Pokud bychom nebrali v úvahu nic jiného, dalo by se chápat volání po nižších sazbách, které by tento efekt mohly teoreticky eliminovat. Jenže už docela dlouho se inflace drží nad cílem a nedá se čekat, že by cla působila opačným směrem. Velice pravděpodobně naopak.

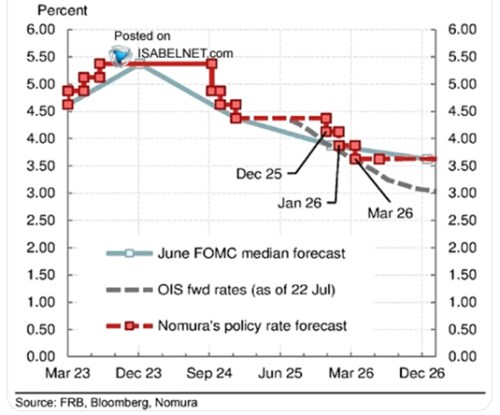

Fed to s tvrdostí svého inflačního cíle zatím nijak nepřeháněl – nesnažil se o nějaký hodně rychlý návrat inflace k 2 %, děj se co děj. Nezdá se také sice, že by inflační očekávání byla nějak výrazně uvolněná. Ale další roky inflace znatelně nad cílem už by mohly cíl Fedu více posouvat do oblasti vágnosti a velké volnosti. Třeba podle letos dosáhne růst amerického hospodářství 1,7 %, příští rok 1,9 %, ale s tím, že sazby dolů půjdou. Na 3,75, % ke konci příštího roku, letos na 4 %. S tím, že inflace bude příští rok 3,2 %. Což už se podle mne dá považovat za neoficiální posun inflačního cíle nad 2 % (jak o něm hovořil třeba Mohamed El-Erian).

Dá se tvrdit, že do inflace nyní bude zasahovat další přechodný a svým způsobem nečekaný faktor (americká vládní politika). Ale když už je řada podobných nečekaných a jednorázových věcí dost dlouhá, vlastně už to jsou věci systematické. Všimněme si v této souvislosti i toho, že v USA na obou stranách politického spektra tak nějak zakořenila silná náchylnost k vysokým rozpočtovým deficitům. U jedné strany se touto politikou prolínaly ekonomické „teorie“ typu MMT, u druhé možná jiný světonázor, ale se stejným výsledkem. V nastavení posledních let jde přitom o významný inflační faktor.

2. Blokuje současná politika Fedu investice a rozvoj nových technologií? To je téma v poslední době poměrně hodně přetřásané asi zejména ze strany americké vlády a jejích názorových souputníků. Já si dovolím tvrdit, že odpověď na uvedenou otázku je pravděpodobně záporná. Jednoduše kvůli následujícímu:

Jde i o investice velmi dlouhodobé, strukturální a příjmy z nich generované jsou otázkou dlouhé řady let, ne aktuální fáze cyklu. Na straně požadované návratnosti (ale i stimulace, či brzdění ekonomiky) jsou pak rozhodující dlouhodobější sazby. Tedy výnosy dlouhodobějších dluhopisů. A stále je tu dozvuk loňského podzimu, kdy Fed sazby snižoval, ale tyto výnosy šly nahoru. Protože trhy vnímaly pokles sazeb jako něco, co zvyšuje riziko pokračujících vysokých inflačních tlaků. Snížení sazeb by tak z hlediska investic firem nemuselo být žádnou výhrou.

3. Co čeká : Výše jsem zmiňoval predikce , v grafu jsou ještě prezentovány ty od Nomury. Podle nich by sazby měly letos jít dolů, ale až na konci roku, potom v lednu 2026. Ke konci příštího roku by se měly pohybovat u 3,5 %. To se v podstatě shoduje s „predikcemi“ Fedu odvozenými od jednotlivých odhadů členů jeho vedení. Trhy podle grafu čekají razantnější pokles, ale jejich predikční síla byla v posledních letech docela nízká.

Zdroj: , X

Krátké připomenutí na závěr: Pro akcie nejsou ani zdaleka rozhodující sazby, i když se o nich často hovoří horem dolem. Klíčový je poměr výnosů dlouhodobějších dluhopisů (viz i výše) k tempu růstu ekonomiky a zisků. A ten se může v reakci na pohyb sazeb měnit různě.