Podle predikcí by investice tzv. hyperscalerů měly dál prudce růst. Dnes se po čase podíváme na konkrétní čísla s několika poznámkami o tom, co by tyto investice „měly“ generovat. A také o atypičnosti tohoto technologického cyklu, či dokonce revoluce.

1. Nový nebo starý technologický cyklus? Když se v minulosti dostavil nějaký technologický zlom, jeho nositeli a šiřiteli do celé ekonomiky a společnosti byly obvykle nové firmy. Dobře je tato dynamika znát třeba na Tesle a tradičních automobilkách. Muskova společnost rozjela změnu, které se tradiční firmy přizpůsobily jen postupně, mnohdy s váháním. Podle mne v takových příležitostech hraje významnou roli to, že některé silné stránky se v určitých situacích mění ve slabé, respektive v brzdu. U lidí i u firem. Co tím myslím?

Tradiční automobilky po dlouhá desetiletí pilovaly to, „jak dělat auta“. To se stalo jejich silnou stránkou. Ovšem když se auta mohla/začala dělat výrazně jinak – jako elektromobily, jejich silná stránka se projevila jako určitá zkostnatělost. Zrcadlový obraz byl a možná ještě je patrný u Tesly. Jak kdysi řekl pan Musk, „navrhnout auto je lehké, ale výroba je peklo“. Jak se ale zdá, v oblasti informačních technologií, softwaru, umělé inteligence a pod tento mechanismus nových firem prosazujících nové technologie zase tak moc nefunguje. Alespoň prozatím.

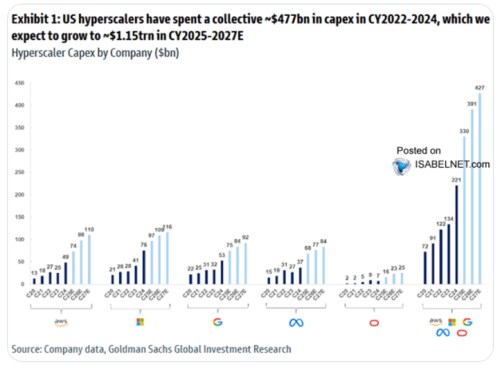

Následující graf ukazuje, jak se vyvíjely investice zmíněných hyperscelarů a jaká jsou očekávání GS. Možná ve skutečnosti neprobíhá nový technologický cyklus – probíhá stále ten, který začala před desítkami let a stále jej nesou ty samé firmy. Jen v našem běžném měřítku trochu zestárly. Samozřejmě, že to ale je pestřejší obrázek a celý příběh není ani zdaleka u konce.

Zdroj: X

2. Každých pár let nový : Za 8 let uvedených v grafu by uvedené společnosti měly velmi zhruba investovat 2 tisíce miliard dolarů, tedy 2 biliony dolarů. Proveďme na těchto číslech jednoduchou kalkulaci týkající se toho, co by tyto částky měly přinést:

Výnosy desetiletých vládních dluhopisů jsou nyní nad 4 %, podle odhadů je nyní riziková prémie na americkém trhu u 2 % (viz včerejší článek). Požadovaná návratnost trhu je tak mezi 6 – 7 %. Kdyby byly výše uvedené firmy, respektive jejich investice, stejně rizikové, jako celý trh, měly by tedy generovat napříč svou životností v průměru právě 6 – 7 % ročně. Na 2 bilionech dolarů je to asi 120 miliard dolarů ročně.

Jen investice za popsaných osm let (po nich ale asi neklesnou na nulu) mají tedy generovat 120 miliard za rok dolarů pro akcionáře těchto společností. Pro hrubé srovnání: Volný tok hotovosti* Applu byl v minulém roce něco nad 100 miliardami dolarů, byl na 74 miliardách, NVIDIA za fiskální rok 2025 na 60 miliardách, na 38 miliardách (data Macrotrends). Hovoříme tedy o tom, že ony investice by měly v „typickém“ roce vydělávat pro dotyčné firmy ještě více, než nyní vydělává . Jinak řečeno, každých pár let (4 – 5) by z hlediska tvorby hotovosti vznikala obdoba , či NVIDIA.

3. Finanční síla spolu s technologickou: A ještě jednu poznámku související se vším uvedeným: Pokud poměříme ony investice k současnému FCF velkých technologických firem, zdaleka tolik nerostou. Podle některých odhadů (tuším JPMorgan) mají dokonce stagnovat. Samozřejmě proto, že ono FCF také roste vysokým tempem. Jinak řečeno, velké technologické firmy jsou schopny onu vlnu investic ufinancovat samy, což může podporovat onu atypičnost ohledně toho, kdo táhne tento technologický cyklus (či jeho část).

Na trzích přitom již proběhlo pár vlnek spekulací, neřkuli obav z toho, zda se uvedené investice skutečně zaplatí. Jeden extrém by hovořil o tom, že to s AI a spol bude podobné, jako s jinými technologiemi, které výrazně změnily chod společnosti, ale na produktivitě a ekonomice se zase tolik nepodepsaly (alespoň prozatím). Druhý extrém samozřejmě hovoří o opaku a nenechme se mýlit – jeho zastáncem je třeba pan Roubini, který doposud nebyl znám pro svůj ekonomický optimismus.

V neposlední řadě se uvažuje o tom, že americký firemní sektor není tak citlivý na sazby proto, že existuje řada firem s velkou schopnost samofinancování (nemusí si půjčovat a sazby je proto nezajímají). To je ale trochu povrchní pohled, kterému bych se rád věnoval samostatně.

*Toto FCF není přesně tím, co firma vydělá pro akcionáře, ale tím, co vydělá pro všechny, kdo firmě poskytli kapitál. Tedy i různé věřitele. Přesně bychom měli v článku srovnávat s tzv. FCFE, tedy volným tokem hotovosti na vlastní jmění. To ale není tak jednoduše dohledatelné. Respektive je mimo jiné hodně ovlivněno i tím, co firmy dělá se svým zadlužením.

Více z ekonomiky a trhů i na X: @JiriSoustruznik