Různé úvahy o tom, že ceny akcií táhne zejména „likvidita“, už mají svůj vrchol za sebou. Důvod je zřejmě prostý – centrální banky už nějaký čas snižují své rozvahy, ale ceny akcií minimálně v USA dál celkem mohutně rostou. Z mého pohledu bylo slabou stránkou podobných úvah prostě to, že ignorovaly fundament akcií. A pak také často vůbec nedefinovaly to, co likvidita vlastně je. Tématem jsem se zde párkrát zabýval detailněji, dnes se podíváme na jeho variaci ve formě poměrů cen akcií k peněžnímu agregátu M2.

Na začátek může být dobré si vytvořit nějaký základní rámec, kterým se na poměr cen akcií k M2 lze dívat: Akciový trh v USA dlouhodobě vynáší v průměru asi 10 % ročně, odpovídalo by to průměrným 4 – 5 % bezrizikovým sazbám a 5 – 6 % rizikové prémii. Ekonomika může dlouhodobě/potenciálně růst 2 % reálně, s 2 % inflací máme cca 4 % nominální růst, čemuž by odpovídaly i cca 4 % výnosy dlouhodobějších dluhopisů – ony bezrizikové sazby. A hned tu máme důvod, proč není namístě čekat, že by se na stabilních úrovních držel poměr cen akcií k nominálnímu produktu. Pokud totiž dividendové výnosy nepokrývají cca polovinu celkové návratnosti akcií, trh poroste „přirozeně“ rychleji než ekonomika. Konkrétněji: Rozhoduje tu poměr dividendových výnosů a rizikové prémie akcií (s předpokladem rovnosti bezrizikových sazeb a nominálního růstu).

Do tohoto jednoduchého modelu pak můžeme vložit M2 s nějakým předpokladem ohledně jeho poměru k HDP. Pokud by byl stabilní, platí zase to, že akcie porostou přirozeně rychleji, než M2 (pokud dividendový výnose nepřevýší rizikové prémie). Pokud by se snižovala rychlost oběhu peněz v ekonomice a peněžní agregát tudíž rostl rychleji než produkt, může se růst trhu a M2 vyrovnávat, či se dokonce může poměr překlápět. Samo o sobě to ale nic moc neříká o tom, že by se v ekonomice a/nebo na trhu vytvářela nějaké nerovnováha.

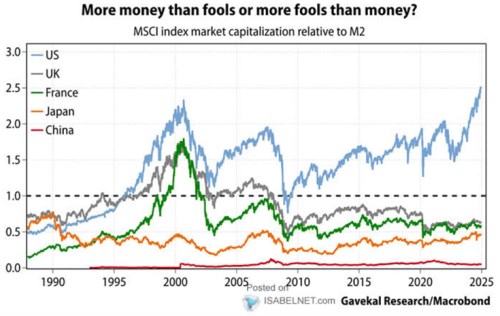

Jde o model primitivní, zmínit k němu můžeme třeba úvahy o vlivu QE a QT na trhy. U QE a QT se totiž dá uvažovat o tom, zda rozhoduje efekt toku, či zásoby – podle druhého by nyní navzdory snižování rozvahy centrálních bank možná stále probíhalo kvantitativní uvolňování. Místo noření se do dalších nuancí teorie můžeme nyní pohledět na následující obrázek, který ukazuje vývoj vybraných trhů právě ve srovnání s vývojem M2:

Zdroj: X

Hodně, hodně zhruba tu máme dva základní mustry. Na jedné straně jsou Spojené státy, kde trhy relativně k likviditě měřené M2 silně trendově rostou. A pak je tu zbytek světa, u kterého má tento poměr mnohem menší rozptyl. Tj., má spíše tendenci stagnovat, či neroste/neklesá zdaleka takovým tempem, jako ve Spojených státech. Na více trzích se přitom akcie od „peněz“ odtrhly během internetové bubliny a současný vývoj v USA by tedy mohl vyvolávat určité vzpomínky na tuto dobu.

Pokud bychom se nyní chtěli věnovat tomu, zda je to tedy s M2 a akciemi nyní v USA podobné jako před 25 lety, rychle se podle mne musíme stejně obrátit ke zmíněnému fundamentu. Včera jsem například poukazoval na to, že PE amerického trhu je hodně vysoko, ale PEG ne. To znamená, že extrémně vysoko je očekávaný několikaletý růst zisků obchodovaných firem. Čímž už se hodně zaměřujeme na jádro věci – budou americké firmy schopny po řadu let zvyšovat své zisky o téměř 20 %? A to v době, kdy se zisky už pár let pohybují nad téměř stoletým trendem, který doposud nezlomila žádný technologická, společenská, či ekonomická revoluce, či evoluce? Třeba ano. Likvidita v to snad nebude hrát velkou roli.