V sektorovém pohledu na valuace jsme se včera k sektorům nakonec vůbec nedostali. Dnes tak učiníme a zaměříme se zejména na to, co mohou být největší zajímavosti, či extrémy. Včetně toho, jak vysoký růst zisků technologického sektoru současné valuace odráží/implikují.

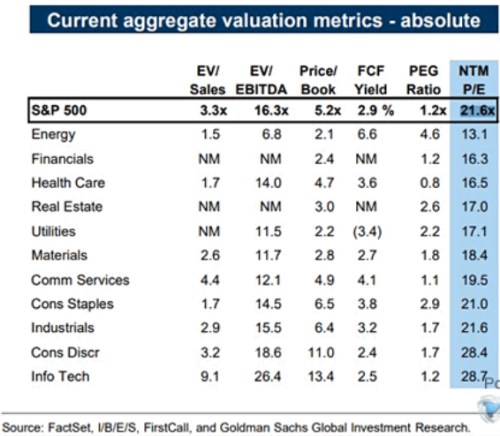

Následující tabulka od tedy ukazuje konkrétní hodnoty vybraných valuačních ukazatelů pro celý index SPX a pro jeho jednotlivé sektory. K valuačním měřítkům – hodnotu společností k tržbám bych dal úplně stranou, protože historicky výrazně rostou marže a toto měřítko je tedy spíše zavádějící. Pokud tedy nevěříme, že by se v dohledné době měly marže dostat někam ke standardu posledních deseti let. Menší váhu bych dával i na poměru cen akcií k účetním hodnotám, ale jednu poznámku bych k němu níže měl.

Zajímavější je pak hodnota firem k ziskům na úrovni EBITDA, k tomu samozřejmě nejčastěji používané PE, k němu PEG, který dává do souvislosti PE a očekávaný růst zisků. A nejzajímavější je pro mě FCF výnos. Tedy poměr tzv. volného toku hotovosti FCF k hodnotě indexu. FCF totiž ukazuje nejlépe to, co firmy skutečně vydělávají.

Zdroj: X

PE celého trhu i řady sektorů je nyní hodně vysoko, ale jak jsem psal včera, PEG indexu SPX je znatelně pod historickým standardem. Je to kvůli tomu, že hodně vysoko jsou dlouhodobější očekávání růstu zisků. Konkrétně je PEG je na 1,2. A to znamená, že několikaletá (obvykle by mělo jít o 5 let) růstová očekávání trhu jsou na 18 % ročně (21,6 děleno 1,2). To je mimochodem téměř trojnásobek velmi dlouhodobého historického růstu zisků (6 – 7 %). A samozřejmě vysoko i nad velmi optimistickými odhady růstu nominálního produktu.

Včera jsem poukazoval i na to, že FCF výnos je podle Z – skóre mnohem našponovanější, než PE. Ale podle percentilů platí opak. Konkrétně se bavíme o současné hodnotě výnosu 2,9 % a já bych se v interpretaci klonil k percentilnímu pohledu – PE bylo v minulosti výš než nyní jen v 5 % případů, FCF výnos v 23 % případů. Může to naznačovat, že firmy vydělávají více FCF z každého dolaru zisků a příčinou mohou být nižší investiční výdaje. Respektive nižší ceny kapitálového zboží. Ale to je jen má teze, její detailnější verzi jsem tu již zmiňoval vícekrát.

Dnešní a včerejší tabulka pak ohledně sektorů ukazují jeden extrém – vyjma PEG existuje jasně bipolární svět ve kterém jsou valuace technologií nad historickými standardy a zbytek trhu je pod nimi (měřeno Z – skóre). Technologie jsou „levné“ jen u PEG, což se v této souvislosti promítá i do celého trhu – viz výše. Stejná kalkulace používající PEG a PE by pak u technologií implikovala, že se zde čeká růst zisků pro následujících pět let dosahující více než 23 %. Tj., podle očekávání by zisky technologií měly každý rok vzrůst téměř o čtvrtinu. A s tímto předpokladem jsou technologie docela levné (PEG historicky nízko).

Opačným extrémem je energetika, kde kombinace PEG a PE implikuje dlouhodobý růst ve výši necelých 3 %. Tedy reálný růst ne vysoko nad černou nulou. Příčina se zdá být zřejmá – jde o sektor, kterému se strukturálně investičně moc netleská. Mezi historicky nejlevnější podle dnešní a včerejší tabulky patří reality, zdravotní péče a zboží běžné a dlouhodobé spotřeby.

K onomu v úvodu zmíněnému PBV přece jen malou poznámku. Kdyby účetní hodnoty alespoň velmi hrubě odrážely investiční náklady na výrobní aktiva (hmotná i nehmotná) a kdyby ceny akcií alespoň velmi zhruba odrážely hodnoty vnitřní/ekonomické, Spojené státy by musel čekal masivní investiční boom*. V řadě odvětví by totiž s tímto předpokladem byla hodnota zainvestovaných produkčních aktiv vysoko nad hodnotou pořizovací. Což by mělo vést k tomu, že budou dál tato aktiva pořizována, protože to přináší vysokou investiční návratnost. Platit by to mělo zejména o technologiích, kde skutečně panuje investiční boom. Ale také o zboží dlouhodobé spotřeby (PBV kolem 11). Také PBV mezi 6 – 7 u zboží běžné spotřeby a průmyslu by mohlo indikovat buď masivní přestřelení cen, nebo přicházející investiční boom.

*PVB by pak vlastně bylo tzv. Tobinovým Q, jehož hodnota výrazně vyšší než jedna ukazuje na ekonomiku s dostatkem investičních příležitostí.