Vývoj posledních let přinesl mnoho úvah o dosud nezpochybňovaných ekono-předpokladech a „jistotách“. To je bezpochyby namístě a mnohdy by nebylo na škodu, kdyby přišla razantní změna v systému. Příkladem za všechny jsou systematicky důležité finanční instituce a problém „příliš velké na bankrot“. Na druhou stranu snahou o vylévání vaničky i s dítětem jsou různé požadavky na opětovné zavedení zlatého standardu, či alespoň nějakých tvrdých peněz. V jejich jádru je, zdá se, pocit, že platit by se mělo něčím, co má nějakou hodnotu samo o sobě.

Na (v jádru nepřesnou) informaci, že současné peníze nejsou ničím kryté, reaguje většina lidí s překvapením, někdy až zděšením. Patrné jsou obavy z toho, že za těmi papírky a čísly v počítačích není něco hmatatelného. Zeptáme se ale někdy, čím je vlastně kryta alternativa - tedy zlato? Většina asi v takovém případě odpoví, že má onu hodnotu samo o sobě. Hádám, že tím má být hodnota výrobně – estetická. U estetičnosti ale dost možná jde jen o kruhovou referenci: líbí se nám to, protože to podle nás má hodnotu a tu to má z části proto, že se nám to líbí. Co se týče výroby - průmyslu, určité využití zlato má (hlavně elektrotechnika), ale rozhodující roli z hlediska jeho hodnoty asi tento faktor vlastně také nehraje. Dovoluji si tak tvrdit, že onou hodnotou „samo o sobě“ se vlastně myslí to, že zlatem se vždy platilo a fungovalo to i v dobách vyloženě zlých. Pak ale jde opět jen o kruhovou referenci – má hodnotu, protože jí vždycky mělo.

Mohli bychom si tak přiznat, že zlato možná často považujeme za lepší peníze jen proto, že více věříme tomu, že ho bude vždy možné vyměnit za skutečné výrobky, či služby. Pak je ale krytí zlata v principu stejné, jako krytí papírových peněz – je jím víra ve směnitelnost za to, co skutečně potřebujeme/poptáváme. Místo zlata bychom na nějakém ostrově mohli používat mušle a skončíme stejně. Máme zase aktivum, které má určitý prakticko-estetický aspekt, ale jako peníze se používá hlavně proto, že se na tom většina společnosti implicitně, či explicitně dohodla.

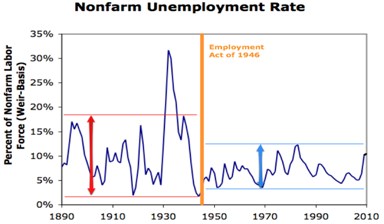

K této základní úvaze pak můžeme začít přidávat nadstavby. První z nich by asi hovořila o tom, že zlata je omezené množství a tudíž se s ním nedá lehce manipulovat. To je téma samo o sobě a po zkušenostech z minulých let je pochopitelné, že chceme něco nezneužitelného. Sám si problém rámuji následovně: Jde o volbu mezi rigiditou (nezneužitelnost ale také nemožnost reagovat) a flexibilitou (zneužitelnost ale také možnost reagovat). Pokud jsme na tom se zneužíváním flexibility současného systému tak špatně, že naděláme více škody než užitku, pak bychom měli zvážit krok zpět. I přes všechny pokuso-omyly a experimenty se ale domnívám, že historie je zatím pevně na straně současných peněz. Rozhodujícím faktorem je pro mne vývoj nezaměstnanosti - pohled na její vývoj v USA ukazuje, proč zlatu jako penězům nefandím:

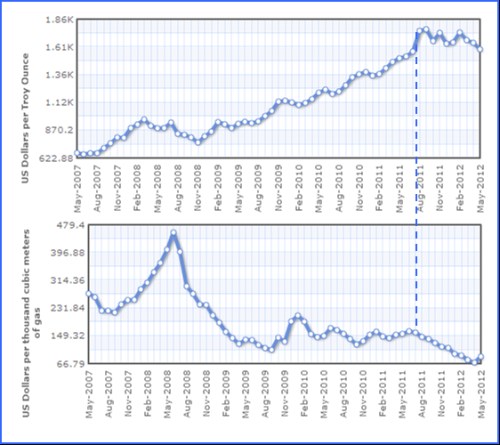

A na závěr si čtenář může vyzkoušet investiční kvíz: Co mohou mít společného následující dvě křivky? První z nich ukazuje cenu zlata, druhá zemního plynu:

Jde o relativně kreativní úvahu (těch korektních a středněproudých je ale všude dost) a jejím základem jsou myšlenkové pochody analytiků z Natixis. Pojítkem mezi oběma grafy by mohl být dolar, ale ne přes nabízející se averzi k riziku:

Je jasné, že silnější americká měna má negativní dopad na cenu zlata. Současnou sílu dolaru přičítáme hlavně vývoji v eurozóně a dalšímu kolu ochlazení a averze k riziku v celé světové ekonomice. Možná, že pod povrchem se ale rozvíjí ještě jeden, důležitější příběh. Tím je rostoucí konkurenceschopnost americké ekonomiky (částečně viz i předchozí článek o uzavírající se mezeře mezi ULC v USA a Číně). Tato konkurenceschopnost, potenciální uzavírání obchodního deficitu a menší negativní tlak na dolar z „reálné“ části trhu by se odvíjela jednak od vývoje mezd a v neposlední řadě od cen energií. A jsme u té ceny plynu: levný plyn (a celkově levnější domácí energie) plus utlumený růst mezd = vyšší konkurenceschopnost = větší poptávka po dolarech = trendově silnější dolar = menší tlaky na růst (dolarových) cen zlata.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.