Při investicích můžeme Grossmanovo slavné „nechci slevu zadarmo“ poměrně přímočaře vztáhnout ke vztahu mezi rizikem a návratností. Například porovnávání návratností a zisků, včetně různých žebříčků investorské úspěšnosti, nedává smysl, pokud nebereme v úvahu riziko, jaké bylo, či bude podstupováno. Pokud jsem například hodně vydělal na velmi rizikové investici, nedostal jsem žádnou slevu (vyšší návratnost) zadarmo. Tuto slevu jsem si zaplatil podstoupeným rizikem. Uchopit vztah riziko – návratnost v praxi ale většinou není jednoduché, včetně hledání oněch výjimečných příležitostí, kdy návratnost riziku skutečně neodpovídá (tedy skutečná sleva zadarmo, či naopak prémie za nic).

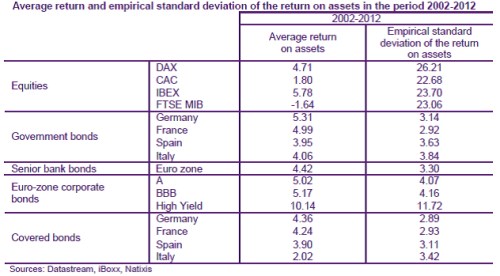

Analytici z Natixis se podívali na historické návratnosti a rizikovost vybraných investičních aktiv v Evropě a dospěli k některým zajímavým závěrům ohledně jejich atraktivity (viz Natixis: V Evropě teorie portfolia nefunguje, je to příležitost pro fundamentalisty). Jejich zamyšlení se točí okolo shrnující tabulky, která podle mého stojí za pozornější pohled. Tabulka je prezentována níže, u jednotlivých aktiv je v předposledním sloupci průměrná návratnost mezi roky 2002 – 2012, v posledním sloupci její směrodatná odchylka. Ideální aktivum/investice bude mít maximální návratnost při minimální odchylce – riziku a naopak.

Předně si krátce dovolím dva teoretičtější, ale přesto klíčové body:

Zaprvé, existuje mnoho pádných důvodů pro to, abychom nesázeli vše na jednu kartu, ale budovali si investiční portfolia. Pokud tak činíme, mohlo by nás místo celkového rizika (směrodatná odchylka) zajímat spíše to, jak dané aktivum zvýší rizikovost celého portfolia, respektive jaké je jeho systematické riziko. Jinak řečeno, některá aktiva chodí často proti sobě a jejich rizikovosti v portfoliu tak nejsou prostým „součtem“ jejich individuálního rizika. V praxi a to zejména v posledních letech tato příjemná vlastnost různých aktiv ale mizí při přepnutí na averzi k riziku (tedy ve chvíli, kdy jí nejvíce potřebujeme). Je to, jako kdybychom měli dobré brzdy, které ale přestávají fungovat při jízdě z kopce. I to je důvodem, proč například pan Taleb kritizuje teorii portfolia a my se můžeme celkem v klidu namísto snah o postihnutí systematického rizika (například tržní betou) dívat na riziko celkové.

Druhý bod se týká rozdílů mezi očekávanou a realizovanou návratností. Uvedená tabulka ukazuje, že tu něco nesedí. Tj., návratnosti často neodpovídají riziku, či naopak. Než ale začneme hovořit o neefektivitě trhu, musíme si uvědomit, že očekávání mohla být plně efektivní – čím vyšší předpokládaná rizikovost, tím vyšší očekávaná návratnost. Tabulka tak možná spíše ukazuje, jak moc se realita lišila od očekávání, ne to, jak jsou trhy neefektivní při oceňování rizika. Jinak řečeno, ukázala například, že investoři velmi špatně odhadovali vývoj v případě akciových trhů (relativně ke korporátním dluhopisům).

A nyní dvě zajímavosti, kterým se Natixis přímo nevěnuje. Rizikovost italských vládních dluhopisů se v uvedeném období blíží rizikovosti A – korporátních dluhopisů. To nás může přimět k úvahám o tom, co je v dnešní době bezrizikovým aktivem svou podstatou a co ze setrvačnosti. V následujících měsících a letech tak bude zajímavé sledovat, jak si povedou klasická bezpečná úročiště (např. vládní dluhopisy USA a Japonska) a noví kandidáti – tedy i dluhopisy velkých, dobře vedených mezinárodních společností. Je poměrně pravděpodobné, že ty první budou italizovat a je možné, že ty druhé se budou posouvat na jejich místo.

Do očí nás pak v tabulce udeří atraktivita dluhopisů s vysokým výnosem, či méně eufemisticky junk dluhopisů (tedy těch „odpadních“). Jejich zisk/riziko je cca 10/10, zatímco například u německých akcií 5/26. Samozřejmě, že zde může rozhodující roli hrát onen rozdíl mezi očekávání a realitou. Ale je možné, že určitá segmentace a neefektivita tu je. Ta by pak hovořila ve prospěch korporátních obligací. O atraktivitě akcií vs. dluhopisů jsem pak shodou okolností psal v nedávném '„Anomální“ dvojice: Akcie a korporátní dluhopisy'. Poukazoval jsem na to, že na první pohled jsou akcie relativně ke korporáním dluhopisům levné – trend jejich rizikových prémií je nyní rostoucí, zatímco u obligací klesá. Tato logika by ale napovídala opak (atraktivnější jsou akcie), než výše uvedené. Nebo je výše uvedené jednou z příčin rozdílného trendu rizikových prémií.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.