Finanční aktiva většinou generují svou návratnost podle toho, jak vypadá vývoj reálné ekonomiky. Konečným zdrojem cash flow je hrubý domácí produkt. Úspěšná investiční strategie pak musí být založena na dlouhodobém pohledu na makroekonomický růst i mikroekonomické strukturální posuny. Akcie jsou tedy „nejpodřízenějším“ finančním aktivem, protože zisky zůstanou až po zaplacení nákladu práce, materiálu a dluhového financování. Akce tak mají na jedné straně neomezený potenciál k pozitivnímu překvapení, ten ale souvisí i s významným rizikem. Abychom správně pochopili chování rizika a návratnosti akcií, stačí pohlédnout na stoletou historii amerických trhů, protože ta v sobě nese všechny možné situace včetně válek, deflací, inflací, posunů v měnovém režimu, růstu dluhu a oddlužování, boomu produktivity, finančních podvodů, mánií, panik a kolapsů trhů. Za posledních 100 let byla návratnost akcií asi z poloviny generována dividendovými příjmy (přibližně 5 % ročně) a z druhé poloviny růstem zisků. Změna valuace měla v tomto dlouhém období zhruba nulový význam. V kratších časových intervalech však docházelo k jejím výrazným posunům, což vytváří příležitosti pro disciplinované hodnotové investory.

V dlouhém období nemůže růst zisků převyšovat růst HDP. V kratším se ale mění jejich podíl na produktu a predikce tohoto pohybu představuje významnou součást akciové investiční strategie. HDP je prostým součtem veškeré spotřeby, investic a čistých exportů. Korporátní zisky pak můžeme vnímat jako sumu všech investic a spotřeby mínus příjmy domácností, či jako investice zmenšené o úspory všech sektorů. V posledních letech docházelo k tomu, že podíl zisků na HDP rostl, což korespondovalo s poklesem vládních úspor vyjádřených relativně k HDP. Jinak řečeno, masivní deficity veřejného sektoru jsou zodpovědné za prudký růst podílu zisků na HDP pozorovaný během tohoto cyklu. Domníváme se, že další vývoj lze celkem lehce predikovat. Pokud nevzrostou investice, neudržitelné veřejné finance budou znamenat velký tlak na ziskovost. Zisky tak budou jen stěží růst stejným tempem jako nominální HDP.

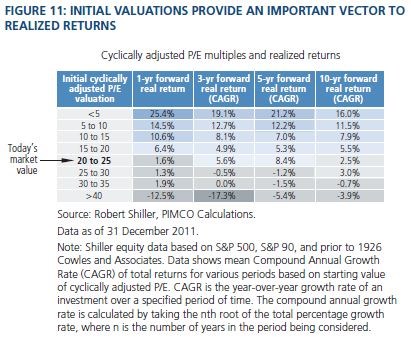

Změnám ve valuaci se intenzivně věnuje Robert Shiller. Ten se snaží odstranit velkou volatilitu ročních zisků tím, že používá desetileté klouzavé průměry. Na jejich základě počítaná cyklicky upravená PE dlouhodobě ukazují, že valuace má tendenci navracet se k dlouhodobému průměru. Ukazují ale také, že největší optimismus vládne během období nízkého růstu nominálního HDP (mezi 2 – 6 %), obrat k pesimismu přichází jak při poklesu pod 2% růst, tak při překročení horní hranice, kdy většinou dochází k růstu nákladu kapitálu a diskontních sazeb. Následující tabulka pak ukazuje, jaké návratnosti trhu můžeme očekávat na základě výše současného cyklicky upraveného PE. To je nyní mezi 20 - 25, první hodnotový sloupec ukazuje průměrnou realizovanou návratnost za 1 rok, následuje tříletá, pětiletá a desetiletá očekávaná návratnost. Například u té se podle tabulky dá čekat průměrných 2,5 % ročně.

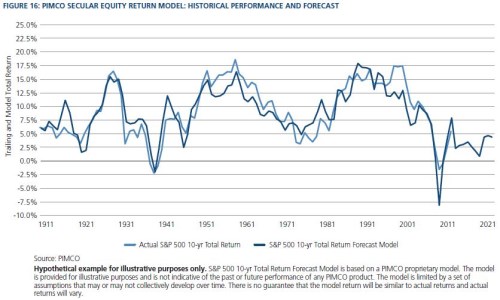

Společnost Pimco na základě historických vazeb a vývoje čeká, že nominální růst produktu bude v delším období dosahovat 4 – 5 % (v minulých 100 letech to bylo v průměru 6,4 %). Tento nižší růst je dán zejména demografickým vývojem a poklesem produktivity, který představuje odraz nižších investic během období oddlužení. Dividendové výnosy by měly dosahovat úrovně 3,7 % a Pimco očekává, že podíl zisků na HDP bude klesat směrem k dlouhodobému průměru. Cyklicky upravené PE pak bude klesat ze současných úrovní k hodnotě kolem 17. Následující graf shrnuje historickou návratnost akciového trhu v USA (světle) a model popisující tuto návratnost včetně očekávané návratnosti trhu do roku 2021.

(Zdroj: Pimco)