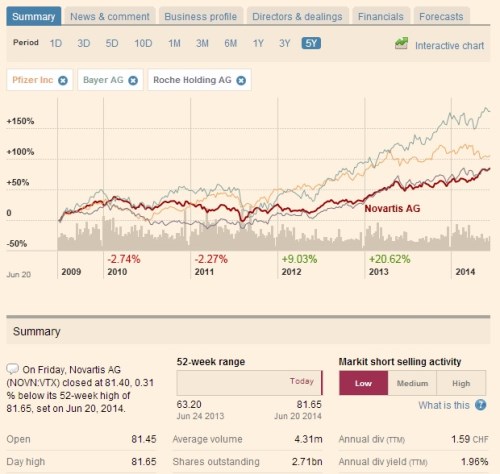

Poté, co jsme minule pohovořili o sektoru zdravotní péče jako celku, je čas podívat se na nějakého jeho zástupce. Váhal jsem, zda vybrat firmu vedoucí si relativně špatně (tedy sousto pro možné rebely a kontrariány), či naopak vybrat jednoho z vítězů. Nakonec bylo správně „b“ a my dnes pohlédneme na (tedy významného zástupce německého trhu, o kterém jsme hovořili v „DAX je stále trhem holubů na střeše“. je firma, jejíž akcie si za posledních pět let vedly výjimečně dobře, podobně tomu je i při pohledu na roční návratnost a to ve srovnání s akciovými trhy i kolegyněmi z odvětví:

Na přelomu května a června Jefferies zvýšila cílovou cenu Bayeru na 130 EUR z 118 EUR,

Deutsche Bank na 125 EUR z 110 EUR, SocGen naopak snížila cílovou cenu na 90 EUR z 94 EUR a investorům radí Bayer "prodat". Tedy obvyklé spektrum názorů. Poslední čtvrtletní výsledky společnost oznámila 28.4., zisk na akcii dosáhl 1,95 EUR a překonal tržní očekávání nastavená na 1,84 EUR, zisk EBITDA vzrostl o téměř 12 % na 2,74 mld. EUR. Firma též potvrdila výhled pro celý rok 2014 ve kterém očekává tržby (očištěné o kurzové vlivy) ve výši 41 – 42 miliard EUR, což je nárůst o jednu mld. EUR oproti předcházejícímu období.

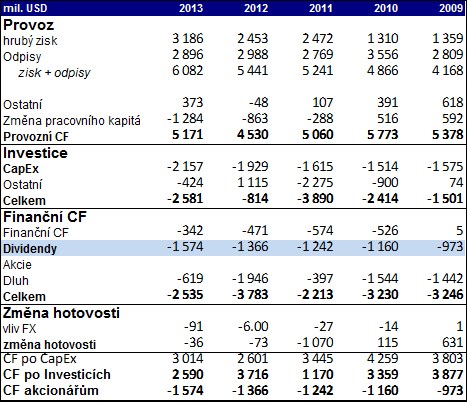

Co si investoři při nákupu akcií Bayer vlastně koupí? Farmaceutického zajíce v pytli nejlépe rozbalí náš oblíbený výkaz cash flow. Pokrizové roky přináší na úrovni zisků+odpisy soustavné zlepšení, provozní cash flow už kvůli pohybu pracovního kapitálu a „ostatních“ vypadá trochu jinak. Firma je na tom o něco málo hůře než v roce 2009, v průměru byl Bayer na provozní úrovni v posledních pěti letech schopen vydělat 5,2 miliardy EUR. Investice do provozních dlouhodobých aktiv (CapEx) ale postupně rostou, CF po CapEx (spodní část tabulky) poslední rok dosáhlo 3 miliardy eur, průměr za posledních pět let byl 3,4 miliardy eur. Zde již je rozdíl mezi lety 2009 a 2013 větší. Co ale Bayer dokáže soustavně zvyšovat je dividenda – její celková výplata soustavně roste z necelé miliardy v roce 2009 na současných cca 1,5 miliardy EUR.

Poměr dividend a CF po CapEx dosahoval v posledních letech následujících hodnot: 52,22 %, 52,52 %, 36,05 %, 27,24 % a 25,59 %. Firma tedy znatelně zvyšuje to, jakou část z toku hotovosti po provozních investicích věnuje akcionářům. Co jiného by s ní mohla dělat? Investovat mimo provoz – například do nákupu jiných společností. Druhou možností je snižování dluhu, ale v milém roce se poměr čistého dluhu k EBITDA držel na konzervativních 0,49, takže velký smysl by to nedávalo. Třetí možností je nedělat s hotovostí nic – nechat ji ležet v rozvaze tak, jako to masivně činí celá řada jiných firem. Bayer v květnu „vyhrál“ v aukci koupi divize spotřební zdravotní péče firmy Merck. Zaplatí za ní 14,2 miliardy USD (tedy 21 násobek historické EBITDA). Pro zajímavost - pokud by byla koupě financována jen dluhem, zvedne poměr čistého dluhu k EBITDA asi na 2,3.

Předpokládejme, že i při 21 násobku EBITDA zde valuačně nula od nuly pojde a dopad na hodnotu bude neutrální (já vím, všechny ty synergie ...). A celkový hotovostní obrázek je následující: Bayer trochu zápasí s udržením toku provozní hotovosti znatelně nad 5 miliardami EUR, na CF po CapEx ještě doléhají rostoucí investice. Protože z něj ale vyplácí stále více dividend, tok hotovosti k akcionářům roste. A mohlo by z hlediska dividend být ještě mnohem líp, Bayer jde ale cestou akvizic. Dojná kravka nebude, snaží se jí ještě vykrmit.

Pokud vezmeme dividendy z minulého roku, současnou cenu akcie a požadovanou návratnost ve výši o něco málo překračující 7 %, trh nyní čeká dlouhodobý růst této dividendy o cca 5,5 %. Pokud bychom ale čekali, že k akcionářům se bude dostávat celé CF po CapEx, stačí už na současnou cenu růst o 3,2 % ročně. Porovnat tyto implikace můžeme s výhledem globálního farmaceutického trhu:

Růst ve vyspělých zemí je slabý, opak platí o rozvíjejících se ekonomikách. Podle IMS bude mít farma trh v roce 2017 hodnotu 1,135 – 1,235 bilionů USD, USA na něm budou zabírat 31 % podíl. Pokud je do trhu započítána tradiční čínská medicína (!), bude Čína na místě druhém, pokud ne, bude tam Japonsko. Nás ale vedle této zajímavosti zajímá hlavně to, že podle IMS bude trh v letech 2013 – 2017 růst o 3 – 6 %. V USA by to mělo být 1 – 4 %, v Evropě 0 - 3%, Čína přispěje 13 – 16 % (v letech 2013 - 2017 to ale bylo 22 %). Země BRIC přitom budou v roce 2017 představovat 70 % globálních prodejů farmaceutik. Při nedávném pohledu na celý sektor jsme přitom konstatovali, že očekávání pětiletého růstu zisků (mohou růst rychleji než trh, ale zase pomaleji než CF) se u akcií obchodovaných na US trhu pohybují až na cca 12 %. Při řadě faktorů, které ovlivňují celý sektor i Bayer samotný, si možná trh s valuací tolik hlavu neláme. Jak plyne z uvedeného, cena akcie nyní odpovídá tomu, že dividendy budou růst tempem, které zhruba odpovídá hornímu rozpětí očekávaného dlouhodobějšího růstu prodeje léků.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.