Posun cen ropy na mnohem nižší úrovně byl jedním z klíčových faktorů minulého roku. Jak se projevuje a bude projevovat na akciových trzích? Ve hře je několik faktorů a myslím, že nejlepší je si celou věc demonstrovat na konkrétním příkladu: Firma Forrest&Gump vyplácí dividendy ve výši 10 Kč, požadovaná návratnost je 10 % (bezrizikové výnosy 5 %, riziková prémie 5 %). Dividenda by neměla růst a hodnota a cena akcie je tedy 100 Kč (10/ 10 %). Nyní přijde pozitivní ropný šok.

Ropná akciová stimulace

Nižší ceny ropy se projeví v poklesu nákladů firmy. Od nynějška se čeká, že firma bude schopna vyplácet dividendu ve výši 11 Kč. Hodnota akcie je nyní 110 Kč. Po čase se navíc ukáže, že nižší ceny ropy se projevují ve vyšší agregátní spotřebě – lidé dávají méně za paliva a část takto ušetřených peněz směrují na jinou spotřebu. Projeví se to i na tržbách, ziscích a cash flow naší firmy. Ta bude podle nových očekávání dokonce vyplácet dividendu ve výši 12 Kč ročně. Hodnota a cena se tedy vyhoupnou na 120 Kč.

Dokážeme z poklesu cen ropy vyždímat ještě nějaký růst hodnoty akcií? Uvažovat bychom mohli i o tom, že pozitivní nabídkový šok sníží averzi k riziku (bude lépe ...) a tudíž klesnou rizikové prémie. Pokud by se snížily z 5 % na 4 %, požadovaná návratnost by klesla na 9 %. S dividendami na 12 Kč by pak hodnota akcie stoupla na 133 Kč. A teoreticky by mohlo dojít i k tomu, že klesnou i bezrizikové výnosy – pokles cen ropy posune agregátní nabídku, zvýší produkční mezeru a centrální banka může uvolnit svou politiku. S poklesem bezrizikových výnosů o jeden procentní bod bychom se s požadovanou návratností dostali na 8 % a hodnotou a cenou akcie na celých 150 Kč. Důležité je si uvědomit, že velká část tohoto idealizovaného růstu ceny může jít od jiného zdroje, než pouhého růstu zisků.

... a nebo brzda

Co ony negativní faktory? Jde vůbec možné vymyslet scénář, ve kterém by pozitivní ropný šok působil na akcie negativně? Může se teoreticky stát, že pozitivní nabídkový šok bude předhoněn následným růstem poptávky tak, jak jsem popsal výše. Pak by celkový růst vyvolal tlak na utažení monetární politiky a růst sazeb a výnosů. To se ale pohybujeme v oblasti pohádkových multiplikátorů a příběhů o všemocné rostoucí důvěře, které by stejně jen trochu tlumily celkový pozitivní efekt.

Realističtější je to, čemu říkám „falešný“ růst rizikových prémií. Pohyb cen ropy je totiž mechanismem, který přerozděluje bohatství ve světě. Pokud jednomu přidá, druhému ubere (má ale dopad i na globální produkt, takže nejde o hru s nulovým součtem). Pokud mají více vyspělé ekonomiky, mají méně ekonomiky (tradičně) těžící ropu. To znamená, že mají méně na jejich spotřebu a také na investice. Projevilo by se to i v jejich poptávce po akciích na vyspělých trzích. A její pokles by se (při jinak nezměněných bezrizikových výnosech a růstových očekáváních) projevil jako onen „falešný“ růst rizikových prémií. Jinak řečeno, ceny a valuace na vyspělých trzích by za jinak neměnných podmínek klesly. Falešný je tento pohyb prémií proto, že by nešlo o důsledek pohybu averze k riziku, ale o prostý přesun zdrojů od těch, kteří investují více k těm, kteří investují méně.

A zapomínat nesmíme ani na to, že záleží na konkrétním prostředí, ve kterém k poklesu cen ropy, respektive nabídkovému šoku dochází. Zde mám na mysli zejména současné prostředí deflační hrozby, které se nám může chovat trochu jinak, než standard. Pokles cen ropy a následně pokles cen v ekonomice je standardně „dobrý“, protože je tlačen nabídkou. Pokud se ale přidá k výrazným „špatným“ deflačním tlakům, může je dostat do roviny, kdy se roztáčí pověstná deflační spirála. Rizikové prémie porostou ...

... a jak v praxi?

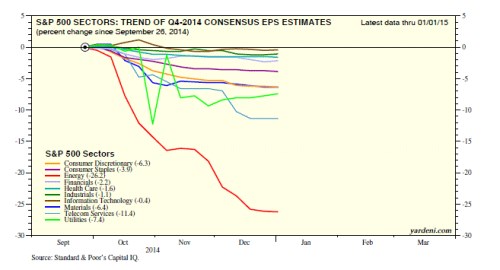

Výše uvedené možná budí dojem, že místo osvětlení celé věci jsem jí nemístně zamotal. Pointa by ale měla být taková, že ve standardním prostředí působí pokles cen ropy na (neropné) firmy samozřejmě pozitivně, jejich akcie pak těží z více efektů než pouhého růstu cash flow. V současném prostředí ale mohou fungovat také některé brzdy. Konec konců je to patrné i z následujícího grafu, který ukazuje, jak se změnily očekávané zisky ve čtvrtém čtvrtletí minulého roku (relativně ke konci září). Nepřekvapí, že energetické firmy čelí prudkému propadu – jsou na špatné straně ropné „barikády“. Na první pohled ale může překvapit, že celkově nedochází k růstu očekávání nikde. Můžeme hovořit jen o nejmenších poklesech – u IT, průmyslových firem, zdravotní péči a finančních titulů.

Je tedy jasné, že i když odmyslíme od požadovaných návratností a zůstaneme jen u zisků, celá věc je skutečně složitější. Přesněji řečeno, je dost těžké odpreparovat pozitivní dopad ropného šoku od případných brzd a hlavně celkového vývoje v ekonomice (třeba ony globální deflační tlaky). A graf je možná hlavně připomínkou toho, že očekávané zisky jsou zaprvé klíčovým faktorem pro další vývoj na trhu (od valuací bych toho moc nečekal) a za druhé (i přes pokles cen ropy) zisky opět bojují s udržením dříve nastavených latěk (viz i mé předchozí úvahy).