V roce 2015 pokračoval americký korporátní sektor v opětovném zadlužování. Dělo se tak pátým rokem v řadě a tento vývoj prohloubil rozdíl mezi cyklem zadlužování v Evropě a v USA. Už před rokem jsme poukazovali na to, že toto opětovné zadlužování bude mít globální rozměr a bude působit pozitivně na ceny akcií. Zároveň bylo ale pravděpodobné, že bude působit negativně na kvalitu amerických korporátních dluhopisů.

Aktuální vývoj cyklu zadlužování sledujeme pozorně a představuje pro nás klíčový faktor při doporučeních pro alokaci aktiv. V cyklu rozlišujeme tři základní fáze: První z nich představuje ozdravení rozvah po jejich předchozím předlužení. Druhou fází je opětovný globální růst zadlužení korporátního sektoru. Poslední fázi představuje kolaps. Rok 2015 byl pátým rokem druhé fáze a v USA vzrostlo zadlužení velmi prudce. Jeho míra se dokonce dostala na úrovně, které byly překonány jen během technologické bubliny.

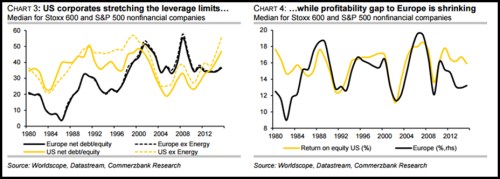

V prvním z následujících grafů je vyznačen vývoj poměru dluhu k vlastnímu jmění v USA (žlutě) a v Evropě (černě). Přerušovanými čarami je pak vyznačen vývoj v korporátním sektoru bez energetiky. Jak bylo uvedeno, míra zadlužení měřená tímto poměrem se nyní v USA blíží předchozím maximům (investice amerických firem jsou i přes jejich rostoucí zadlužení v útlumu). V Evropě se naopak míra zadlužení nalézá hluboko pod předchozím vrcholem:

Evropské firmy zvyšovaly v roce 2015 své zadlužení jen mírně. Rozdíl mezi Evropou a USA je tak v této oblasti stále vysoký, opak ovšem platí u ziskovosti. Tam se mezera mezi oběma ekonomikami začíná zmenšovat. Patrné je to z druhého uvedeného grafu, který ukazuje návratnost vlastního jmění ROE v obou ekonomikách. Předpokládáme, že pokud nedojde k výraznému útlumu ekonomické aktivity, globální růst finanční páky bude dále pokračovat. V USA bude ovšem celý proces zpomalovat, naopak v Evropě by měl nabírat na síle.

V obou ekonomikách se cash flow firem relativně k jejich úrokovým nákladům nachází stále vysoko a korporátní sektor má také velké rezervy hotovosti v rozvahách. Na základě výše uvedeného ovšem v oblasti akcií i korporátních dluhopisů preferujeme evropské trhy před americkými i přesto, že ty druhé si doposud vedly relativně lépe.

Zdroj: Commerzbank