Globální ekonomika by se příští rok měla těšit z reflace, která by zase měla mít pozitivní dopad na ziskovost korporátního sektoru. Proti tomuto trendu ovšem bude působit určitý pokles globální likvidity, který bude doléhat na valuace. Celkový efekt může být neutrální, ale i tak budou akcie stát na silnějších fundamentálních nohou (pro detaily viz můj předchozí příspěvek).

Portfolio pro příští rok

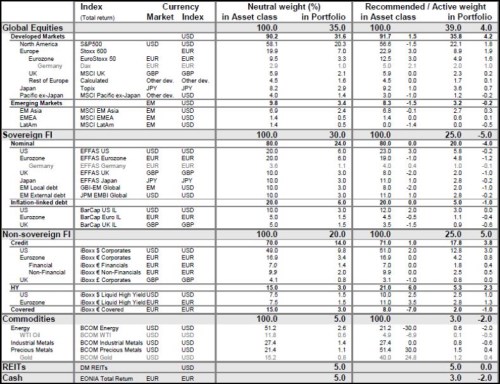

Commerzbank s tímto krátce popsaným scénářem v principu souhlasí, i když varuje, že reflace nebude nijak zvlášť silná. A její výhled pro akciové trhy je zase znatelně optimističtější. Jak tedy podle ní stavět portfolio pro příští rok? Odpověď poskytuje následující tabulka. První dva číselné sloupce ukazují neutrální váhy jednotlivých aktiv a to jak v dané třídě aktiv, tak v celkovém portfoliu. Poslední sloupce tabulky pak ukazují stejný typ vah (pro třídu aktiv a celé portfolio), ovšem tak, jak je doporučuje .

Neutrální váhy implikují, že portfolio by mělo být z 35 % tvořeno globálními akciemi. Převážnou část z toho by měly tvořit vyspělé trhy (téměř 32 %) a z nich Severní Amerika (20,3 %). Vládní dluhopisy by měly představovat 30 % portfolia, korporátní obligace 20 % a komodity jen 5 %. Tu samou váhu mají REITy a hotovost.

Jak by tyto neutrální váhy změnila ? Banka si myslí, že investoři by měli vložit více prostředků do globálních akcií (váha 39 %) a nadváženy jsou v podstatě všechny hlavní trhy vyspělých zemí, ovšem rozvíjející se trhy jsou mírně podváženy. Tento přesun směrem k akciím „odnáší“ vládní dluhopisy, jejichž váha klesá z 30 % na 25 %. A také hotovost a komodity. Banka vedle akcií věří více také korporátním dluhopisům.

Zdroj: Commerzbank

Výše uvedené váhy v podstatě odpovídají „průměrnému“ investorovi, konkrétní investor je přirozeně upravuje podle své averze k riziku a dalších faktorů. V neposlední řadě i podle toho, jakým investorem (vědomě, či nevědomě) vlastně je. Jedním extrémem je „hard core“ aktivista věřící ve své výjimečné schopnosti při výběru akcií. Pro něj je výše uvedené tak maximálně úvahou pro zkrácení dlouhé chvíle. Druhým extrémem je zase totální pasivista a pro něj vlastně platí to samé, protože za něj vše řeší pár globálních ETF, či odpovídající fond. Pro (jistě velký) zbytek jde ale o myslím o přínosný podnět hovořící o tom, jak by mohlo cílové portfolio vypadat. Včetně toho, že i relativně konzervativní vidí akcie a korporátní dluhopisy tak pozitivně, že stále doporučuje jejich nadvážení.

Co vynese nejvíce

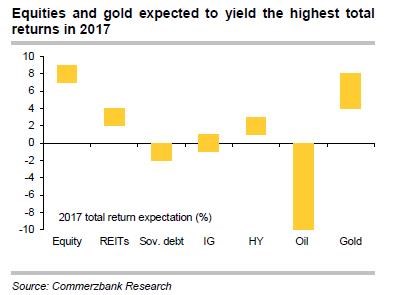

Celá diskuse o diverzifikace portfolia a jeho rozkročení doširoka je přirozeně trochu složitější. Určitě bychom ale neměli propadnout pokušení sázet jen na aktiva, u kterých nyní z nějakého důvodu čekáme nejvyšší návratnost. K tomu by například mohl svádět následující graf, který jsem také z reportu vybral. Ukazuje právě očekávané návratnosti jednotlivých tříd aktiv pro příští rok:

Jasnými vítězi by měly být akcie a zlato. O něm jsem tu nedávno psal a potěšilo mne, když nyní přichází v podstatě se stejnou úvahou, která jí vede k názoru, že politická nejistota a vyšší inflace povede k rally na zlatém trhu. U akcií dokonce banka čeká návratnost kolem 8 %, ale nevím, zda to s tímto číslem ve Frankfurtu trochu nepřehnali – viz úvod. Pohled na zlato tu pak dobře ukazuje rozdíl mezi uvažováním o návratnosti a uvažováním rizicích a odolnosti portfolia: u něj sice v základním scénáři hovoří o návratnosti blížící se až 8 %, tomuto lákání ale nepodléhá a v portfoliu stále doporučuje váhu ve výši 1,2 % (oproti neutrální váze ve výši 0,8 %).