V předchozím příspěvku jsme načali téma investic, které by dnes mohl provádět Benjamin Graham, jehož bychom mohli považovat za otce fundamentální analýzy a valuace. Pokud jako „hodnotový“ filtr použijeme nízký poměr ceny akcií a jejich účetní hodnoty, pak se mezi většími a stále ziskovými společnostmi objeví Costamare. Ta má ve svých aktivech asi 70 kontejnerových lodí a tudíž je hned jasné, co na cenu akcií a kapitalizaci této společnosti doléhá:

Již delší čas se hovoří o útlumu globálního obchodu. Nejdříve byl považován za známku toho, že globální ekonomika se opět ponoří do hlubších problémů, protože v minulosti globální obchod sloužil jako slušný předstihový indikátor. Světová ekonomika se ale tentokrát ne a ne chovat podle historický modelů a tudíž jsme začali vážně uvažovat o tom, že změna není cyklická ale strukturální. Jinak řečeno, je možné, že to, co můžeme naznat obchodní částí globalizace, už dosáhlo svého vrcholu. A přesouvání zboží a služeb po celém světě už má ty nejlepší časy za sebou.

Jako by to nestačilo, v USA byl zvolen prezident, který má silný dojem, že globální obchod jeho zemi poškozuje a jelikož je to muž činu, hodlá jednat. Samozřejmě se nebude zaobírat detaily, jako je současný odliv kapitálu z Číny, či řečmi ekonomů o tom, že obrázek není ani zdaleka tak černobílý, jak si ho kreslí. Pokud tak skutečně dojde k zavedení různých tarifů, či dokonce k rozpoutání globální obchodní války, v první řadě to odnesou právě ti, kteří dopravu zboží po zemi či moři zajišťovali. Tedy i Costamare.

Kde je dno?

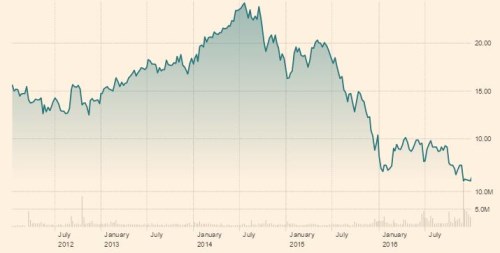

Pro podobné firmy a akcie tak jde nyní značné míry o situaci „buď a nebo“. To ještě více znesnadňuje nalezení jakési férové ceny. Jak ukazuje následující graf, investoři měli celkem jasno od poloviny roku 2014 až do konce roku 2015. Ovšem v roce 2016 se jim začalo zdát, že sešupu už bylo dost a nastalo období nerozhodnosti:

Zdroj: Financial Times

Akcie má betu ve výši 1,99, což znamená, že z pohledu systematického (tedy neoddiverzifikovatelného) rizika je dvakrát rizikovější než celý trh. V rozvaze je také nemálo dluhu (poměr čistého dluhu k EBITDA se zhruba pohybuje kolem hodnoty 3). Na druhou stranu jde stále o společnost ziskovou, jejíž provozní cash flow je znatelně nad investicemi, její volný tok hotovosti převyšuje vyplácené dividendy a už dva roky snižuje dluhy (spolu s vyplácením dividend ale také na první pohled trochu podivně vydává nové akcie).

Účetní hodnota vlastního jmění společnosti je nyní asi jedna miliarda dolarů, zatímco kapitalizace je zhruba poloviční. Výše uvedené snad ale jasně ukazuje, proč je tak těžké dopředu odhadnout, zda jde v podobných případech o dobrou hodnotovou investici, či hodnotovou past. Tedy titul, který má podle některých měřítek skrývat investory ignorovanou hodnotu, ale ve skutečnosti se za ním nic takového neskrývá a cena akcie správně odráží to, že svět se prostě změnil.