Warren Buffett je prý druhým nejbohatším člověkem na Zemi, před ním je pouze Bill Gates. Jsem přesvědčen, že u obou je úspěšné hromadění majetku jen vedlejším produktem jejich celkového přístupu k životu. A to je možná ta nejlepší investiční rada, jakou nám mohou dát.

Pokud to nestačí, pak investor Sean O'Reilly na stránkách Fool.com poukazuje i na to, že učitelem Buffetta byl legendární Benjamin Graham.

Grahama podle mne můžeme považovat za otce fundamentální analýzy a ač jeho metody a postupy už dnes nemusí být úplně relevantní, jeho hlavní přínos svou relevanci stále má. Ukázal totiž, že cena akcie by se minimálně v delším období neměla odvíjet od nálad, spekulací, či sentimentu, ale toho, jakou hodnotu tato akcie má. A to znamená, že primárně bychom se měli věnovat tomu, jakou hodnotu má majetek firmy a jaká část této hodnoty patří akcionářům.

Graham se ve svých investicích zpočátku zaměřoval na společnosti, u nichž hodnota aktiv jednoznačně převyšovala celkovou kapitalizaci na trhu. Hodnotu aktiv odhadoval na základě toho, za kolik by mohla být prodána při likvidaci společnosti. Tento značně přímočarý přístup ale brzy vyčerpal svůj potenciál - právě kvůli své jednoduchosti a tudíž i lehké kopírovatelnosti.

Investor se poté, co slavil první úspěchy a jen tak mimochodem zefektivnil fungování celého trhu, začal zaměřovat na společnosti s nízkým poměrem ceny a zisků na akcii. Tedy na akcie s nízkým PE. Alternativou k tomuto přístupu je vyloženě „hodnotový“ filtr nízkého poměru ceny akcie a její účetní hodnoty (PBV). O'Reilly si ve snaze určit akcie, do kterých by Graham dnes investoval, dal tu práci, a vyfiltroval právě společnosti s nejnižším PBV (a kapitalizací vyšší než 500 milionů dolarů a kladnými zisky během posledních 12 měsíců). Výsledek této snahy shrnuje následující tabulka:

V první řadě bych rád poznamenal, že dnešní trhy jsou mnohem efektivnější, než trhy před několika desítkami let. Je proto rozumné předpokládat, že nízké PBV je obvykle relevantním odrazem vysoké rizikovosti společnosti a/nebo jejího špatného růstového výhledu. Jinak řečeno, nízké PBV je většinou cenou za nízkou kvalitu akcie a ne známkou nepatřičně přehlížené hodnoty. Toho bychom si měli být vědomi, protože portfolio složené z takovýchto na první pohled „hodnotových“ akcií bude v první řadě portfoliem hodně rizikovým. I když nám pak přinese vyšší návratnost, oběd zadarmo to není. Skutečná otázka tedy zní, zda je pravděpodobné, že se mezi takovýmito společnostmi ukrývají nějaké podhodnocené.

Na vybrané tituly se detailněji podíváme příště, ovšem už nyní je jasné, že popsaný filtr by pana Grahama „odsoudil“ v poměrně velké expozici vůči strádajícím společnostem provádějícím ropné vrty. U nich je zřejmé, že trpí relativně nízkými cenami ropy a následně nízkými investicemi ropných gigantů. Zejména pokud by změny na ropném trhu měly být dlouhodobé, je dost dobře možné, že hodnota těchto akcií je skutečně jen zlomkem hodnoty účetní, jak naznačuje tabulka. Podobné to může být i se zbylými dvěma společnostmi. Hodnotit MBIA je trochu složité, ale Costamare má jednu z největších flotil kontejnerových lodí na světě. V prostředí útlumu globálního obchodu a dokonce i hrozící obchodní války nejde zrovna o aktiva, o které by byl živý zájem.

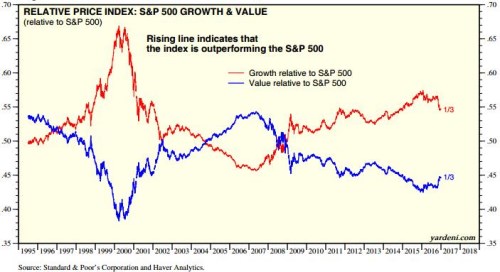

V tomto příspěvku bych ještě rád zmínil, že při hledání hodnoty bychom neměli zapomínat ani na to, že hodnotová portfolia nejsou ušetřena cyklicky – sentimentálních vln. Ukazuje to následující obrázek ze štědré dílny pana Yardeniho. Z něj je zřejmé i to, že po finanční krizi roku 2008 mají hodnotové společnosti jako celek výrazně horší návratnost než společnosti růstové. Ovšem konec roku 2016 může znamenat určitý zlom a otázka „jaké akcie by dnes kupoval legendární Benjamin Graham“ nabrala na větší atraktivitě.

(Foto: Wikipedia)