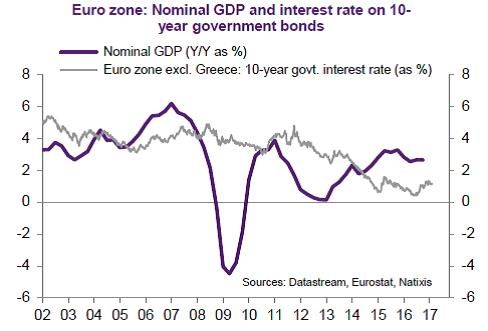

Kvantitativní uvolňování od ECB vytvořilo pouze jednu bublinu, a to na trhu vládních obligací. Toto tvrzení opíráme o srovnání výnosů vládních dluhopisů zemí eurozóny (v následujícím grafu vidíme jejich průměr bez zahrnutí řeckých obligací) s nominálním růstem eurozóny. Výnosy obligací se od roku 2014 pohybují výrazně pod tempem růstu a to znamená, že ceny dluhopisů leží příliš vysoko:

Otázkou je, proč se podobná bublina nevytvořila na akciovém trhu či realitách a proč kurz eura k dolaru neleží mnohem níže (podle našich odhadů je euro k dolaru podhodnoceno pouze asi o 6 %). Vývoj valuace evropských akcií shrnuje druhý graf:

Vysvětlení těchto jevů je několik. V první řadě lze pozorovat, že nedochází k odlivu kapitálu, který by v podobných případech nastal. Investoři z eurozóny by totiž měli kvůli kvantitativnímu uvolňování vyhledávat aktiva s vyšší návratností v zahraničí a to by mělo vést k oslabování eura. Odliv kapitálu z eurozóny je ale ve skutečnosti jen velmi omezený a vyvažují jej vnější přebytky této měnové unie. Pokud by mobilita kapitálu byla vyšší, oslabení eura by bylo razantnější.

Ohledně vývoje na akciových trzích je důležité, že dluhopisy, které ECB nakupuje, jí prodávají zejména investoři ze zahraničí. Mezi ně patří hlavně zahraniční centrální banky a ty jen zřídka nahrazují prodané evropské dluhopisy evropskými akciemi. Namísto toho nakupovaly dolarová aktiva či další aktiva mimo eurozónu. Nákupy dluhopisů ze strany ECB tedy nevedly k výraznějšímu růstu poptávky po evropských akciích či jiných aktivech.

V neposlední řadě nesmíme zapomínat, že akcioví investoři mají stále v paměti poslední krize, při nichž na akciovém trhu a také na některých realitních trzích došlo k prudké cenové korekci. Podle našeho názoru tak investoři nejsou moc ochotní reinvestovat příjmy z prodeje obligací do evropských akcií a realit.

Uvedené tedy znamená, že v Evropě nepanuje velké riziko prasknutí akciové či realitní bubliny. Opak ovšem platí o bublině na trhu vládních obligací. Časem toto riziko poroste, protože v rozvahách finančních institucí bude stále více obligací s nízkými sazbami, jejichž hodnota klesne ve chvíli, kdy skončí program kvantitativního uvolňování.

Autor: Patrick Artus

(Zdroj: Natixis)