Analytická doporučení a různé investiční teze jsou jakýmisi obrazy současnosti a budoucnosti firem a jejich akcií. Investorovi se může daný obraz líbit a ztotožní se s ním, nebo se mu zdá, že obraz není hezký – neodpovídá jeho pohledu na věc, logice a způsobu uvažování, nepřináší nic objevného. O „správnosti“ investičních tezí a doporučení se pak dá hovořit jen zpětně a to ještě ne vždy.

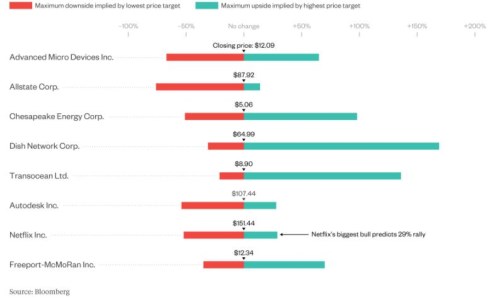

Jak ukazuje následující graf, u některých akcií jsou tyto analytické obrazy skutečně pestré a investoři mají z čeho vybírat (což je možná ani tak netěší). Červeně je v obrázku vyznačena největší potenciální ztráta implikovaná nejnižší cílovou cenou. Zeleně je naopak největší potenciál pro zisky odvozený podle nejvyšší cílové ceny. Například u Netflixu by tak podle největšího býka měl existovat potenciál pro 29 % roční rally, ale podle největšího medvěda zhruba dvojnásobná ztráta:

Z hlediska možných ztrát na tom jsou ještě hůře , a . Největší potenciál by naopak mohly mít Dish, Transocean a . Jak je ale možné, že rozdíly v pohledech a obrazech analytiků jsou u těchto titulů tak obrovské? Je sice pochopitelné, že někdo vidí jinak růst tržeb, marže, investice a rizikovost jednotlivých firem. Ale třeba rozptyl pohybu akcie plus mínus 60 %, jaký je u , se přece jen zdá trochu moc.

Ve velké části podobných případů hraje klíčovou roli to, že příslušná firma čelí situaci typu „buď a nebo“. Například u akcií společnosti Dish je rozhodující, jakou hodnotu (zda vůbec nějakou) budou mít frekvence, které hromadně nakupovala. Respektive to, zda se díky těmto aktivům stane dobře zaplaceným akvizičním cílem nějaké společnosti typu . Stále dosti binární je i pohled na , který stejně jako řada dalších obchodních řetězců čelí tlaku řady strukturálních změn v ekonomice. To samo o sobě nabízí celou škálu scénářů, na binaritě situaci přidává to, že rodina, která řetězec vlastní, zvažuje jeho stáhnutí z trhu. Ona binarita pak spočívá v jednoduché kombinaci: Atraktivní, či neatraktivní prémie při odkupu.

Na druhém konci spektra jsou společnosti jako Transocean a , kde už o nějaké situaci „buď a nebo“ moc hovořit nelze. Zde se pracuje s vějířem scénářů cen ropy a investičních výdajů velkých ropných společností. Potenciální investiční ztráty, či zisky tu pak jsou znásobeny tím, že předchozí tvrdá léta dotlačila tok hotovosti a rozvahu těchto společností do nepříjemné oblasti.

Kam až zpětné střednědobé oko dohlédne, není schopen pokrýt své investice provozním tokem hotovosti, značně si pomáhá divesticemi a měření poměru čistého dluhu k jeho EBITDA je kvůli ztrátovosti bezpředmětné. Transocean je na tom z hlediska tvorby volného toku hotovosti i síly rozvahy o poznání lépe. Analytici u něj ale podle konsenzu na FT čekají v roce 2017 a 2018 další pokles tržeb, zatímco už by měl mít toto dno za sebou. A možná právě proto mu trhy v posledních měsících fandí o trochu více (přesněji řečeno „méně méně“), než Transoceanu:

Zdroj: Financial Times

Osm akcií uvedených v prvním obrázku by tedy nyní mělo u skupiny velkých společností nabízet nejvíce adrenalinu – investoři na nich mohou podle analytických obrazů hodně vydělat, i prodělat. Konzervativní návštěvníci akciových galerií by se jim měli spíše vyhnout.