Aswath Damodaran je jedním z nejznámějších finančních odborníků na světě, jeho knihy zná snad každý, kdo se věnuje valuaci firem a akcií. Ve svém novém příspěvku na svém blogu se tento profesor z NYU věnuje plánovaným změnám v americkém daňovém systému. Starý daňový systém byl podle něj „přežitkem z předchozího století, kdy se Spojené státy ještě nacházely v centru globální ekonomiky a zahraniční firmy byly ochotné udělat cokoliv, aby mohly mít své ředitelství v USA“. Jenže časy se mění...

Plánovaná reforma je podle profesora „mixem dobrých a špatných změn“, což je pro podobné změny typické. Je ovšem bez diskuse, že hodnoty akcií se kvůli nim změní. Nejvíce diskutované je přitom snížení sazby daně ze zisků vytvořených v USA z 35 % na 21 %. Do roku 2017 také musely americké společnosti používat americkou sazbu daně ze zisků generovaných po celém světě, ale až ve chvíli, kdy tyto zisky repatriovaly domů. Od roku 2018 budou platit jen daně v zahraničí a peníze mohou domů stáhnout kdykoliv.

Na zásobu hotovosti, kterou drží kvůli předchozímu daňovému systému v zahraničí, bude uvalena jednorázová daň ve výši 15,5 % (týká se to majetku drženého v likvidních aktivech, u nelikvidních aktiv je sazba daně 8 %). K tomu je zavedena 13,1% minimální sazba na nadměrné zisky generované zahraničními pobočkami (tj. zisky převyšující náklad kapitálu ve výši 10 %), což má fungovat jako motivace k tomu, aby zejména technologické a farmaceutické společnosti nepřeváděly svá nehmotná aktiva do daňových rájů.

Nový systém také zavede strop pro daňovou uznatelnost úrokových nákladů, a to na úrovni 30 % EBITDA (od roku 2022 bude místo EBITDA používán EBIT). Firmy budou mít navíc možnost použít veškeré investice provedené v daném roce jako daňově uznatelný náklad. Nebudou je tedy muset odepisovat. Tento systém bude fungovat do roku 2023 a postupně pak bude eliminován do roku 2027.

Damodaran podle svých slov nejlépe hodnotí změny v oblasti zdanění příjmů generovaných v zahraničí a také ty, které souvisí s dluhy. Nejhorší je pak podle něj to, že nové změny ani zdaleka nevedou ke zjednodušení systému, spíše naopak. Pochybný je podle profesora i přínos nového nakládání s investicemi, a to zejména ve starých sektorech. Při hodnocení dopadů nového systému na hodnotu akcií si pak podle něj musíme dát pozor, abychom si nevybrali jen část změn. Je například chybou, pokud jsme z reformy nadšeni jen proto, že klesne sazba daně ze zisků, nebo se naopak domníváme, že hodnota akcií kvůli ní klesne, protože zeslábne efekt odpočitatelnosti úrokových nákladů a následně se zvedne náklad kapitálu.

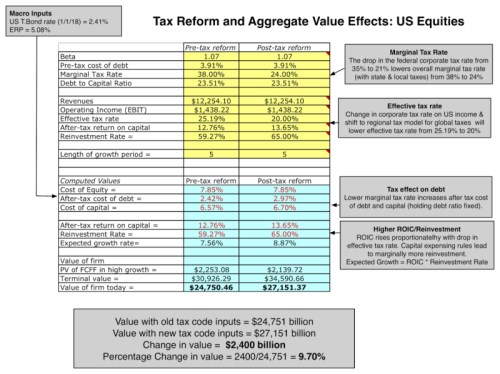

Daňové změny se v první řadě dotknou schopnosti generovat hotovost. Nesmíme ovšem zapomínat, že oficiální sazba daně ze zisků sice doposud byla na 35 %, ale efektivní federální sazba (skutečný poměr daní a zisků) se podle odhadů Damodarana pohybovala v roce 2017 kolem 23 %. A profesor tvrdí, že nová efektivní sazba se může pohybovat kolem 20 %, takže míra zdanění klesne mnohem méně, než bychom se mohli domnívat z porovnání staré a nové nominální sazby. Výsledný růst čisté ziskovosti v roce 2018 Damodaran odhaduje na 6,7 %.

Nový systém bude mít vedle zisků a cash flow dopad i na náklad kapitálu. Pokles daňové sazby zvýší náklad dluhu (po zdanění). Starý náklad dluhu nefinančních korporací Damodaran odhaduje na 2,42 % a náklad celkového kapitálu (dluh a vlastní jmění) na 6,57 %. Po snížení daňové sazby se náklad kapitálu podle výpočtů profesora zvýší na 6,7 %. A v neposlední řadě můžeme tvrdit, že daňové změny budou mít dopad i na růstový výhled firem, protože změní jejich investiční rozhodování.

Damodaran pak ve snaze zhruba odhadnout celkový efekt daňových změn na hodnotu akcií dochází k závěru, že dojde k jejímu růstu o 9,7 %. Což ale neznamená, že ceny akcií by nyní měly díky daňovým změnám v tomto rozsahu posílit. O reformě se totiž hovoří již velmi dlouho a to samé platí o spekulacích o jejím vlivu na hodnotu firem a akcií. Pro zvídavé čtenáře jsou konkrétní odhady shrnuty v následující tabulce:

Zdroj: Blog Aswatha Damodarana