Nová studie se zabývá dlouhodobým pohledem na valuace akciového trhu a mimo jiné ukazuje odhad vývoje rizikových prémií a rovnovážných bezrizikových sazeb. Na závěry studie bych se dnes chtěl s vámi podívat už proto, že možná hodně souzní s tím, co se děje na trhu nyní.

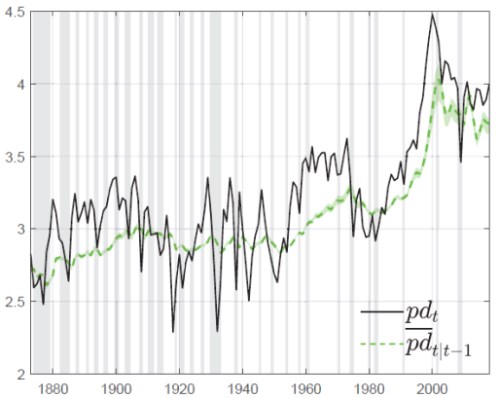

Davide Delle Monache, Ivan Petrella a Fabrizio Venditti na VoxEU ukazují následující graf s valuačním poměrem cen akcií k dividendám P/D od roku 1870 (konkrétní měřítko ale nedovedu interpretovat, data by měla být od Roberta Shillera):

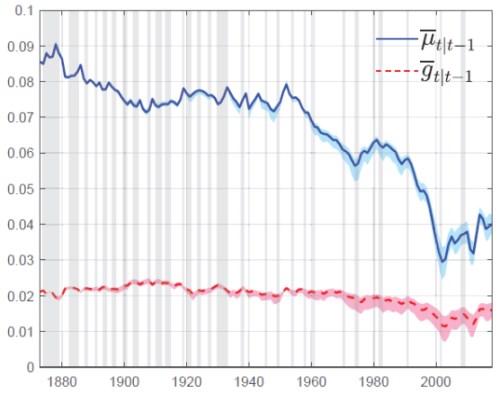

Valuace vyjádřené jako P/D mají tedy podle obrázku tendenci dlouhodobě se zvyšovat. Proč? Valuace jsou obecně taženy očekávaným růstem toku hotovosti, kterou by akcie měly svým vlastníkům vynášet. A požadovanou návratností. Čím vyšší očekávaný růst a nižší požadovaná návratnost, tím vyšší P/D, a naopak. A autoři studie došli k závěru, že v praxi dlouhodobě sice dochází k poklesu očekávaného tempa růstu dividend (což by mělo valuace tlačit dolů), ale zároveň k poklesu požadované návratnosti. Ta má dvě složky – bezrizikové sazby a rizikové prémie. Jak ukazuje následující graf, zejména pokles rizikové prémie je značný. Ve výsledku tak pokles požadované návratnosti přetluče očekávaný vývoj ziskovosti a dividend a valuace trendově rostou.

Na to, že hodnotu akcie tvoří jednak očekávaný tok hotovosti a jednak požadovaná návratnost, tu občas poukazuji. Zejména ve spojitosti se společnostmi, u nichž došlo k poklesu takzvané bety. Jde o ukazatel systematického rizika - beta rovná jedné znamená, že akcie je stejně riziková jako trh. Pokud se nezmění očekávané zisky firmy, či se dokonce zhorší, ale zároveň dojde k poklesu bety (a celé požadované návratnosti), hodnota akcie může stejně vzrůst. A podle výše uvedeného se tento princip naplňuje dlouhodobě u celého trhu – valuace se zvyšují i přes nelepšící se, či dokonce horšící se růstový výhled. Jinak řečeno, z hlediska růstového výhledu akcie nabízí méně, ale naše požadavky klesají ještě více a valuace ve výsledku rostou.

Nyní by asi bylo namístě se ptát, proč ona požadovaná návratnost vlastně klesá a táhne nahoru valuace? Zde je dobré mít na paměti, že mezi bezrizikovými sazbami (součást celkové požadované návratnosti) a očekávaným růstem existuje pevný vztah – pokud se výhled lepší, očekává se boom celé ekonomiky, tak sazby by měly růst také, protože se zvyšuje očekávaná inflace. A naopak. Takže v této části na sebe výše uvedené sedí.

Ne zrovna intuitivní může být ale souběžný pokles rizikových prémií – ten bychom si asi spojovali spíše s lepšícím se výhledem. V principu by tak muselo docházet k tomu, že výhled se sice horší, ale za to je jistější a investoři nemají takovou averzi k riziku. A jde celkově jen o zajímavost, nebo to vše má nějakou přímou relevanci pro současný vývoj?

Tento dlouhodobý příběh, který vypráví studie, se podle mne možná pozoruhodným způsobem rýmuje s tím, co probíhá na trhu nyní: Růstový výhled je nevalný, ale na druhé straně máme nízké bezrizikové sazby. A například podle Aswatha Damodarana i dost nízké rizikové prémie. Valuace jsou tak ve výsledku vysoko a ceny akcií také. Akcie jako celek také, co se týče růstu zisků a toku hotovosti, nenabízí nic moc, ale stále hodně na to, co od nich chceme.

Nyní se můžeme ptát, nakolik je toto, „co od nich chceme“, ovlivněno monetární politikou. Řada lidí má možná jasno, ale podle mne jde o obsáhlejší téma, kterému jsem se tu již věnoval. Dnes tak jen poukážu na to, že určitou odpověď vlastně dává červená křivka ve výše uvedeném grafu. Ta totiž ukazuje, jak celkem soustavně klesá odhad rovnovážných sazeb (na které by se centrální banka měla v principu nastřelovat).