Tak se opět hovoří o hladkém přistání americké ekonomiky, o které se pokouší a bude pokoušet tamní centrální banka. Nejde o nic jiného než o snížení inflačního tlaku, což by samo o sobě nebylo problémem. Kdyby totiž Fed chtěl, utáhne finanční podmínky v ekonomice tak, že by inflace klesla bez ohledu na to, jak velká její část pramení ze strany nabídky. To by samozřejmě nebylo žádné umění, tím je ono hladké přistání. Které zároveň vyžaduje vyhnutí se větším turbulencím, výraznějšímu zvýšení nezaměstnanosti a samozřejmě pádu do recese. přišel s analýzou toho, jak by takový vývoj mohl vypadat, podíváme se na její jádro s pár souvisejícími poznámkami.

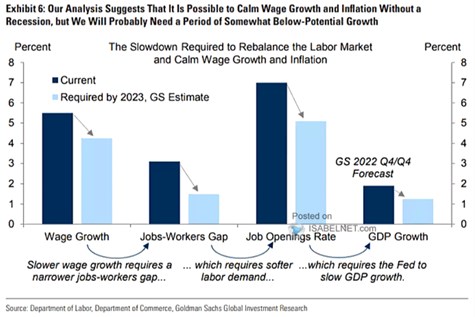

Goldman Sachs v následujícím grafu shrnuje svůj pohled na další vývoj v americké ekonomice a na to, co musí Fed udělat, aby zchladil inflační tlaky. První dva sloupce konkrétně ukazují, kam se podle ekonomů banky musí posunout růst mezd – někam nad 4 % (za tímto odhadem bezesporu stojí odhad vývoje produktivity). Výrazně klesnout by tak měla mezera mezi tím, kolik by firmy rády zaplnily pracovních míst, a tím, kolik lidí hledá práci. Obecně by se situace na trhu práce měla změnit směrem k menší poptávce po práci, což „vyžaduje, aby Fed zpomalil tempo růstu ekonomické aktivity“:

Zdroj: Twitter

Podle současných odhadů GS bude na konci letošního roku americká ekonomika růst o necelá 2 %, ono hladké inflační přistání by ale podle ekonomů banky vyžadovalo tempo růstu jen mírně převyšující 1 %. Pokud tedy graf dobře interpretuji, tak GS nyní nepočítá s tím, že Fed ekonomiku letos zbrzdí natolik, aby to vedlo k dostatečnému utlumení mzdového růstu a trhu práce. Ono 1+% by přitom bylo něco pod potenciálem americké ekonomiky – jeho odhady se liší, ale hovoří se většinou o nějakých 2+ %.

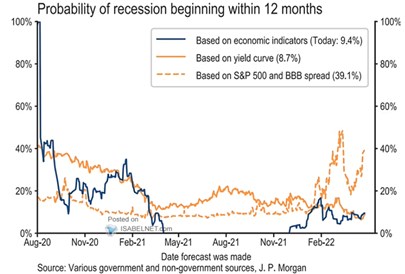

Podle slavného citátu se historie neopakuje, rýmuje se. Platí to i nyní – Fed zvedá sazby, rád by dosáhl hladkého přistání a na stezce k němu je z jedné strany vysoká inflace, ze strany druhé přílišné ekonomické zpomalení. Mohli bychom dodat, že v případě negativního nabídkového šoku dochází v extrému ke stagflační kombinaci obojího, slovo stagflace také bývá hodně zmiňováno i nyní, ale v jejích standardních definicích jí americká ekonomika neprochází. Růst je totiž stále pozitivní, trh práce našponovaný, nezaměstnanost velmi nízko. Následující graf ukazuje pravděpodobnost recese tak, jak ji počítá ze tří hlavních indikátorů:

Zdroj: Twitter

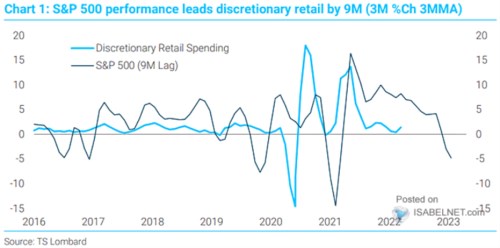

Pravděpodobnost nízká, nejvyšší odhady jsou ty odvozené od akciového trhu a korporátních dluhopisů. V podobných případech tu někdy připomínám, že ekonomika je stejně jako řada dalších jevů v našem životě předmětem sebenaplňujících se proroctví. Měli bychom tak věnovat pozornost tomu, co si přejeme a rozebíráním čeho se neustále bavíme. Poslední dnešní graf ukazuje jeden z mechanismů, kterým se sebenaplňující proroctví manifestuje – je v něm (o devět měsíců posunutý) vývoj na akciovém trhu a výdaje spotřebitelů na zboží dlouhodobé spotřeby:

Zdroj: Twitter

Učebnicově by na změny na akciích měly nejvíce reagovat právě nákupy zboží dlouhodobé spotřeby (sentiment a efekt bohatství, empiricky v USA docela silný). A také investice (vyšší požadovaná návratnost, sentiment). Graf se nemůže pyšnit nějakou zářnou korelací, ale nějaká vazba se tam děje a tuto učebnicovou poučku tak potvrzuje. Takže pokles akciového trhu, vyvolaný obavami o ekonomický vývoj, obratem působí v ekonomice změny jdoucí obávaným směrem. A naopak. Což samozřejmě neznamená, že nejlepší je, když akcie stále prudce rostou, ale to je snad zřejmé.