Podobně jako se opakovaně spekuluje o tom, že evropské akcie konečně začnou předhánět své americké protějšky, uvažuje se o rozdílech v návratnosti mezi vyspělými trhy na straně jedné a trhy rozvíjejícími se na straně druhé. Jsme v tuto chvíli na této rovině na konci jednoho velkého cyklu?

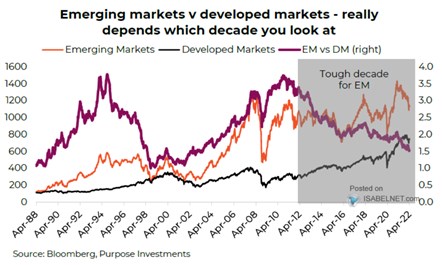

Následující graf ukazuje návratnost akcií na rozvíjejících se trzích (EM), na vyspělých trzích (DM) a fialovou křivkou relativní návratnost obou skupin aktiv. Tu nyní dejme stranou a podívejme se na charakteristiku dvou křivek předchozích. Jasné jsou hned dvě věci: Za prvé, EM si i přes trable posledních více než deseti let za posledních více než třicet let připisují mnohem vyšší zisky než DM. Zároveň jsou ale také mnohem volatilnější, jejich vzestupy a pády prudší.

V tomto ohledu se tedy potvrzuje jedna ze základních učebnicových pouček financí a investování – vyšší návratnost jde ruku v ruce s vyšším rizikem, a naopak. Neříkám tím, že učebnicové poučky jsou vždy ku pomoci a relevantní, ale zde se svět chová podle běžně přijímaného modelu.

Zdroj: Twitter

Fialová křivka ukazuje dva jasně zřetelné cykly v relativní návratnosti EM a DM. První vrcholil v polovině devadesátých let, pak šly EM relativně dolů, na čemž se podepsalo jednak nafukování technologické bubliny na DM. Ale samotné EM šly trendově dolů. Obrat cyklu nahoru přišel s novým tisíciletím a končil krátce po finanční krizi. Tady se cca kryje s komoditním cyklem a příčina je podle mého stejná – toto období lze totiž nazvat dobou čínskou.

Dosažení vrcholu a konec doby čínské je pak dán zase zejména tím, že Čína začala narážet na limity svého dosavadního růstového modelu a blížila se tomu, co se nazývá pastí středních příjmů. Čína má na EM dominantní pozici tržně i ekonomicky a tato aktiva od té doby volatilně stagnovala, zatímco zejména americké trhy po finanční krizi mířily téměř soustavně (ve srovnání s EM) nahoru. Bývá to často připisováno zejména monetární politice. Ale jak tu občas připomínám, zisky obchodovaných firem v té době byly hlavním tahounem růstu cen akcií, valuace (které mohou, ale nemusí být ovlivněny monetární stimulací) hrály až druhé housle.

Na DM má stále dominantní pozici trh americký, na EM je to trh čínský a další vývoj tak bude i nadále dán zejména tím, jak si absolutně i relativně povedou tyto dva trhy. O americkém trhu tu píšu velmi často, tak jen krátký sumář pro Čínu: Stále ani zdaleka nedospěla do konce přechodu na nový „měkký“ ekonomický model. Ke starému se obrací zejména ve chvíli, kdy potřebuje zastimulovat, což dál zvyšuje dluhy a nerovnováhy v některých sektorech ekonomiky. Což neznamená, že by si tamní akciový trh musel vést zle, ale minimálně to vypadá na pokračování relativně vysoké volatility.

Za poznámku na úplný závěr asi stojí, že americký a čínský trh jsou nyní protiklady, co se týče valuací. Americké akcie se totiž i přes znatelnou korekci obchodují s poměrně vysokým PE. To se podle dat Yardeni Research nyní konkrétně pohybuje něco nad 18, což je výrazně méně než hodnoty nad 20, kde se pohybovalo ještě relativně nedávno. Stále jsme ale znatelně nad nějakým průměrem posledních deseti, či dvaceti let. Pohled na čínské PE ukazuje, že valuace se tu sice nepohybují na úplných minimech posledního desetiletí, ale nachází se znatelně pod průměrem.