Lze dlouhodobě vypozorovat nějaký vztah mezi likviditou a pohybem akciového trhu? Odpověď mimo jiné záleží na tom, co likviditou vlastně myslíme. Dnes se podíváme na jedno z jejích možných měřítek a dostaneme se i k „akciové“ inflaci.

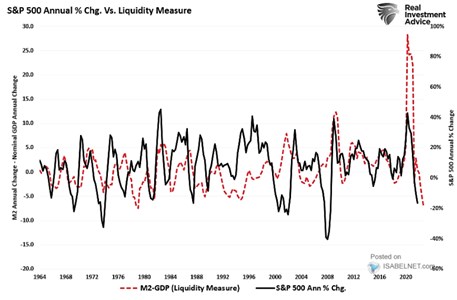

RIA v následujícím grafu srovnává vývoj likvidity v americké ekonomice a pohyby na akciovém trhu. Za měřítko likvidity přitom bere rozdíl mezi růstem peněžního agregátu M2 a růstem nominálního produktu. Možná takový myšlenka na „nadměrnou“ (či podměrnou) likviditu:

Zdroj: Twitter

Pokud bychom v grafu hleděli pouze na období po roce 2008, mohli bychom propadnout dojmu, že likvidita měřená uvedeným způsobem skutečně silně koresponduje s vývojem na akciovém trhu. Šlo by přitom spíše o souběžné proměnné, ale kdybychom měli silný názor na další vývoj likvidity, mohli bychom z toho odvodit názor na další vývoj na trhu.

Pohled před rok 2008 ale poskytuje mnohem pestřejší obrázek. Celkově se mi tu zdá, že akciový trh má tendenci likviditu až o řadu let předbíhat. Pro predikce vývoje na akciích by tak zmíněné měřítko likvidity bylo irelevantní. Ani tento graf mě pak celkově nepřesvědčuje o tom, že rozhodující pro trh je likvidita. Stále se spíše kloním k tomu, co jsem tu psal před časem ve vztahu k jejímu jinému měřítku – k výši a změnám rozvah centrálních bank: Podle mne nakonec rozhoduje ekonomika, fundament.

Ona dvě poměrně rozdílná období patrná v grafu mohou souviset s tím, že z hlediska

inflace šlo o dva rozdílné režimy. Zatímco před rokem 2008 byla

inflační rizika více symetrická, či posunutá k riziku vysoké

inflace, po roce 2008

inflace cíle centrálních bank spíše podstřelovala. Nějaké jednoduché, neřkuli elegantní vysvětlení mě ale nenapadá. Můžeme si ale vzpomenout, že po roce 2008 se často hovořilo o tom, že

inflace se „přelila“ na trhy investičních aktiv. Ani s tímhle pohledem jsem nikdy moc nesouznil, protože porovnávat vývoj v cen v ekonomice a vývoj cen investičních aktiv je porovnávání hrušek a jablek. Proč?

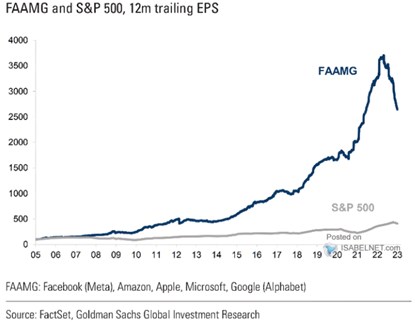

Vezměme si akcie: Jejich ceny nejsou cenami něčeho stabilního. Na rozdíl třeba od cen rohlíku, jehož gramáž se v čase nemění. Ceny akcií jsou ceny za zisky a dividendy generované obchodovanými společnostmi. A zisky se mění. Pokud bychom tak hovořili o nějakém přelévání

inflace, měli bychom jej testovat pohledem na změnu valuačních násobků – poměrů cen a zisků (PE). Třeba mezi lety 2014 - 2019 by pak takto měřená „akciová“

inflace dosahovala nuly, či by proběhla deflace:

Zdroj: Twitter

Graf také ukazuje vysokou korelaci mezi PE a reálnými výnosy desetiletých vládních dluhopisů. Ty přitom můžeme vnímat jako výslednici fundamentu a likvidity, ale i zde bych se alespoň v delším období klonil k prvnímu faktoru. A vedle PE samozřejmě ceny akcií ovlivňují zisky generované obchodovanými společnostmi. Vypovídající je tu pak následující graf. Místo

inflace přelévající se na akciový trh jsme tak viděli ziskový boom velkých technologií.

Zdroj: Twitter