Pokud by akcioví investoři měli nyní „vstupovat na trh“, museli by věřit v silnou ekonomiku, nebo výrazné přínosy nových technologií včetně umělé inteligence. Tyto technologie by musely zvyšovat produktivitu způsobem, o kterém zatím moc nevíme. Pro Bloomberg to uvedl spoluzakladatel společnosti Pimco Bill Gross, který podle svých slov podobným tezím moc nevěří, tudíž se na akcie již nějaký čas nezaměřuje.

Gross vysvětloval, že před rokem se poměr cen k ziskům (PE) pohyboval kolem 20, obrácený poměr zisků k cenám EP tudíž dosahoval 5 %. Od té doby podle investora vzrostly reálné výnosy dluhopisů asi o 3,5 procentního bodu. Pokud by pak stejnou měrou vzrostlo i EP, pohybovalo by se nyní na 8,5 %. To implikuje, že PE by se nacházelo mezi 12 – 13. Gross podle svých slov neříká, že k takovému vývoji musí dojít, ale tímto příkladem chtěl demonstrovat to, v jaké oblasti se momentálně nachází valuační násobky akciového trhu.

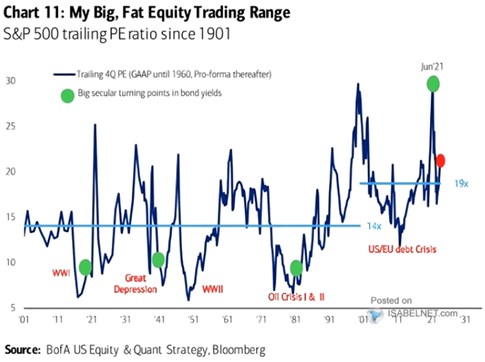

Valuacím se věnuje i řada dalších, v následujícím grafu ukazuje dlouhodobý vývoj PE s tím, že lze odlišit dvě rozdílná období. V prvním bylo standardem PE kolem 14, ve druhém kolem 19 (zde jde o PE měřené na základě zisků za posledních 12 měsíců, Gross hovořil o tzv. forward PE měřeném na základě zisků očekávaných pro následujících 12 měsíců, které se nyní pohybuje kolem 18).

Zdroj: X

Gross uvedl, že jeho úvaha je spíše ze „staré školy“ založené na modelech, jako je diskontování dividend. Relevantní by ale podle něj mohla být, a to v případě, že by se reálné sazby nacházely delší dobu na vyšších úrovních. Dluhopisové trhy pak podle něj pracují s očekáváním poklesu inflace na 2,5 – 3 %, on sám by se klonil spíše k 3 % s tím, že pokles ke 2 % by byl složitější. Se sazbami kolem 3 % by pak byly v souladu současné výnosy desetiletých vládních dluhopisů mezi 4,7 – 4,8 %.

„Pokud by se sazby Fedu dostaly dlouhodobě na 3 – 3,5 %, pak výnosy desetiletých vládních obligací u 5 % by byly slušnou hodnotou, ne vynikající hodnotou,“ dodal investor ke své úvaze. Na Bloombergu k tomu dodali, že takové výnosy nebyly na trhu zaznamenány po více než 15 let. Podle Grosse pak na atraktivitě v poslední době získaly korporátní dluhopisy, a to kvůli „určitému rozšíření rizikové prémie“.

Trhy podle experta začínají vnímat, že nabídka vládních dluhopisů poroste kvůli očekávanému vývoji rozpočtových deficitů. K tomu se přidává kvantitativní utahování, v jehož rámci americká centrální banka prodává vládní dluhopisy držené ve své rozvaze. A v neposlední řadě získává na síle teze o sazbách, které budou „výše po delší dobu“. Výsledkem je současný tlak na pokles cen a růst výnosů na dluhopisových trzích, který se podle investora projevuje i nervozitou na straně investorů držících dluhopisové ETF. Ti mohou podléhat tlaku a přidávat se k prodejům, ale celkově už dnes Gross vidí dluhopisové trhy jako mírně přeprodané.

Zdroj: Bloomberg