Očekáváme, že globální ekonomika bude nadále zpomalovat, ale nedávné chování aktiv odpovídá tomu, co bychom očekávali při zrychlení. Proto zůstáváme opatrní a očekáváme u cyklických aktiv období konsolidace.

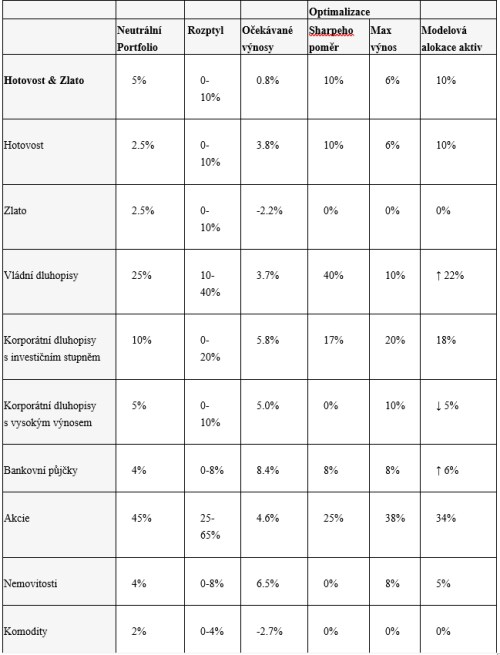

V rámci naší modelové alokace aktiv snižujeme postoj k aktivům s vysokým výnosem (HY) na neutrální, přidáváme vládním dluhopisům (stále podváženým) a bankovní úvěry klasifikujeme jako „Overweight“. Konzervativní postoj je vyvážen zachováním orientace na aktiva rozvíjejících se trhů (EM).

Do modelové alokace aktiv přidáváme nadvážené bankovní úvěry s 6 % (oproti neutrálním 4 %). Bankovní úvěry vnímáme jako něco mezi hotovostí (s téměř nulovou durací) a HY (s rizikem selhání). Za normálních okolností lze očekávat, že po snížení sazeb centrálními bankami bude mít tato třída aktiv horší výkonnost než HY, ale podle našeho názoru ocenění v současné době zvýhodňuje bankovní úvěry.

Bankovní úvěry jsou aktiva, která byla původně poskytnuta bankami podnikům nebo jiným subjektům (nyní jsou často sjednávány v rámci specifického syndikačního procesu).

Naše prognózy na příštích 12 měsíců jsou založeny na následujících předpokladech:

• Růst světového HDP se zpomalí ale poté se obnoví

• Globální inflace se sníží, ale zůstane nad cíli mnoha centrálních bank

• Hlavní západní centrální banky se blíží ke konci svých cyklů zpřísňování měnové politiky

• Výnosy dlouhodobých vládních dluhopisů budou smíšené; výnosové křivky budou v průběhu roku 2024 strmější

• Úvěrové spready se v USA rozšíří, ale v Evropě budou smíšené a dojde k nárůstu nesplacených úvěrů

• Spready bankovních úvěrů budou stabilní, ale poroste počet nesplacených úvěrů

• Růst dividend akcií a REIT se zmírňuje a pohyby výnosů jsou smíšené

• Komodity se potýkají s problémy, protože globální ekonomika zpomaluje (s výjimkou zemědělských produktů)

• USD oslabuje s tím, jak končí zpřísňování pravidel Fedu

Spready HY se opět zúžily, což nám v době zpomalování ekonomiky připadá zvláštní. Očekáváme, že se spready opět rozšíří a dojde k nárůstu nesplácených dluhopisů, navíc poznamenáváme, že HY má tendenci dosahovat horších výsledků než ostatní aktiva s pevným výnosem, když americký Federální rezervní systém začne uvolňovat, resp. snižovat úrokové sazby.

Zároveň přidáváme váhy na státní dluhopisy (z 20 % na 22 %), i když zůstáváme podvážení oproti neutrálním 25 %. Výnosy v posledních třech měsících vzrostly a poznamenáváme, že státní dluhopisy mají tendenci dosahovat relativně dobrých výsledků, když Fed začne uvolňovat.

Obrázek 1. Optimalizované alokace pro globální aktiva (s použitím výnosů v místní měně)

Z regionálního hlediska se nám líbí rozvíjející se trhy (atraktivní spready), ale jsme neutrální ve Velké Británii a podvážení v Japonsku a eurozóně.

V USA i v Evropě jsme nadvážení. Může se zdát, že jsme snížili alokaci nemovitostí (REITs) (z 10 % na 5 %), ale to pouze odráží snížení neutrální alokace (z 8 % na 4 %) tak, aby se přizpůsobila třídě aktiv bankovních úvěrů. Proto zůstáváme v kategorii Overweight, i když jsme provedli některé regionální změny (přidali jsme Japonsku a eurozóně a snížili USA a EM).

Náš model zachovává maximální alokaci hotovosti (10 % oproti neutrálním 2,5 %). Sazby centrálních bank nadále rostou a my se domníváme, že hotovost nyní nabízí slušný výnosový potenciál spolu s atraktivními diverzifikačními charakteristikami.

Dalším diverzifikačním aktivem, které zvažujeme, je zlato. To si však vedlo tak dobře, že pochybujeme, že si dokáže udržet vyšší cenu. Proto jej ponecháváme na nulové hodnotě. Na nule ponecháváme i alokaci komodit, což je důsledek očekávaného cyklického oslabení a cen, které v mnoha případech považujeme za příliš vysoké. Zachováváme 18% nadváženou alokaci do dluhopisů investičního stupně (IG) oproti neutrálním 10 %. Očekáváme lepší výnosy než u státních dluhopisů nebo HY.

Rovněž poznamenáváme, že IG má tendenci dosahovat relativně dobrých výsledků, když Fed začne uvolňovat.

Naším oblíbeným regionem jsou rozvíjející se trhy, ale líbí se nám také IG v USA a Velké Británii. Alokaci akcií jsme nezměnili a zůstáváme podvážení s nezměněnou 34% alokací. Vzhledem ke zpomalujícím se ekonomikám a rostoucím výnosům dluhopisů nás překvapují nedávné zisky.

Akcie na rozvojových trzích zůstávají nadvážené (zejména Čína) a velkou podváženou položkou jsou USA (12 % oproti neutrálním 25 %). Japonsko snižujeme na podvážené (po silném výkonu) a přidáváme do eurozóny (Overweight). Z regionálního hlediska upřednostňujeme aktiva EM, zejména proto, že si myslíme, že jsou levná, ale také jako zajištění pro případ, že by se globální ekonomice dařilo lépe, než očekáváme. Nakonec očekáváme posílení jenu a zachováváme částečné zajištění z amerického dolaru.