V základním scénáři pro příští rok odhaduje návratnost akciového trhu, která není zrovna velkým lákadlem. Co alternativní scénáře?

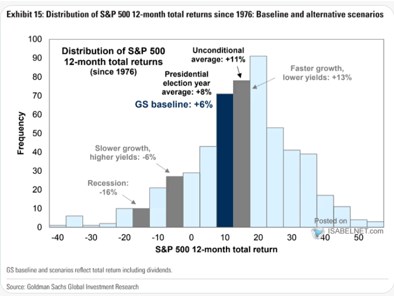

Pokud by americké akcie v indexu SPX skutečně posílily z 4500 bodů na konci letošního roku na 4700 bodů na konci příštího (tj., základní scénář GS), vynesly by tímto pohybem investorům asi 4,5 %. Pokud k tomu dáme dividendové výnosy, jsme na cca 6 %, které jsou v následujícím grafu vyznačeny jako celková návratnost akcií v příštím roce. Tedy v základním scénáři. Šlo by tedy o nižší zisky, než jakých bylo od roku 1976 v průměru dosaženo ve volebním roce (8 %) a skoro o polovinu celkového „bezpodmínečného“ průměru (11 %):

Zdroj: X

Nad onen průměr ve výši 11 % by se mohly akcie dostat, pokud by nastal scénář „rychlejší růst, nižší výnosy dluhopisů“. GS tak potvrzuje to, co tu rád opakuji – nejde o růst, či výnosy samotné, ale jejich poměr. Na přívětivé hodnoty v tomto scénáři by se pak poměr dostal v přívětivém inflačním prostředí (tedy přesvědčivém návratu, či alespoň navracení se inflace k 2 % - moje teze, nevím, jak o tom uvažují v GS). Pak tu máme scénáře výrazně horší, jeden se zápornými 6 % a druhý dokonce s poklesem trhu o 16 %. Ten v případě recese, ten první v případě „pomalejší růst a vyšší výnosy“. Tedy podle mne scénář s tvrdohlavější vyšší inflací.

Pokud dáme stranou konkrétní čísla, je predikce od GS obecným sumářem toho, co se může stát. Sumářem točícím se kolem základu věci – poměru růst/výnosy. K oněm průměrným 11 % celkové návratnosti pak můžeme dodat, že pokud se dlouhodobý průměr výnosů desetiletých vládních dluhopisů pohybuje kolem 4,5 % (shodou okolností i jejich současná výše), dostáváme rizikovou prémii amerického akciového trhu na 6,5 %. Já jako standard používám 5,5 % (jiné historické studie). A GS před pár týdny odhadoval, že nyní prémie v USA dosahuje jen 3 %. Byla by to tedy méně než polovina zmíněného historického standardu.

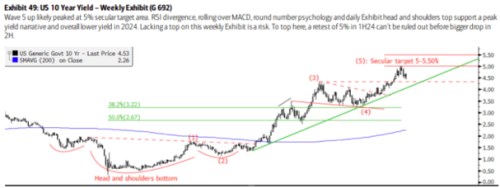

Jako takovou zajímavost na závěr ještě jeden graf s technickou analýzou výnosů desetiletých vládních dluhopisů (autorem BofA). Ta dospívá k závěru, že bylo pravděpodobně dosaženo lokálního vrcholu na 5 % a v příštím roce se pravděpodobně budou výnosy pohybovat na nižších úrovních. V souvislosti s výše uvedeným tu ale chybí jedna podstatná věc – odpověď na otázku „proč“. Technická analýza to sama o sobě neřeší, ale je velký rozdíl, zda by měly být výnosy níže kvůli ochlazení reálné části nominálního produktu, nebo kvůli nižší inflační části. A to jak pro celou ekonomiku, tak pro akcie – viz onen poměr růst/výnosy zmíněný výše.

Zdroj: X