Mohamed El-Erian míní, že trhy čekají od Fedu příliš mnoho. Jeremy Siegel se ptá, proč jsou při vyrovnaných rizicích sazby stále tak vzdáleny tomu, co Fed považuje za jejich rovnovážnou úroveň. Jan Hatzius z to vidí na pokračující expanzi americké ekonomiky s trojím poklesem sazeb v letošním roce.

Pokračující expanze a sazby dolů: Jan Hatzius z míní, že poklesu sazeb v září jsou dveře otevřeny, teoreticky i o 50 bazických bodů. Pravděpodobnost recese v následujících 12 měsících vidí na 25 bazických bodů, další expanze americké ekonomiky je tak mnohem pravděpodobnější. Ekonom v této souvislosti zmínil, že s odhadem pravděpodobnosti recese by nikdy nešel pod 15 %, protože ta se v následujících 12 měsících nedá nikdy vyloučit.

Nyní je jedním z indikátorů ukazujících na její nástup vývoj nezaměstnanosti. Hatzius by podle svých slov tomu „dával určitou váhu, ale ne přehnanou.“ Podle ekonoma půjdou sazby zřejmě letos dolů celkem třikrát, pokaždé o 25 bazických bodů. Pokles bude pokračovat i v příštím roce, přestože výhled je nejistý. Inflace je „do značné míry zpět u cíle“ a sazby se pravděpodobně nakonec dostanou „spíše ke 3 % než ke 4 %“.

Trhy čekají od Fedu příliš mnoho: Mohamed El-Erian se domnívá, že akcie mají důvod pro opětovný růst, ale jeho prudkost ekonoma podle jeho slav překvapila. Na CNBC hovořil o tom, že pravděpodobnost recese se pohybuje kolem 35 % a trhy nyní od Fedu čekají příliš mnoho. El-Erian totiž sice očekává, že centrální banka skutečně sníží sazby v září, nebude to však o 50 bazických bodů, ale jen o 25. Nejde přitom pouze o současný pokles, ale i o cílový stav. Trhy přitom podle ekonoma v následujícím roce čekají pokles sazeb o dva procentní body, „ale to je příliš, spíše půjde o 1,5 procentního bodu.“

El-Erian se zároveň domnívá, že Fed měl se snižováním sazeb začít dříve. Komunikace centrální banky se sice zlepšuje, ale stále není ideální. A Jay Powell by měl podle ekonoma v Jackson Hole hovořit jasněji o tom, kde se podle Fedu nachází neutrální sazby a jak by se k nim sazby skutečné měly dostávat. A také o svém pohledu na dění v celé ekonomice. El-Erian se ale nedomnívá, že by Powell skutečně přišel s výrazně detailnějšími informacemi, protože Fed je stále velmi opatrný a po zkušenostech z roku 2021 nechce podávat více informací a dávat detailnější výhled.

El-Erian si myslí, že nyní je centrální banka zase příliš závislá na tom, jaká data právě přicházejí z ekonomiky. Mohlo by být snižování sazeb ukvapené? Ekonom se domnívá, že nyní jsou už rizika spojená s inflací mnohem nižší než ta spojená s nezaměstnaností. Riziko příliš pomalého snižování sazeb je tak vyšší než riziko jejich ukvapeného snížení. Powell navíc hovoří o tom, že rizika jsou nyní vyrovnaná, ale El-Erian s tím nesouhlasí.

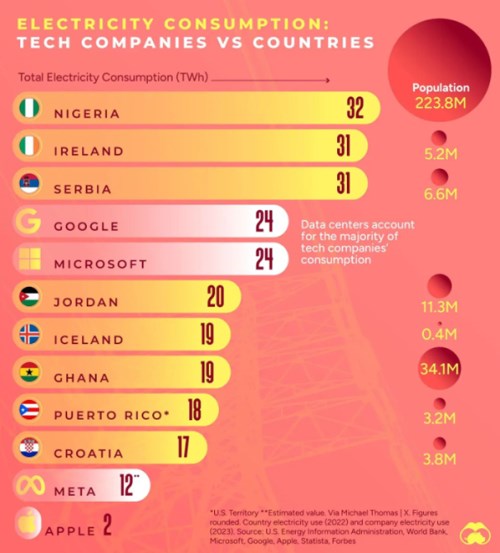

Spotřeba energie ve firmách a státech, medaile na obyvatele: VisualCap vytvořil z dat od jednotlivých firem a EIA následující graf, v němž srovnává spotřebu elektrické energie u velkých technologických společností s vybranými zeměmi. Státy jako Nigérie, Irsko či Island spotřebují ročně přes 30 TWh elektrické energie, Google a v roce 2024 zejména kvůli datovým centrům spotřebovaly 24 TWh:

Zdroj: X

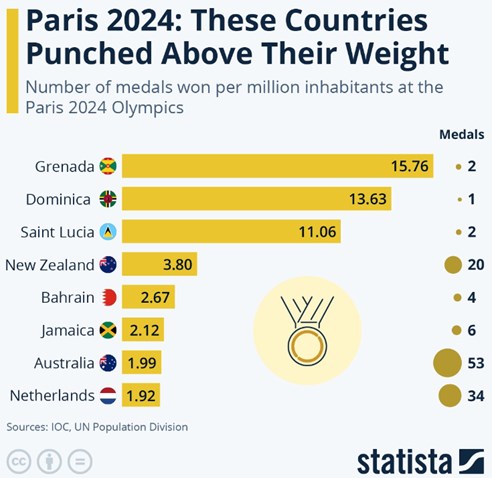

Statista se následujícím grafem vrací k olympijským hrám. Ukazuje nejúspěšnější země podle počtu medailí na jeden milion obyvatel. Z větších zemí, které do čela žebříčku neposunuje jedna či dvě medaile, je na tom nejlépe Nový Zéland, který s 20 medailemi dosáhl výsledku 3,8 medailí na 1 milion obyvatel:

Zdroj: X

Po prudkém poklesu sazeb volá i Siegel: Jeremy Siegel z Whartonu nedávno hovořil o nutnosti prudce snižovat sazby nyní i v září. Aktuálně na CNBC uvedl, že by byl nerad, aby Fed dělal stejnou chybu „směrem dolů, jako ji dělal směrem nahoru.“ Siegel patřil mezi ty, kteří v době vyšších inflačních tlaků volali po rostoucích sazbách už v době, kdy je Fed stále držel nízko. Nyní profesor již nějakou dobu volá po snižování sazeb, rizika na straně inflace a nezaměstnanosti považuje za vyrovnaná, a to implikuje, že sazby už měly jít dolů. Různé modely přitom podle něj ukazují, že sazby by měly být někde u 4 %.

„Rizika jsou vyrovnaná, tak proč se sazby nacházejí na dvojnásobku toho, co Fed považuje za jejich rovnovážnou úroveň?“ Nyní by podle svých slov už ale nevolal po dvojím poklesu sazeb o 75 bazických bodů. U akcií pak poukazuje na možný pozitivní vliv ISM, jejich růst by ale neměl být pro Fed signálem, že výraznější pokles sazeb není třeba. K tomu dodal, že pokud se místo oficiálních metod sledujících inflaci v oblasti bydlení použijí alternativy, které eliminují časový skluz, pak se inflace nachází u 2 % nebo dokonce pod tímto cílem centrální banky. I to ukazuje, že rizika na straně inflace a vývoje na trhu práce se posunula, a tudíž že je třeba odpovídající změny sazeb.

Titulní obrázek vygenerován AI.