V nadpise zmíněné banky predikují znatelně rozdílný vývoj sazeb Fedu. Podíváme se tedy na to, jak konkrétně další vývoj ekonomové obou institucí vidí. A zkusíme se zamyslet nad tím, jaký scénář by byl pro akcie vlastně lepší.

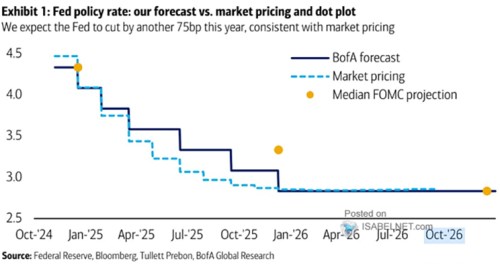

Bank of America to podle následujícího grafu vidí na celkově pomalejší pokles sazeb, než trhy. Nicméně nakonec by se podle jejích ekonomů měly sazby centrální banky usadit na 2,75 %, což odpovídá trhům i dlouhodobé úrovni sazeb tak, jak jí vidí dot plot z Fedu:

Zdroj: X

Co by predikce od BofA znamenaly pro akciový trh? Samy o sobě nic, protože není jasné do jakého kontextu je zasadit. Podívejme se v této souvislosti třeba na predikce , které se docela znatelně liší. Už ve druhém čtvrtletí příštího roku by se totiž podle nich měly sazby Fedu usadit na stabilní úrovni 3,5 %. Tedy výrazně výš, než očekává BofA (a trhy):

Znamená to, že by očekávání od byla pro akcie horší, než ta od BofA? Nutně ne, i když řada úvah implikuje jednoduchou závist typu „čím níže sazby, tím lepší pro akcie“. Že jde o přílišné zjednodušení je zřejmé už z toho, že sazby mohou být extrémně nízko kvůli hluboké recesi. Což určitě nelze považovat za prostředí pro akcie přívětivé. Zobecnit to můžeme tedy tak, že nezáleží na sazbách samotných, ale jejich poměru k růstu.

Commerzbank ve svých nových predikcích očekává, že americké hospodářství příští rok poroste o 1,5 %, inflaci vidí banka na 2,3 %, nominální růst tedy dosáhne přibližně 3,8 %. Výnosy desetiletých vládních dluhopisů banka vidí na stabilní úrovni 3,9 %, tedy o 0,1 procentního bodu nad nominálním růstem. Taková kombinace není pro akcie (ale třeba i pro udržitelnost vládního dluhu) nijak mimořádně příznivá, ale nejde o žádnou tragédii. Ovšem letos by podle měl nominální růst převyšovat 5 % a výnosy desetiletých vládních dluhopisů se pohybují pod 4 %, což je kombinace znatelně příznivější.

Commerzbank počítá s tím, že výnosy desetiletých vládních dluhopisů budou 0,4 procentního bodu nad sazbami Fedu. Pokud bychom stejnou prémii nasadili na predikce BofA, výnosy desetiletých obligací by stabilně dosahovaly 2,75 % + 0,4 %, tedy asi 3,2 %. Pokud by inflace dosáhla příští rok 2 %, tak tento scénář by podle uvedeného pohledu byl pro akcie lepší, pokud by reálný růst dosáhl alespoň 1,2 %. Kombinací je samozřejmě více, ale celkově tu máme jasné připomenutí, že záleží na onom poměru sazby (či výnosy dluhopisů) k růstu a ne na jedné izolované proměnné.

Předevčírem jsem tu také psal o tom, jak moc může akcie zvedat umělá inteligence a příběhy se s ní pojící. V dnešním kontextu lze dodat, že její vliv na ekonomiku a produktivitu by se projevoval právě v tom, jak by sazby a výnosy šly dolů relativně k růstu. Díky tomu, že by AI přinášela dlouhodobou kombinaci růstových a dezinflačních tlaků.