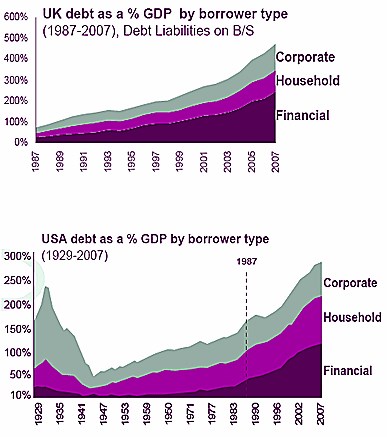

Poměr dluhu (veřejného i privátního) k HDP v USA dosáhl ke konci roku 2008 358% HDP. To je (v této krizi další) historický rekord, předchozí vrchol byl dosažen v roce 1933. Většina tohoto dluhu je privátní a, oproti roku 1933 „visí“ na finančních institucích (tehdy to bylo na firmách). Ještě razantnější je vývoj v UK:

Zdroj: FSA

I když významnou roli na vytvoření současných nerovnováh měl i vývoj zadlužení domácností v USA, chci se tu zejména věnovat tomu, co je na grafech nejvíce zarážející – prudký nárůst zadlužení finančních institucí.

Na konsolidované bázi musí korespondovat růst dluhu domácností + firem a růst aktiv (tedy i dluhu) finančních institucí – tj. těch, kteří domácnostem a firmám půjčují. Prudký disproporcionální nárůst dluhu finančních institucí patrný z grafů (nekonsolidovaný) tak do značné míry odráží nárůst jejich dluhu mezi sebou (tj. mezi bankami, fondy, hedge fondy, investičními bankami …). Snaha o ozdravení sektoru a oddlužení – klíčová pro dlouhodobé ekonomické oživení, by tedy měla v podstatě negativně kopírovat vývoj v uvedených grafech – tj. hlavně snižovat zadlužení uvnitř finančního sektoru.

Stále jasněji se přitom ukazuje, že nárůst významu finančního sektoru (i jeho dluhu) úzce souvisí s jeho rostoucí agresivitou ohledně „rentu vytahujících“ postupů. To opět úzce souvisí s mírou sekuritizace. Původně možná dobrá, riziko omezující, myšlenka skončila zle. Tj. u balíkování různých aktiv a přehazování si jich mezi sebou za poplatek s tím, že když ten balík dorazí ke konečnému vlastníkovi, nikdo pořádně neví, co v něm je – hlavně, že cestou bylo vyděláno na bonusy.

Nyní jsme přitom stále ve fázi, kdy ani nevíme, jakou hodnotu všechny vytvořené balíky mají (jednak byla již na počátku výrazně nižší, než se předpokládalo a stále se snižuje s tím, jak postupuje jimi vyvolaná krize). Rozpoznání skutečné hodnoty aktiv bank a úprava jejich pasiv na odpovídající strukturu tak je ještě daleko před námi. V principu je možno rozjet sérii bankrotů – tj. scénář 1930 (více asi netřeba dodávat). Nebo se zaměřit na intenzivní pomoc cílenou jak na aktiva (odkup, garance), tak na pasiva bank (odkup dluhu bank, debt-equity swaps, navýšení vlastního jmění a znárodnění – vše s cílem dát do pořádku a zase privatizovat). Hovoříme zde o programu v tisících miliard dolarů, co se týče částky reálná alternativa ale již moc neexistuje, jde to jen dobře, či špatně provést.

Celkově pak dojde k významnému prohození dluhu mezi privátním sektorem (zejména finančními institucemi) a státem. Finanční instituce, poté co jsme zjistili, že svůj dluh zdaleka neutáhnou, ho přehodí na stát, který ho umoří na přijatelnější úrovně. Umoří ho v principu z daní a budoucích úspor ve státních výdajích. Bude tak muset dojít k druhému přehození – přehození privátní spotřeby z USA (a dalších úsporově deficitních, ale spotřebou nadbytkových ekonomik) do ekonomik s doposud vysokou mírou úspor – zejména JV Asie (výše uvedené je z jiné perspektivy probrané to, čemu jsem se zde tento rok již věnoval).

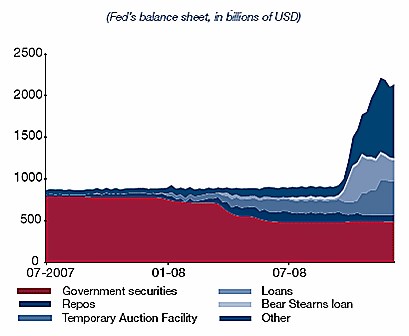

Na závěr bych (zejména optimistům) rád prezentoval jeden graf. Jde o rozvahu Fed – na tu se nyní můžeme do určité míry dívat jako na odpadkový koš, kde končí i to, o co by dříve ani nezavadil. A hlavně nevíme co tam ještě skončí; přesto - zapáchat bude ale asi méně, než ten pod US Treasury.

Zdroj:KBC Asset Management

Nemusím snad zdůrazňovat, že oba „koše“ budou muset být nejen naplněny, ale i vysypány předtím, než si začneme po právu mnout ruce.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.