Debata o správném nastavení fiskální politiky v době recese je pravděpodobně tou nejstarší v historii makroekonomie. Jeden z jejích klíčových elementů představuje rozpor mezi krátkodobou podporou produkce a dlouhodobou nutností udržet veřejný dluh pod kontrolou. Jsou ale ekonomové, podle kterých žádný rozpor neexistuje. Ti tvrdí, že zvýšení fiskálních deficitů nemůže celkovou poptávku v ekonomice zvýšit ani v krátkém období. Ani teorie, ani empirický výzkum ale podle mě tento názor nepodporují. To ovšem není předmětem této úvahy.

Předpokládejme, že přechodné uvolnění fiskální politiky krátkodobě skutečně poptávku zvýší. A položme si otázku, zda tento přínos vyváží negativa spojená s růstem veřejného dluhu a následně i zvýšeným rizikem fiskální krize. Podle zastánců fiskálního uvolnění je odpověď nasnadě – vyšší dluh nebude mít žádný vliv na inflaci ani na sazby, jak ukazuje například vývoj v Japonsku. Jejich oponenti zase považují za samozřejmé, že fiskální krizi se musíme vyhnout za každou cenu. Pro ně je správným příkladem Řecko, Itálie či Španělsko. Správná odpověď ale vyžaduje mnohem vyváženější posouzení rizik a přínosů jednotlivých politik.

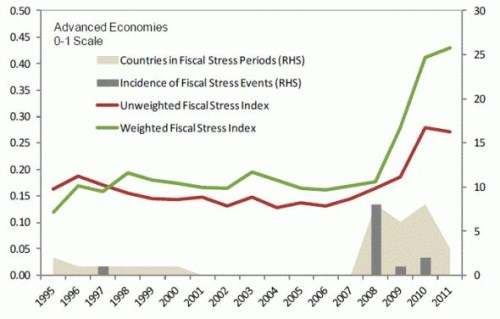

Pokud se chceme vyhnout nepatřičnému zjednodušení, musíme odhadnout, jaké riziko fiskální krize chce vláda podstoupit a jak je toto riziko ovlivněno zvýšením deficitu s cílem zvýšit HDP. Ekonomové MMF provedli minulý rok konstrukci indikátoru fiskálního rizika, který určuje 11 proměnných. Ty zahrnují rozpočtové deficity, poměr zadlužení, potřebu financování či demografické trendy. Hodnota indikátoru se pohybuje mezi 0 a 1, vyšší hodnoty znamenají vyšší obavy z fiskálního vývoje. V posledních letech se indikátor u rozvinutých ekonomik pohyboval následujícím způsobem:

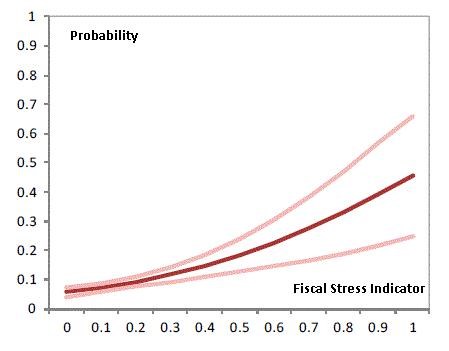

Nejdůležitější je zelená čára ukazující index pro rozvinuté ekonomiky vážený jejich HDP. Riziko se podle něho od krize roku 2008 více než zdvojnásobilo. Důvodem jsou hlavně deficity rostoucí kvůli recesi a potřeba refinancování. Vztah indexu a pravděpodobností fiskální krize ukazuje následující graf:

Současná hodnota indikátoru 0,43 odpovídá asi 15% pravděpodobnosti fiskální krize v rozmezí jednoho roku. V následujících pěti letech to ale znamená již 56% pravděpodobnost a do deseti let 80% pravděpodobnost krize. To znamená, že problém deficitů a dluhu se musí řešit. S jistotou to platí v USA.

Můžeme namítnout, že studie se zakládá na datech z let 1995 – 2010, kdy se ve světové ekonomice nevyskytoval takový nadbytek úspor jako nyní, kdy je k dispozici více peněz na financování deficitů i při nízkých sazbách. Navíc platí, že pokud má vláda důvěryhodný střednědobý plán na snížení deficitů, může mít prostor pro určité uvolnění politiky s cílem podpory ekonomiky během recese. Může tomu tak být například ve Velké Británii. Každopádně platí, že pokud někdo předstírá, že zná jednoduché odpovědi na uvedené otázky, jen hrubě zjednodušuje důležitou a složitou debatu o fiskální politice.

(Zdroj: Blog Gavyna Daviese)