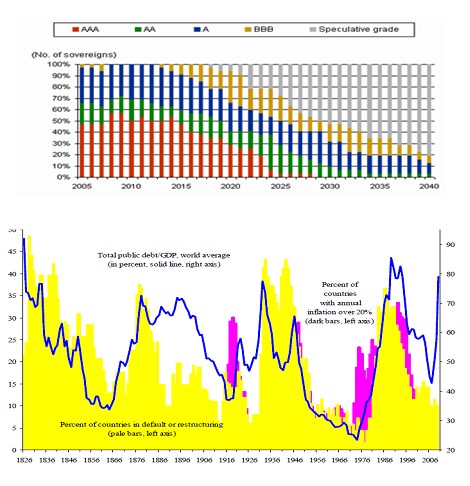

Evropský víkend opět výrazně rozšíří spektrum relevantních úvah o tom, co se může v kratším i delším období na globálním ekonomickém poli stát. Podívejme se na dva hlavní strašáky spojené s vysokým dluhem. První z následujících grafů (od S&P) je můj oblíbenec. Jde o (v roce 2006!) projektovaný vývoj ratingu vládních dluhopisů ve světě. Sdělení je jasné – ještě před krizí bylo poměrně jasné, že pokud nebudou přijaty významné reformy, pošle zejména demografický vývoj objem a kvalitu vládních dluhopisů ve světě do kategorie junk.

Druhý graf z dílny Reinhart – Rogoff pak ukazuje, co se obvykle děje v době, kdy ve světě roste objem dluhu (modře podíl světového dluhu na HDP). Nejpopulárnější řešení, tedy defaulty a restrukturalizace, je vyznačeno žlutě (podíl zemí v defaultu). Druhé populární řešení – vyšší inflace, je vyznačeno fialově (podíl zemí s inflací nad 20 %).

Co se týče inflace: Světová monetární báze po krizi prudce narostla a tato báze má teoretický potenciál zvýšit i širší objem peněz v ekonomice a následně inflaci. To spolu s obecným povědomím o tom, že vysoké dluhy a uvolněná monetární politika historicky ústily ve vysokou inflaci, budí obavy. Na druhou stranu je dobré být si vědom toho, že růst báze byl reakcí na prudce se zhoršující podmínky v USA a v Evropě. Jinak řečeno, mezi vládami a centrálními bankami rozvinutých ekonomik není žádný komplot, který by vedl k tomu, že by centrální banky záměrně pomáhaly vládám zvýšit inflaci a ulehčit jim tak jejich dluhovou službu.

Záměrně vyvolané inflační řešení tu ale stále teoreticky je: Inflace by se musela stát jednoznačně menším zlem, takže by i konzervativní centrální bankéři posunuli své priority směrem k ní. Takový posun priorit se konec konců během posledních let a měsíců již několikrát stal. Uvedený posun k preferované inflaci by ale asi vyžadoval mnohem vyšší bolest, než jakou si USA a zejména Evropa prochází dnes. Nebo je tu druhá možnost – centrální banky kvůli nedostatku umu a zkušeností nebudou utahovat včas a dostatečně razantně.

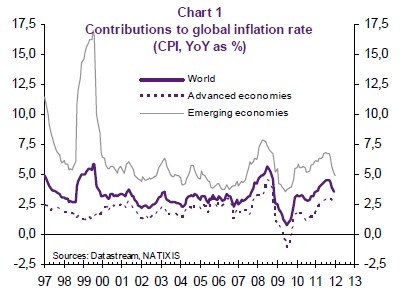

Každopádně je ale automatické panické varování před inflační vlnou chybou jak z hlediska teorie, tak z hlediska praxe (zajímalo by mě, kdo z těch soustavně varujících podle svých slov také vsadil na trhu). Ukazuje to například následující obrázek (světová inflace fialově, rozvinuté ekonomiky přerušovaně, rozvíjející se šedě), více jsem se tomu věnoval například v „Hypersupermegainflace“.

Zatímco vysokou inflaci vidím, co se týče „dluhového řešení“, stále jako nepravděpodobnou, situace je jiná, co se týče v druhém grafu vyznačeného „žlutého řešení“. Nejedna ekonomická těžká váha (např. Wyplosz, či Roubini) tvrdí, že bez výrazné a široké restrukturalizace v Evropě nepřijde kýžený posun k lepším zítřkům, a jejich argumentace logiku samozřejmě nepostrádá. V Japonsku se možná čeká jen na to, až stárnoucí populace přestane živit vládní finance svými úsporami (konec tohoto desetiletí?). V USA je to složitější, detailněji jsem se o tom rozepisoval například v „To víš, že se to může stát, že i ty se začneš kácet“.

Pokud shrneme dnešní úvahu a její prostřední graf, tak říká, že dluh je po letech opět mimořádně vysoko, inflačně defaultová strašidla ale stále neřádí. Jsou tak dvě možnosti – buď jsme našli nové řešení, nebo si jen dávají na čas (alespoň jedno z nich). Ona nová řešení mohou být v principu dvě – úsporná opatření (prošetřit se k nižšímu dluhu a nakonec i vyššímu růstu), či naopak stimulace (prostimulování se k nižšímu dluhu a růstu). První cesta dostává výrazné trhliny – často „řeší“ důsledky a ne příčiny a je postavena na dnes již poměrně profláknuté pohádce o důvěře. Druhá je velkým, velkým otazníkem, u mnoha zemí je navíc v praxi ani počátečním pokusem nerealizovatelná. Takže si strašidla jen dávají na čas?

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.