Ekonomická data v USA i v eurozóně nadále pozitivně překvapují, obě ekonomiky ale zároveň ztrácejí svou setrvačnost. Fed podle našeho názoru přistoupí ke zpomalování tempa nákupů aktiv v prvním čtvrtletí příštího roku, ECB se bude naopak klonit k uvolněnější politice. Toto relativní nastavení monetární politiky v USA a v eurozóně bude ve středně dlouhém období hlavním faktorem, který bude působit na posilování dolaru. Očekáváme, že v prvním čtvrtletí roku 2014 rozjede ECB další LTRO. Přebytek běžného účtu eurozóny nadále roste, Spojené státy jsou naopak stále v deficitu. Tento fakt by měl nahrávat euru, stejně jako to, že eurozóna se dostává z recese, což by mělo zvýšit příliv kapitálu. Celkově je rozhodující, že Fed pravděpodobně ukončí extrémně uvolněnou politiku mnohem dříve než ECB, a to by mělo dostat dolar na cyklický rostoucí trend. V následujících třech měsících je ovšem pravděpodobné, že eurodolar se bude pohybovat bez výraznějšího trendu.

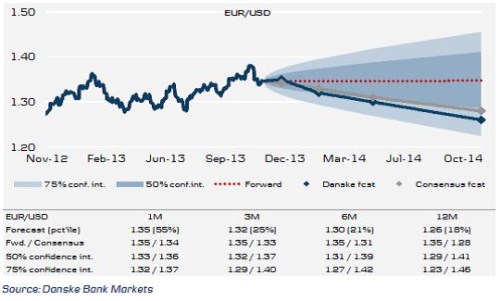

Projekce vývoje eurodolaru shrnuje následující graf (tmavě modře). Šedě je vyznačen konsenzus. Podle našich projekcí by se tak eurodolar měl za tři měsíce pohybovat na 1,32, za půl roku na 1,3 a za 12 měsíců na 1,26.

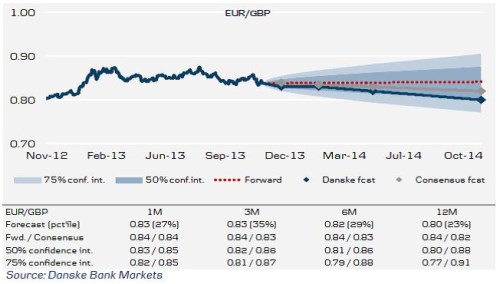

Ve Velké Británii sílí ekonomická aktivita, nevyužitých kapacit je ale stále mnoho. BoE tvrdí, že monetární politiku neutáhne, dokud nezaměstnanost neklesne pod 7 %. Ve své poslední zprávě o inflaci uvedla, že by se tak mělo stát mezi třetím čtvrtletím roku 2015 a třetím čtvrtletím roku 2016. To je zhruba v souladu s očekáváním trhu, které říká, že BoE zvýší sazby poprvé v létě roku 2015. ECB svou politiku naopak dále uvolnila a očekává se, že tomu tak bude i nadále. Relativní monetární politika tak hovoří ve prospěch libry. Spekulativní pozice ohledně jejího kurzu k euru vysílají neutrální signály, z dlouhodobé perspektivy (podle PPP) ale libra zůstává stále podhodnocená. Projekce EUR/GBP shrnuje druhý graf, do tří měsíců by se kurz měl dostat na 0,83, do jednoho roku na 0,8:

Ve Švýcarsku přetrvává deflační riziko. Banky musí navýšit svůj kapitál, což pravděpodobně omezí růst úvěrů a sníží rizika, kterým čelí švýcarský trh s bydlením. Zároveň by to mělo poskytnout SNB větší prostor pro udržení hranice kurzu EUR/CHF na 1,20. Švýcarský frank je nyní k euru asi o 7 % nadhodnocen, očekáváme však, že i nadále bude platit zmíněná hranice. V eurozóně byla sice eliminována extrémní rizika a část předchozího přílivu kapitálu do Švýcarska by tak mohla otočit směr. Nízké sazby v eurozóně ale budou fluktuace kurzu franku omezovat. Podle našeho názoru se tak bude kurz EUR/CHF v následujících 12 měsících pohybovat blízko úrovně 1,24.

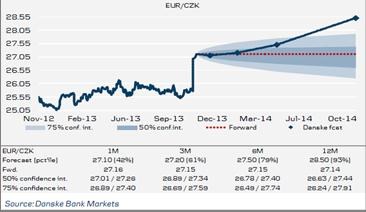

V České republice jsou patrné určité známky stabilizace ekonomiky, která by měla těžit z toho, že globální ekonomika už prochází oživením. Letos dojde podle našeho názoru k poklesu produktu o 1 %, v následujícím roce k růstu o 1,6 % a v roce 2015 k růstu o 2,2 %. ČNB na svém posledním zasedání stanovila cíl pro kurz EUR/CZK na 27,0. Riziko intervencí bylo vysoké, jejich schválení bylo ale přesto překvapivé. ČNB navíc uvedla, že ke stanovení cíle použije jakýkoliv objem peněz a cíl bude uplatňován po delší dobu. Toto rozhodnutí představuje odraz rostoucího rizika deflace a potřeby ukotvení inflačních očekávání. Z dlouhodobé perspektivy je ale koruna podhodnocená, její férová hodnota k euru se pohybuje kolem 23,8. Podle našeho názoru se v následujícím měsíci bude kurz pohybovat kolem 27. Může se však stát, že ČNB cíl změní. My očekáváme, že inflace zůstane nadále pod cílem a riziko dalšího oslabení koruny je tak vysoké. Naše projekce vývoje kurzu koruny shrnuje třetí graf. Podle nich by se měl kurz EUR/CZK dostat do jednoho roku na 28,50.

(Zdroj: Danske Bank)