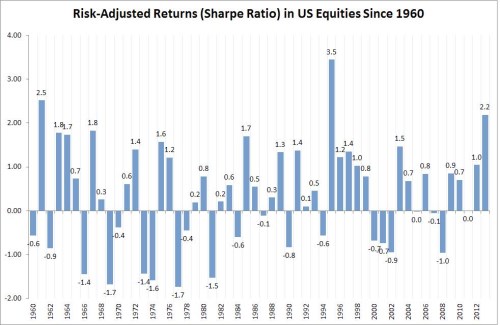

Všichni investoři se dnes zajímají o jedinou věc: Může býčí trh na rizikových aktivech a zejména u amerických akcií trvat další rok? John Auters poukazuje na to, že mezi analytiky panuje neobyčejně silný konsenzus týkající se vývoje v příštím roce. Téměř všichni čekají silnější globální růst, holubičí centrální banky a další růst akciových trhů. Takový konsenzus může hraničit s přílišnou bezstarostností. Psychologie investorů přitom odráží zejména vývoj v minulosti a letošní rok byl jedním z nejlepších uplynulých let. To zejména co se týče takzvaného Sharpova poměru, který ukazuje návratnost trhu upravenou o riziko:

Letošní pozitivní návratnost spojená s velmi nízkou volatilitou je pro investory ideálem. Platí to zejména po letech, kdy akcie také rostly, ale volatilita byla vysoká. Není to vše příliš hezké na to, aby došlo k zopakování v roce 2014? U Sharpova poměru neexistuje žádná závislost mezi tím, jak si trh vedl v jednom roce a jak vypadal rok následující. Nedochází k tomu, že by za sebou šlo několik výjimečně pozitivních let a ani k tomu, že by se následující roky situace obracela do druhého extrému. Pokud fungují sázky na momentum, jak naznačuje historie, neděje se tak v ročních cyklech.

Americké akcie jsou nyní ve srovnání s historií poněkud předražené, relativně k dluhopisům jsou ale stále velmi levné. A evropské akcie jsou levné relativně k americkému trhu. Tedy pokud věříme tomu, že ziskové marže v Evropě se mohou zvednout s tím, jak bude pokračovat oživení. Výzkum zabývající se bublinami pak ukazuje, že pravděpodobnost existence bubliny v USA je nyní menší než 20 %. Známky toho, zda se trh nepřiblížil svému vrcholu, tak musíme hledat jinde. Patří mezi ně obvykle to, že ekonomiky narážejí na svůj potenciál. Současný cyklus lze ale jen těžko predikovat, mimořádná je jak mezera mezi produktem a jeho potenciálem, tak i reakce centrálních bank.

Důležitým signálem ukazujícím na konec býčího trhu by byla změna konstelace, která vedla k jeho vzniku. Inflace ale klesá a známky toho, že bychom se blížili potenciálu ekonomiky, patrné nejsou. Mnoho projekcí růstu v roce 2014 ovšem ukazuje, že jeho tempo by se mělo poprvé od roku 2010 dostat nad trend. Poprvé během býčího cyklu se tak zmenšuje rozdíl mezi potenciálem a skutečným produktem. Platí to zejména o Velké Británii, ale i o Spojených státech. Klíčové faktory, které stály za býčím trhem v posledních pěti letech, budou pravděpodobně působit i nadále. Avšak růst rozvah centrálních bank zvolní. Snížení tempa nákupu aktiv ze strany Fedu je již v cenách na trhu odraženo. Pokud se Fed ale začne obávat toho, že produkt naráží na potenciál, situace se úplně změní.

(Zdroj: Blog Gavyna Daviese)