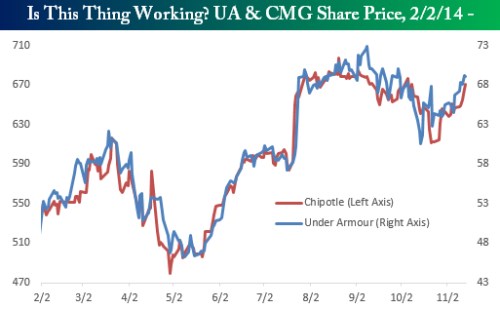

Kolegové z Bespoke před několika dny poukazovali na vzorec chování dvou titulů, který je „příliš směšný na to, aby byl pravdivý“. Jde o vývoj cen akcií společností Chipotle Mexican Grill a Under Armour. Za posledních dvanáct měsíců to ale často vypadalo, že jde o akcii jednu – viz graf. U akcií ze stejného odvětví, či spíše jeho segmentu by to nebylo tak překvapivé. Zde je jasné, že pointa je v tom, že jde o naprosto rozdílné společnosti – „sportovní“ Under Armour byla nedávno předmětem našeho zdejšího zájmu. Celý „příběh“ od Bespoke mě vlastně nejdříve zaujal hlavně kvůli této výjimečné akcii. Jak název napovídá, Chipotle Mexican Grill nevyrábí prémiové sportovní oblečení, ani oblečení společenské, neprémiové, pracovní, či jakékoliv jiné. Nemá co dělat ani se sportem, představuje v určitém smyslu jeho protiklad. Podobnost budeme těžko hledat i na vstupech obou firem – speciální materiály a látky vs. zemědělské komodity a potraviny.

Zdroj: Bespoke

Bespoke dochází k názoru, že jde o „falešnou korelaci“. Asi by ale bylo přesnější hovořit o korelaci bez přímé kauzality. Přesto je možné, že se najdou významné společné faktory, ovšem ne na straně firem a jejich akcií, ale na straně těch, kteří s nimi obchodují. Podle Bespoke mají totiž firmy stejné „marginální investory“, a krátkodobé obchody s těmito růstovými akciemi jsou si tedy velmi podobné. Tak či onak, mě osobně to vše přimělo k tomu, abych se podíval na Chipotle MG.

Pětiletá návratnost této akcie je velmi výjimečná, bratříčkování s UA už z ní ale patrné není. Opak platí o vysoké návratnosti, která je neporovnatelná s celým trhem, či třeba . A to ještě dodám, že společnost má betu ve výši 0,6. Jinak řečeno, její rizikovost je znatelně pod rizikovostí celého trhu a to samé tedy platí o požadované návratnosti. Mimochodem, má betu dosahující dokonce jen 0,32.

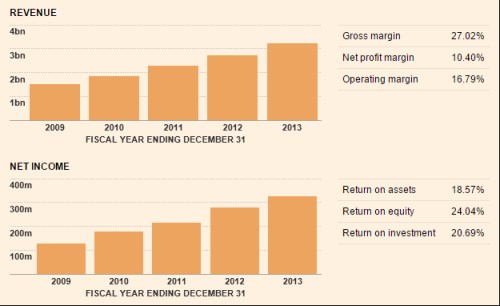

Zdroj: FT

Náš grill zjevně umí uspokojit zákazníky a tím i investory. Tržby za posledních pět let soustavně rostly, to samé platí o čistém zisku. Návratnost vlastního jmění ROE dosahuje 24 %, návratnost investic 21 %, což jsou velmi vysoká čísla ve srovnání s tím, jaká zde může být požadovaná návratnost na vlastní kapitál a kapitál celkový. Pro zajímavost – u tržby tři roky zhruba stagnují a čistý zisk klesá, ROE a ROI se pohybuje kolem 15 %. Což také není málo.

Zdroj: FT

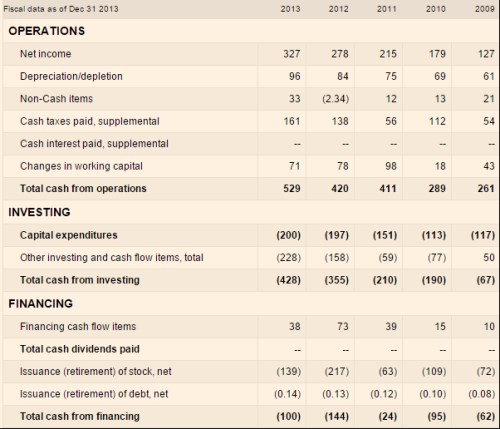

A nyní věc investičně nejdůležitější – schopnost firmy generovat dolary. Na provozní úrovni už pět let soustavně roste, aby minulý rok dosáhla 530 mil. dolarů. Provozní tok hotovosti soustavně více než dvojnásobně převyšuje investice do provozních aktiv (CapEx). Firma se ale nebojí nasypat relativně velké částky do akvizic a tok hotovosti po celkových investicích už je tedy tenčí, i když stále bezpečně v černých číslech. To neznamená nic jiného, než že firma má zdroje na splátku dluhu, výplatu hotovosti akcionářům, či její hromadění v rozvaze.

Zdroj: FT

Chipotle MG měla ke třetímu čtvrtletí tohoto roku velmi silnou rozvahu s nulovým úročeným dluhem a téměř 800 miliony dolarů hotovosti. Firma má zatím poměrně specifický přístup k rozdělování peněz akcionářům – nulové dividendy, namísto toho odkupy. V posledních dvou letech přitom dosáhly dost vysokých částek (relativně k volnému cash flow). Obvykle se předpokládá, že odkupy využívají firmy v případě, kdy chtějí přikročit k mimořádné výplatě hotovosti. U dividend je naopak většinou jasně patrná snaha o vyhlazování a hlavně snaha o to, zabránit jejich snížení. Z tohoto pohledu to tedy Chipotle MG hraje hodně na bezpečí.

Kapitalizace firmy nyní dosahuje 20,4 miliardy dolarů. CF po CapEx dosáhlo loni 330 mil. dolarů, předloni 220 mil. dolarů. Pokud by pro krátkodobý standard bylo vodítkem první číslo, muselo by toto CF dlouhodobě růst o 3,7 %. Ale čtenář asi tuší, že s tímto přístupem zde narážíme na onu nízkou požadovanou návratnost. S ní totiž stačí relativně malé očekávané dlouhodobé růsty na to, abychom se dostali do oblasti, kde je cenově a hodnotově možné (skoro) vše. V této souvislosti zmíním opět McDonald. S jeho betou může požadovaná návratnost investic do jeho akcií dosahovat asi 4,5 % (2,25 % + 0,4 * 5,5 %)!

Pokud porovnáme růst zisků a cash flow s růstem ceny akcie, vidíme, že cena rostla z velké části i díky růstu valuace. To znamená díky menší a menší požadované návratnosti (asi ne), nebo vyššímu očekávanému růstu v budoucnu (asi ano). Na jednu stranu tu tedy je silný fundament, na druhou stranu i honění trendu. Pozitivním zlomem by pravděpodobně bylo, pokud by se společnost 1 700 restaurací „uchýlila“ k výplatě dividend. Stane se tak, pokud si bude dál držet a budovat svou konkurenční výhodu. Ta je prý zejména v rostlinném oleji, cibuli, česneku, kmínu, paprice, hovězím a kuřecím, chilli, koriandru, rajčatech a tortille. Tedy v burritos. Nyní si uvědomuji, jak dobře tento díl navazuje na předchozí, který se zaměřil na „zoubky“.