Další z možných akciových sázek na slabé euro by podle měla být německá společnost (viz i předchozí článek této série). Jde o „výrobce polovodičové techniky a systémových řešeních pro automobilový průmysl, průmyslovou elektroniku, čipové karty, bezpečnostní systémy a také pro různé aplikace v komunikační technologii“. Akcie této firmy jsou volatilnější než celý trh, jejich beta dosahuje hodnoty 1,17. I návratnost je vyšší, za posledních pět let si připsaly více než 130 % a dividendový výnos se nyní pohybuje kolem 1,3 %.

Zdroj: FT

V roce 2014 se firmě podařilo dosáhnout znatelného růstu tržeb poté, co předtím tržby dva roky klesaly. Podobný mustr vykazuje ziskovost a nyní se návratnost vlastního jmění pohybuje na 12,12 %. Podobně jako u předchozí tak i zde můžeme konstatovat, že nejde o žádná závratná čísla, s ohledem na požadovanou návratnost ale určitě nevidíme žádný propadák.

Zdroj: FT

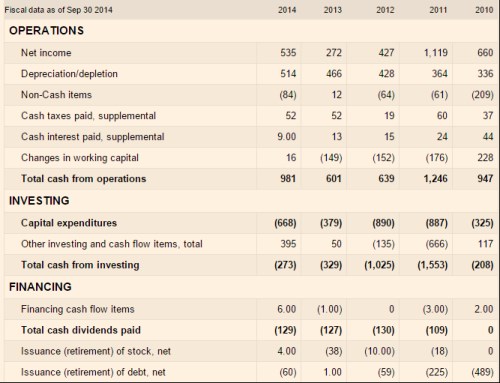

IT je poměrně spolehlivým generátorem hotovosti. V roce 2014 provozní cash flow výrazně vzrostlo, přispěl k tomu ale i pohyb pracovního kapitálu (tedy položka často rozkolísaná a jednorázová, na kterou se často dlouhodobě nedá spoléhat). IT také patří mezi společnosti, které bez problémů pokrývají své investice provozním tokem hotovosti. V roce jí po CapEx zbylo více než 300 milionů eur (981 – 668 milionů eur). K tomu přidala 395 milionů eur z divestic a protože vyplatila jen 129 milionů eur na dividendách a splatila 60 milionů eur dluhu, zbylo jí více než 500 milionů eur na syslení v rozvaze. Tam ke konci minulého roku držela asi 2,5 miliardy eur, dluh přitom dosahuje jen několika stovek milionů eur. Takže na rozdíl od tu máme společnost, která by mohla jak s ohledem na její schopnost generovat tok hotovosti, tak s ohledem na akumulované rezervy výrazně navýšit své dividendy.

Zdroj: FT

Požadovaná návratnost se tu bude pohybovat kolem 7,5 %. Kapitalizace dosahuje 12,6 miliard eur. Tok hotovosti po CapEx tu je dost rozkolísaný, poslední dva roky se pohybuje zhruba mezi 200 – 300 miliardami eur (dividendy zde tak dobrým měřítkem hodnoty akcií nejsou). Pokud by firma pro akcionáře krátkodobě generovala 200 milionů eur, musela by tato částka na ospravedlnění současné kapitalizace dlouhodobě růst asi o 5,8 %. Pokud by generovala 300 milionů eur, růst by musel dosahovat asi 5,1 %. Vidíme, že zde trh čeká znatelně více než u předchozí sázky na slabé euro – . S ohledem na aktivity firmy a dané odvětví je to asi pochopitelné. Tato úvaha přitom nezahrnuje vliv, který bude mít na výsledky akvizice International Rectifier (viz níže) respektive implicitně předpokládá, že tento vliv bude neutrální).

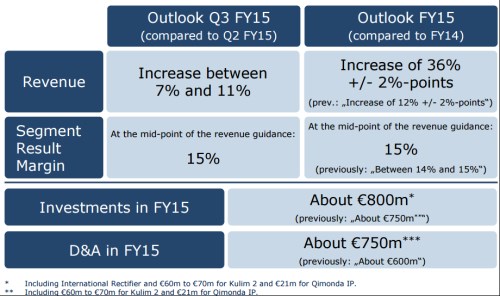

Do jakého kontextu ony implikované růsty (a tudíž celou valuaci) zasadit? Co se týče dlouhodobějšího výhledu sama firma tvrdí, že by průměrný růst tržeb během cyklu měl dosahovat asi 8 %. A poslední obrázek ukazuje detailnější výhled na Q3 2015 a celý letošní rok. Tržby by měly (i kvůli akvizici International Rectifier) růst o 36 % (plus mínus dva procentní body). Marže by se měla držet na už dříve dosahovaných 15 % a investice by měly dosáhnout asi 800 milionů eur.

Celkově tedy i u této firmy najdeme dobrou schopnost generovat cash flow, pojí se ale i s vysokými hotovostními rezervami z minulosti a větším potenciálem zvýšení dividend z toho, co je IT už nyní schopna generovat (ve srovnání s Linde). Ani jedna z těchto dvou společností není sázkou na nějaké obrovské pozitivní překvapení generující vysoké zisky. Jde spíše o takové relativně konzervativní „německé“ investice - pomalu, ale jistě kupředu. To vše je nyní okořeněno oním příběhem slabšího eura. Ale neměli bychom zapomínat, že jde spíše o příběh vyvažování negativního vlivu, který má současný útlum EM.