V „Daimler smetl ve 2Q konsensuální představy, růstová strategie zabírá“ jsme se mohli dočíst o tom, že výrobci Mercedesů se letos daří. Před několika měsíci jsem zde o této společnosti (a automobilkách obecně) psal a poukazoval jsem na jednu věc, která řadu z nich pojí: Tyto firmy nejsou schopny generovat provozní tok hotovosti dost vysoký na to, aby pokryl jejich investice. Jinak řečeno, po investicích jsou v záporu, přitom ale řada z nich vyplácí dividendy, či se akcionáře dokonce snaží potěšit odkupy. Mezi takto hospodařící firmy patří právě i . Mění letošní výsledky něco podstatného na fundamentu této akcie? Připomeňme si nejdříve pohled na tok hotovosti za posledních pět let:

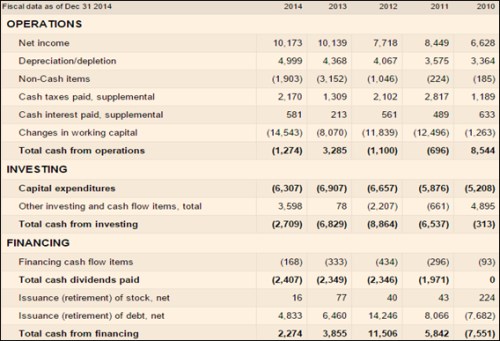

Zdroj: FT

Tento rychlý pohled ukazuje, že investice na úrovni CapEx se postupně vyšplhaly na 6,3 miliard eur v roce 2014, provozní cash flow je ale v minulých pěti letech buď v záporu a když se dostane do plusu, na pokrytí investic to obvykle nestačí. Dividendy se ale pohybují na 2,3 – 2,4 miliardách eur, což znamená, že firma si musí znatelně pomáhat dluhem. Model je jednoznačně neudržitelný a něco někde musí časem povolit. Pokud by se vše vyřešilo rostoucími prodeji, zisky a provozním cash flow, šlo by o ideální situaci. Ubírá se vývoj tímto směrem? Odpověď nalezneme opět ve výkazu toku hotovosti, tentokrát za první pololetí tohoto roku:

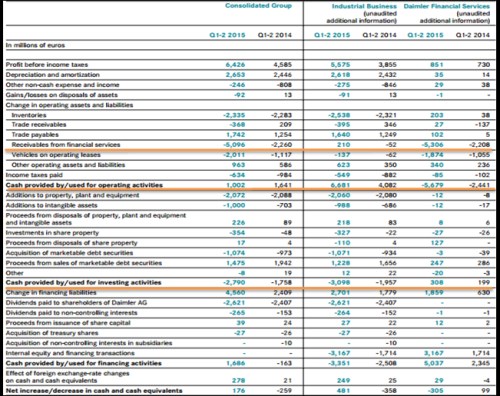

Zdroj: Daimler

První dva sloupce ukazují výsledky celé skupiny v prvním pololetí letošního roku a v prvním pololetí roku minulého. Tato úroveň čísel ukazuje, že situace se ještě zhoršila, protože provozní tok hotovosti klesl. Klíčové je, že příčinou byl pracovní kapitál (který čerpal z provozního toku hotovosti i v minulých letech nemalé částky). Konkrétněji jde o pohyb pohledávek. Investice letos vzrostly, takže cash flow po investicích vypadá zatím letos ještě hůře, než minulý rok. Tento pohled by tak byl v poměrně přímém rozporu s tím, jaký obrázek vykreslují běžně prezentované a trhem sledované výsledky.

Situace ale není ani zdaleka tak černobílá. Jak bylo uvedeno, do toku hotovosti významně promlouvá pohyb pohledávek. Výše uvedná tabulka po číslech za celou skupinu pokračuje rozdělením čísel na výrobní divizi a divizi finanční. Rozdíl mezi oběma je obrovský – ta první generuje vysoké provozní cash flow, které navíc meziročně silně roste (na 6,6 miliard eur v H1 2015). Ta druhá je naopak stále více v záporu a příčinou jsou ony pohledávky, které souvisí se způsobem financování nových zákazníků firmy.

Tržby a prodeje už pět let rostou a u tohoto typu firmy a odvětví je přirozené, že růst tržeb sebou nese růst pracovního kapitálu. Tedy zejména růst pohledávek. Jinak řečeno, je přirozené, že část generovaných peněz zůstane vázaná ve stále se zvyšujících pohledávkách. Pokud by tržby klesaly, provozní cash flow by naopak mělo být nakopnuto poklesem pohledávek. Tento efekt by měl být přechodný - se stabilizací prodejů dojde ke stabilizaci „oběžných“ položek rozvahy a teprve tehdy bude společnost plně sklízet „plody své práce“ co se cash flow týče.

Zdroj: Daimler

Jaké jsou proporce jednotlivých pohybů? V H1 2015 vzrostly tržby skupiny meziročně o více než 10 miliard eur (viz poslední tabulka). To si vyžádalo zvýšení pohledávek o 5 miliard eur. Jinak řečeno, téměř polovina z tohoto růstu tržeb je „nehotovostní“. Takový model v tomto odvětví určitě není žádným standardem (nedávno jsme se zde spolu dívali na Fiat a a u nich pracovní kapitál cash flow zvyšuje).

Závěr je tedy v podstatě jednoduchý: dosahuje pororuhodných výsledků, cena akcie ale za poslední měsíc hodně kopíruje celý německý trh (dokonce je na tom s návratností asi o 3 procentní body hůře). Hezká čísla na úrovni tržeb a ziskovosti se ale kvůli pohybu pracovního kapitálu, respektive pohledávek promítají negativně (!) do provozního a volného toku hotovosti. Pokud se bude tento model chovat standardně, jde o investici do budoucna a přijde doba, kdy bude cash flow zase relativně k ziskovosti neúměrně vysoko. Dostali bychom se do druhého extrému: Tržby a zisky stagnují, provozní a volné cash flow zase prudce roste, protože odpadají investice do pracovního kapitálu. Svým způsobem tak jde a půjde o zkoušku toho, jak moc dá trh na skutečný fundament.