patří mezi banky, jejíž ekonomové a analytici během krátké doby docela znatelně přehodnocují své dřívější predikce. U vývoje v ekonomice i na trzích. Důvodem je hlavně to, že americký prezident a vláda dělají v podstatě přesně to, o čem od začátku hovoří.

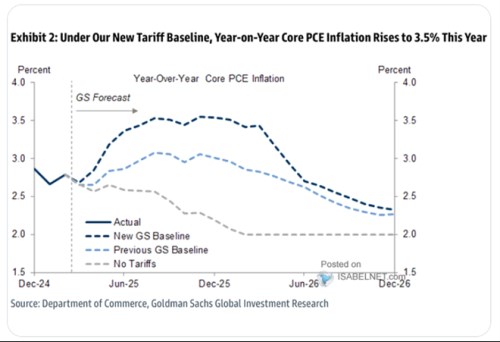

V dnešním prvním grafu jsou predikce týkající se inflace. Ta by podle předpovědi bez cel dál slušně klesala a na konci letošního roku by byl dosažen cíl ve výši 2 %. Světle modrá křivka ukazuje predikce předchozí, které s nějakými cly pracovaly. Hovoří o růstu inflace nad 3 % a v roce příštím o postupném poklesu k úrovni cca 2,25 % (se zajímavým koncem mířícím opět nahoru):

Zdroj: X

Základní scénář GS je ale nyní ještě výš, než světle modrá křivka. Počítá s růstem inflace nad 3,5 %, na konci letošního roku by se měla pohybovat stále na této úrovni, ale na konci roku příštího na podobných úrovních jako v předchozím scénáři. Pohledů na takový vývoj může být samozřejmě řada. Z toho mého by podobné predikce v době, kdy byla inflace jinak stabilní a blízko cíle, nemusely vést centrální banku k nějakému velkému přehodnocení své politiky. Nicméně Fed a nejen on má za sebou období, kdy se ukazovala relativita slova „přechodná“ (i já jsem to před pár lety odhadoval na přechodnější). Graf v podstatě ukazuje, že by mělo přijít další období „přechodné“ inflace.

GS tedy v jádru tvrdí, že cla budou mít znatelný cenový, ale mnohem méně znatelný dlouhodobý inflační efekt. A to z nabídkové strany – i v tom je určitá podobnost s předchozí vlnou inflace. Jak jsem psal, centrální banka by na cenové skoky nedoprovázené výraznými druhotnými a dlouhodobějšími inflačními tlaky v principu nemusela, či dokonce neměla výrazně reagovat. Jenže další přechodné období za jedním relativně dlouhým už může být jiná káva.

Jednodušeji by se Fedu rozhodovalo, kdyby se ekonomická aktivita a trh práce pohybovaly u svého potenciálu – pak by byl větší prostor pro pasivní, či dokonce aktivní utahování politiky. Jenže zatímco inflační predikce jdou nahoru, ty růstové směrem dolů. Obě strany mandátu Fedu tedy budou zřejmě našponovanější. Pravděpodobnosti recese jsem se zde přitom intenzivněji věnoval minulý týden, dnes se podívejme ještě na to, co o ní a chování akciového trhu říká GS:

Zdroj: X

Medián poklesu zisků během recese je podle druhého grafu na 13 %, medián poklesu cen na 24 %, rozdíl tedy musí pokrýt valuace (pokles poměrů cen k ziskům). Jsou to čísla „kolem“ recesí. Index SPX 500 přitom letos oslabuje asi o 4 %, na onen medián by v případě letošní recese tedy zbývalo ještě 20 %.