Britský akciový trh si již několik let vede znatelně hůře než jeho americký, či kontinentální protějšek. Z velké části je to dáno sektorovým složením FTSE, na druhou stranu je ale faktem, že britská ekonomika si v pokrizových letech nevede zase tak špatně. Investoři mají každopádně jasno a za poslední rok tak FTSE odepsal 10 %, zatímco americký SPX je zhruba na nule a německý DAX dokonce téměř 6 % v plusu:

Zdroj: Bloomberg

Americká a britská centrální banka se během krize a po ní přiklonily k relativně agresivní monetární stimulaci, zatímco ECB a BoJ ještě dlouho váhaly. O to větší musí být jejich uvolnění nyní, protože evropská a japonská ekonomika se stále nedokázaly vymanit z pokrizového útlumu. Naopak americká a britská ekonomika už dosahují jakés takés únikové rychlosti a jejich centrální banky už intenzivně uvažují o načasování a síle zvyšování sazeb. V tomto smyslu jsou si tyto dvě ekonomiky hodně podobné, ta britská má ale přece jen o něco blíže k tomu, aby se u ní výrazněji projevila stinná stránka monetární stimulace – přílišné nafouknutí některého z trhů aktiv. V jejím případě je to často zmiňovaný trh s realitami.

Nešel bych ale tak daleko, že bych hovořil o bublinovém modelu britské ekonomiky, který nemůže fungovat bez toho, aby na něm bylo něco soustavně nafukováno nadbytečnou likviditou. Svým způsobem tak je i UK důkazem toho, že hovory o plošném nafukování trhů „tištěním peněz“ není pravdivé. Pokud by bylo, nebyly by britské akcie oním v úvodu popsaným otloukánkem a vedly by si lépe než akcie evropské. Jinak řečeno, likvidita je jako plná nádrž u auta, bez ní to jde jen těžko, na plyn ale šlape někdo jiný.

Vedle úvah o monetární politice a trzích je britská ekonomika už roky předmětem intenzivních debat o významu fiskální politiky, škodlivosti utahování v období útlumu, apod. Příčinou jsou snahy vlády o fiskální konsolidaci, které byly od řady ekonomů kritizovány. Obrázek ale není ani zdaleka černobílý: Není pravda ani to, že bylo nutné utahovat a že důsledek této politiky je čistě pozitivní. Ale ani to, že utahování bylo pohromou (dřívější problémy způsobil také propad exportů). Nechme ale pro tuto chvíli stranou obecnější úvahy týkající se tohoto ekonomického laboratorního pokusu a podívejme se na pár konkrétních čísel.

Britský výhled

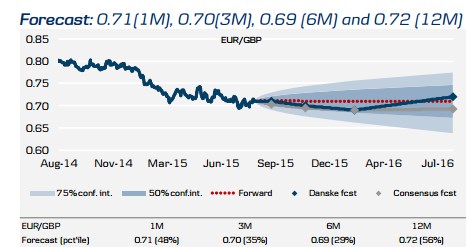

čeká, že britská ekonomika letos poroste 2,6 % tempem, příští rok 2,7 % tempem (loni rostla o 3 %). Klíčová sazba by se na konci tohoto roku měla podle banky pohybovat na 0,5 % a na konci příštího roku na 1,25 %. Šlo by tedy o poměrně razantní sundání nohy z plynu (či dokonce přišlápnutí brzdy). Pro určitou perspektivu ale dodám, že pro USA banka očekává na konci letošního roku sazby ve výši 0,5 % a na konci roku příštího dokonce ve výši 2 % (nejsem si jist, zda nejde o přílišný optimismus). Kurz EUR/GBP se nyní pohybuje kolem 0,73, podle banky bude na konci roku 2016 na 0,65. Což už je pohyb, který by potenciální investoři do britských akcií měli brát v úvahu.

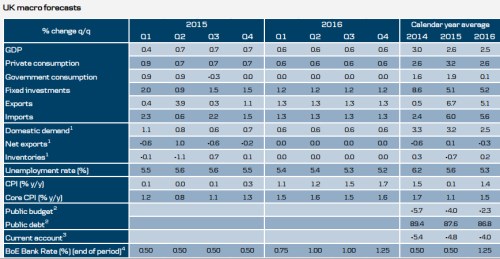

Danske Bank je ohledně růstu v roce 2016 o něco skeptičtější (viz následující tabulka), i ona ale čeká na konci příštího roku sazby ve výši 1,25 %. Ekonomika by se podle ní měla těšit poměrně silnému růstu díky vývoji domácí poptávky, které prospívají nízké sazby, vysoká spotřebitelská důvěra a zaměstnanost a rostoucí mzdy.

Zdroj: Danske Bank

Jak je patrné z posledního grafu, Danske Bank má trochu jiná očekávání ohledně kurzu libry k euru. Ten se na nejnižší hodnoty dostane v prvním čtvrtletí příštího roku, potáhne ho tam inflační vývoj a monetární politika. Poté ale podle banky začnou na libru doléhat politické tlaky spojné s referendem o vystoupení z EU a podobnými tlaky. DB se tak odchyluje od i od současného konsenzu (šedá křivka v grafu), který počítá se silnější librou i na konci příštího roku:

Zdroj: Danske Bank

Britské politické tlaky týkající se vystoupení z EU jsou velkým tématem i pro tamní akciový trh a pokud zesílí, nebudou k nim indiferentní ani trhy zahraniční. Scénář skládající se z kombinace rostoucích sazeb, rostoucích rizikových prémií, klesajících cen akcií a slábnoucí libry určitě není tím pravým mixem, který bychom si chtěli při našich investičních výletech do zahraničí užívat. Z celého britského trhu tak mám podobný pocit jako při pohledu na Centricu: Ceny určitě nejsou nafouknuté, hodnota může být zajímavá, ale také nejde o nic s evidentním potenciálem proměnit se na prudkou rally. Zvyšování sazeb nemusí trh potopit, ale nakopávat ho také nebude, úvahy o vystupování z EU budou minimálně z hlediska obchodovaných firem jen těžko pozitivní. Shrnul bych to za sebe tak, že je dobré mít ponětí a představu o britské hodnotě, časování je ale na tomto tak trochu zapomenutém trhu oříškem.