Investiční nemovitosti patřily, patří a vždy budou patřit do portfolií zkušených investorů. Jaké jsou výhody, rizika a překážky investic do nemovitostí uvádíme v přehledových bodech níže.

Výhody

Stály příjem

Investiční nemovitosti představují stálý příjem z dohodnutého nájemného. U lepších nemovitostí se jedná o smlouvy na dobu určitou. Pro nové kancelářské budovy jsou standardem 5-ti leté a delší nájemní smlouvy, u nových logistických hal se doba nájemcova závazku blíží k 10 letům i více. Relativně solidní předvídatelnost cashflow patří mezi výhody kvalitních realitních aktiv.

Plánovatelné náklady

Při koupi doporučujeme řádnou prověrku budovy po technické stránce (Technickou Due Diligence). Externí projektová společnost je (za odměnu v řádu desetitisíců) schopna vcelku přesně odhadnout významné náklady do nemovitosti na několik let dopředu. Pro nepředvídatelné události je zde pojištění. Plánovatelnost nákladů je jistě výhodou při modelování cashflow Vaší realitní investice.

Aktivní správa

Většina zkušených investorů do nemovitostních projektů vidí v aktivní správě největší atraktivitu realitních produktů. Komunikace s nájemcem, zvelebování společných prostor objektu, marketingové a propagační akce (v případě nákupních center), vyjednávání s nájemci tváří v tvář, to vše může ovlivnit „výkony“ Vaší nemovitosti. Aktivní správa napomůže zlepšit spokojenost nájemců, zvýšit příjmy z nemovitosti a následně její hodnotu. Pro některé investory velmi lákavé oproti vyčkávání jak se vyvine cena té či oné akcie. Existuje řada společností nabízejících externí správcovské služby.

Páka

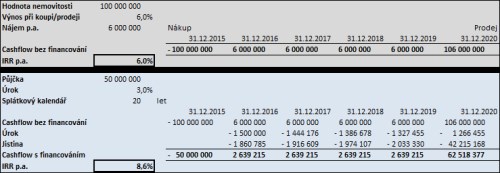

Bankovní financování je mateřské mléko investic do real estate a většina transakcí je doprovázena vyjednáváním s bankou (víceméně ekvivalent hypotéky při financování koupě bytu). LTV (Loan To Value ratio - půjčka vůči vlastním nákladům) se v současné době pohybuje u špičkových nemovitostí okolo 70%. Zkušení investoři si jsou vědomi i faktu, že kontrolované externí financování napomůže zvýšit výnosy (IRR – Internal Rate of Return) na jejich vlastní ekvitě. Ukázkový příklad níže.

Indexace

V dobách s vysokou inflací mohou komerční nemovitosti sloužit jako spolehlivý udržitel hodnoty. Většina moderních smluv má dohodnutu indexační doložku s tím, že nájemné se automaticky zvyšuje s oficiální inflací reportovanou ČNB.

Fyzičnost aktiva

V případě mnoha investorů hraje fakt, že si mohou na svou investici sáhnout důležitou roli. Samozřejmě stále jde především o příjmy a výdaje nemovitostního projektu. Nicméně, vlastnit činžovní dům plný nájemců, okolo kterého chodíte každý den je oproti investici representovanou kusem papíru (i když cenného) přeci jenom jiný pocit.

Rizika a překážky

Počáteční náklady

Investiční objemy jsou v nemovitostním světě o něco vyšší než u ostatních tříd aktiv. Díky páce lze samozřejmě dosáhnout na nemovitosti daleko větších objemů, než jsou Vaše prostředky, nicméně stále jste o řády výše. V poslední době se rozšiřují fondy kolektivního investování, které umožňují drobným investorům spoluúčast na přímých nemovitostních investicích (nezaměňovat s akciovými produkty zaměřujícím se na akcie realitních firem).

Likvidita

Nemovitosti jsou jednou z nejméně likvidních investic. Omezený počet kupujících a prodávajících je typickým pro toto odvětví. Na trhu se vyskytuje několik silných investičních skupin benefitujících ze silného kapitálového zázemí a vstup pro nové hráče nemusí být snadný.

Časová náročnost

Akviziční i prodejní proces obsahuje několik časově náročných prověrek (právní, technická, komerční). V průměru trvá pořídit či prodat nemovitost od dvou do šesti měsíců. Nešťastné jsou situace, kdy v polovině akvizičního procesu, po vydání určitých nákladů na prověrku nemovitosti, zjistíte, že zde není vše v pořádku a od transakce odstoupíte. Vynaložené náklady Vám již nikdo nevrátí.

Riziko trhu

Stejně tak jako akciové indexy, výnosové míry nemovitostí stoupají a klesají dle tržní situace. Ne s takovou volatilitou jako ostatní trhy nicméně v rámci čtvrtletí se výnosy mění. Například v roce 2011 se špičková logistická centra obchodovala mezi 8% a 9% přičemž v současnosti jsme výrazně pod 7% a tudíž hodnoty těchto nemovitostí jsou výrazně vyšší. Na miliardových objemech zajímavý profit pro toho kdo ve správný čas koupil a prodal. Nicméně opak může platit pro ty, kdo koupili v 2008 a prodávali v 2012.

Vztahový business

Podobně, jak dokážou někteří investoři využít dobrých vztahů s nájemcem ve prospěch svého cashflow, je zde riziko, že špatné vztahy (nebo lepší vztahy s majitelem konkurenční nemovitosti) Vaše cashflow poškodí. Nemovitostní business je v první řadě o komunikaci.